Spis treści

Warunki, na jakich największy polski koncern naftowy przejmuje Grupę Lotos, nie są zaskoczeniem. Decyzja Komisji Europejskiej dotycząca polskiej fuzji w sektorze naftowym odkładana była wielokrotnie. Postępowanie trwało rok, po pierwszych negatywnych opiniach Komisji było już wiadomo, że „środki zaradcze” muszą objąć rezygnację ze sporej części rynku hurtowego i detalicznego paliw. Negocjacje przeciągały się, ostatni termin ogłoszenia decyzji został przełożony przez Brukselę z 30 czerwca na 14 lipca – czyli już po drugiej turze wyborów prezydenckich w Polsce.

List intencyjny bez konkretów

Zaskoczeniem może za to być druga wiadomość podana tego samego dnia co ogłoszenie decyzji Komisji o transakcji Orlen-Lotos. To podpisanie listu intencyjnego ze Skarbem Państwa w sprawie przejęcie Grupy PGNiG. O tym, że największy sprzedawca gazu w Polsce może trafić do naftowego giganta spekulowano od dawna. Analitycy nie spodziewali się jednak, że Orlen będzie chciał przejąć Lotos i PGNiG w tym samym czasie, zwłaszcza że płocki koncern dopiero co kupił za 2,8 mld zł trzeciego sprzedawcę prądu w kraju – Energę.

List intencyjny nie zawiera szczegółów. Strony postanowiły, że „podejmą współpracę i powołają zespoły, których zadaniem będzie wspólne wypracowanie modelu transakcji, harmonogramu oraz koordynacja prac związanych z realizacją transakcji”. Jak argumentował prezes Orlenu Daniel Obajtek, konieczne jest przeprowadzenie transformacji energetycznej polskich spółek, a do tego potrzebny jest silny, multienergetyczny koncern. Transformacja ma polegać na przejściu na odnawialne źródła energii – jak energetyka wiatrowa lądowa i offshore oraz na inwestycjach w źródła niskoemisyjne czyli gazowe. Nie zabrakło w deklaracjach prac nad zastosowaniem w gospodarce wodoru. Orlen nie zamierza angażować się w energetykę atomową ani węgiel.

Czytaj także: Energa sprzedana Orlenowi

Kawałek rafinerii ze sporą częścią paliw

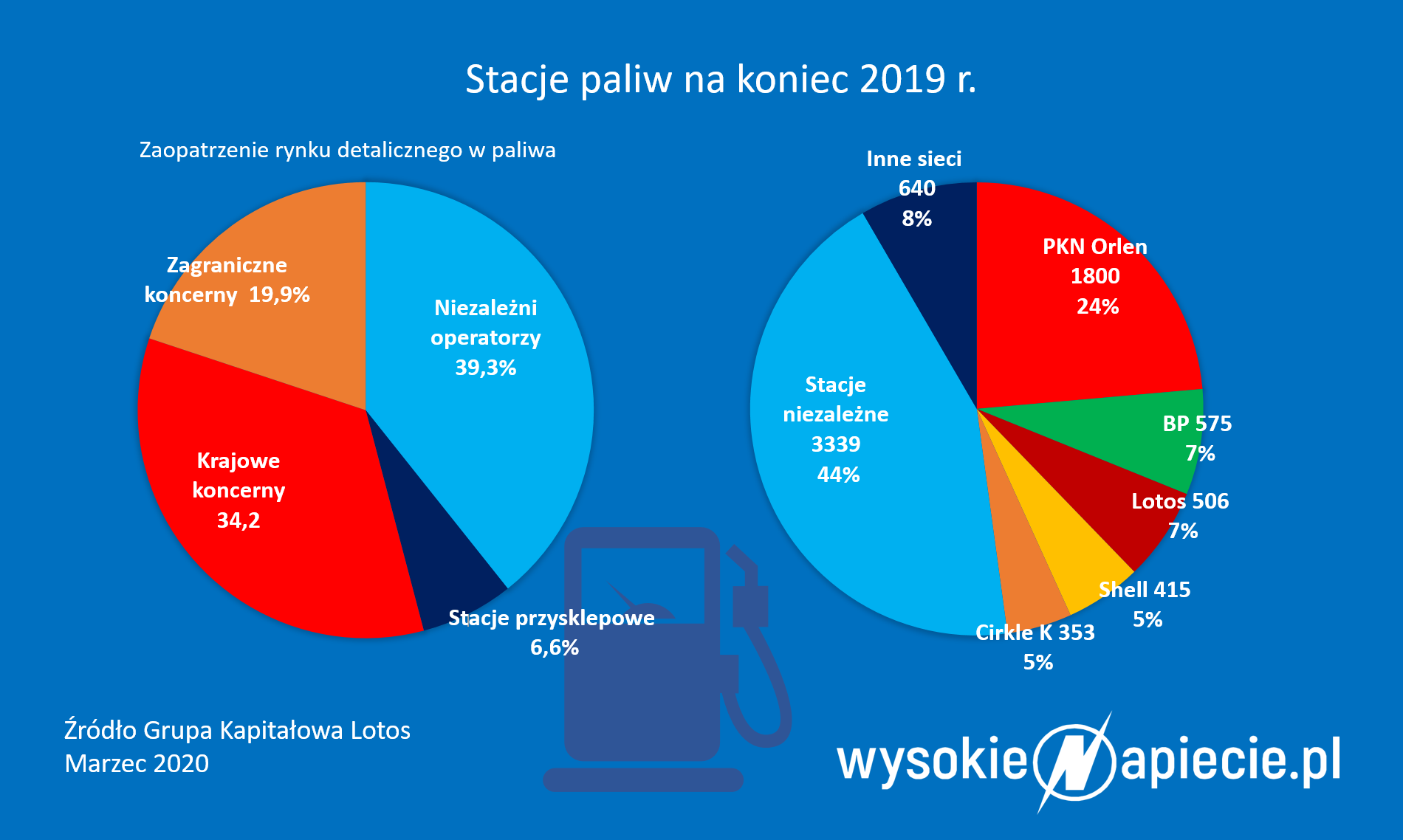

Analitycy nie pokładali wcześniej dużej nadziei w przejęciu przez Orlen Lotosu. Wskazywali, że konieczne byłyby duże ustępstwa na rynku paliw. Lotos ma teraz około jednej trzeciej tego rynku.

Jak przekonuje sam Orlen, początkowo Komisja Europejska miała żądać sprzedaży całej rafinerii gdańskiej. Ostatecznie do zewnętrznego inwestora ma trafić 30 proc. udziałów, ale inwestor ma dostać prawo do sprzedaży ok. połowy produkcji diesla i benzyny – określiła w komunikacie Komisja Europejska. To oznacza, że z 11 mln ton paliw, jakie produkuje Grupa Lotos, zewnętrzy inwestor dostanie co najmniej 3,3 mln ton.

Warunki postawione przez Komisję Europejską dotyczą wielu segmentów. Przyszły inwestor w rafinerii gdańskiej ma mieć odpowiedni dostęp do paliw z rafinerii i do Naftoportu, z którego ma mieć możliwość eksportu paliwa lotniczego. Dodatkowo inwestor ten ma uzyskać czasowy dostęp do magazynów paliw, w tym do terminali w Warszawie (port lotniczy) oraz w Krakowie (Olszanica).

Elementem transakcji z inwestorem w rafinerii ma być też sprzedaż spółki Lotos Paliwa, w zakresie hurtowej sprzedaży paliw oraz 100 proc. udziałów w Lotos Biopaliwa. Gdyby inwestor nie był zainteresowany spółką biopaliwową, musi ona trafić do innego kupującego. Z kolei Orlen ma sprzedać część swojej spółki kolejowej.

Lwia część Lotosu na sprzedaż

W Grupie Lotos jest kilkanaście spółek. Na sprzedaż trafi Lotos Asfalt – czyli dwa zakłady: w Jaśle i Czechowicach-Dziedzicach. Komisja zażądała też sprzedaży Lotos Terminale oraz Lotos Infrastruktura. „Zbycie wyżej wskazanych akcji będzie skutkowało przejęciem przez nabywcę kontroli nad całością infrastruktury magazynowania paliw wykorzystywanej przez Grupę Lotos oraz jej spółki zależne, w celach operacyjnych i utrzymania zapasów obowiązkowych, w bazach paliw w Jaśle, Czechowicach-Dziedzicach, Poznaniu, Rypinie i Piotrkowie Trybunalskim, za wyjątkiem infrastruktury magazynowania paliw zlokalizowanej w rafinerii Grupy Lotos w Gdańsku” – podał PKN Orlen. Lotos ma też zwolnić zdolności paliwowe w wybranych terminalach, w tym w terminalu morskim w Dębogórzu. Z kolei Orlen ma sprzedać cztery swoje terminale, w jednym z nich – w Szczecinie ma zbudować nowy terminal importowy paliwa lotniczego. Jak podkreślił prezes, żadna ze sprzedawanych baz nie jest „na rurze”, tzn. nie jest położona wzdłuż kluczowych rurociągów, którymi płocki koncern może transportować paliwo.

Czytaj też: Co odda Orlen, by kupić Lotos

Do nowego nabywcy trafić mają 389 stacje Lotosu – to 80 proc. sieci. Na koniec 2019 roku w sieci Lotosu było 312 stacji własnych (CODO), a 194 punktów działało w formule franczyzowej (DOFO), do tego 21 Miejsc Obsługi Podróżnych przy autostradach. Decyzją Komisji do sprzedaży trafi 256 stacji typu CODO, 133 stacji typu DOFO, i 20 stacji MOP. Do tego dochodzi 14 nowych umów dzierżawy MOP.

Ustępstwa nie ominą rynku paliwa lotniczego, który szybko się rozwija. Udziały w spółce Lotos-Air BP Polska mają trafić na sprzedaż, w Czechach Orlen ma przeprowadzać otwarty przetarg

Kto to kupi?

Bazy paliwowe koncern ma sprzedać „niezależnemu operatorowi”. Jeśli Skarb Państwa miałby zachować kontrolę nad sprzedawanymi bazami, to głównym kandydatem wydawał się PERN. Operator rurociągów naftowych ma jednak 5 proc. akcji Orlenu, więc jego niezależność może być łatwo kwestionowana.

Czytaj też: Prawie całkiem nowy zarząd Tauronu

Prezes Obajtek zapowiedział tymczasem, że chciałby wymienić się aktywami z zagranicznym podmiotem. Transakcja nie musiałaby zresztą dotyczyć wymiany stacji na stacje, ale też udziałów w rafinerii czy petrochemii. Od dawna mówi się o węgierskim MOL, choć z informacji portalu WysokieNapiecie.pl wynikało wcześniej, że Węgrzy nie chcieli zgodzić się na zaproponowaną strukturę „wymiany”. Warunki transakcji będzie zatwierdzała Komisja Europejska. Na dopięcie transakcji przejęcia Lotosu polski koncern daje sobie półtora roku.

Analitycy liczą pieniądze

Dużą zagadką pozostaje strona finansowa zapowiadanych transakcji. Orlen ma kosztowny plan inwestycyjny w petrochemii opiewający do 2024 r. na 8 mld zł. To po tym czasie ma zacząć się – też kosztowna – budowa farm wiatrowych na morzu. Na razie nie wiadomo z jakim partnerem. – Rozmawiamy o szerszej formie współpracy – powiedział prezes Obajtek.

Sama transakcja z Lotosem oznaczałaby wydatek rzędu 7-8 mld zł. Skarb Państwa ma w Lotosie 53 proc. akcji. Oferta Orlenu zakładała nabycie w pierwszym etapie do 32,9 proc. , w potem wezwanie na zakup akcji reprezentujących do 66 proc. liczby głosów na Walnym Zgromadzeniu Akcjonariuszy.

Do tego dochodzą plany przejęcia PGNiG. Wartość rynkowa Orlenu to 25 mld zł, PGNiG – 29,5 mld zł. Ma zostać wypracowany „optymalny model”, który nie obciąży bilansu spółki. W wyniku integracji aktywów PKN Orlen, Grupy Energa, Lotos i PGNiG łączne roczne przychody nowego koncernu wyniosłyby ok. 200 mld zł. Zysk operacyjny EBITDA osiągnąłby ok. 20 mld zł rocznie.

Czytaj też: Nowy sposób na finansowanie zielonej energetyki i stabilność cen dla firm

Analitycy są pełni obaw. W wywiadzie dla agencji Reuters Michał Kozak z Domu Maklerskiego Trigon ocenił, że „zadłużenie spółki może wzrosnąć, co byłoby ryzykiem, szczególnie w przypadku pogorszenia się warunków makroekonomicznych” . Z kolei analityk Ipopema Secutities Robert Maj stwierdził, że „nie ma racjonalnego wyjaśnienia” transakcji Orlen- PGNiG. „To są projekty ściśle polityczne” – powiedział.

Na Giełdzie Papierów Wartościowych 14 lipca akcje Lotosu zdrożały o 7 proc. , PGNiG podskoczyły o 4 proc., a notowania Orlenu poszły w dół o 4,7 proc.

Jeśli cała transakcja zostanie zakończona, to rynek paliw w Polsce czekają olbrzymie zmiany. Pojawią się nowi silni gracze, struktura sprzedaży za kilka lat może być całkiem inna.

Czytaj też: Państwowe spółki mogą wejść w kolejną ślepą uliczkę. Tym razem nie czarną, a błękitną