Spis treści

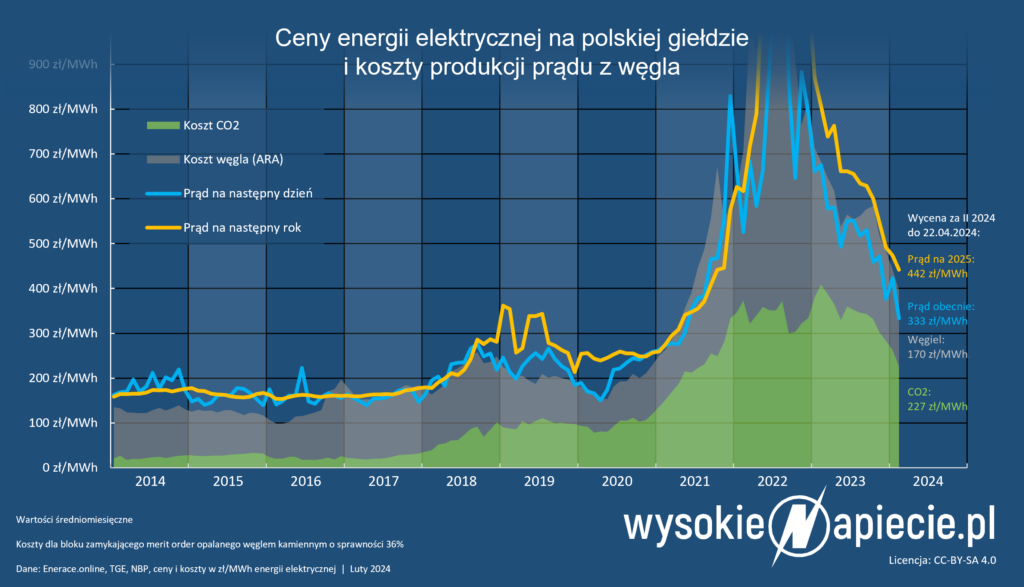

Ostatnie cztery lata przyniosły najpierw historyczny spadek aktywności gospodarczej, spowodowany kolejnymi lockdownami podczas pandemii COVID-19, a następne rekordowe wzrosty cen energii elektrycznej oraz gazu po zaatakowaniu Ukrainy przez Rosję.

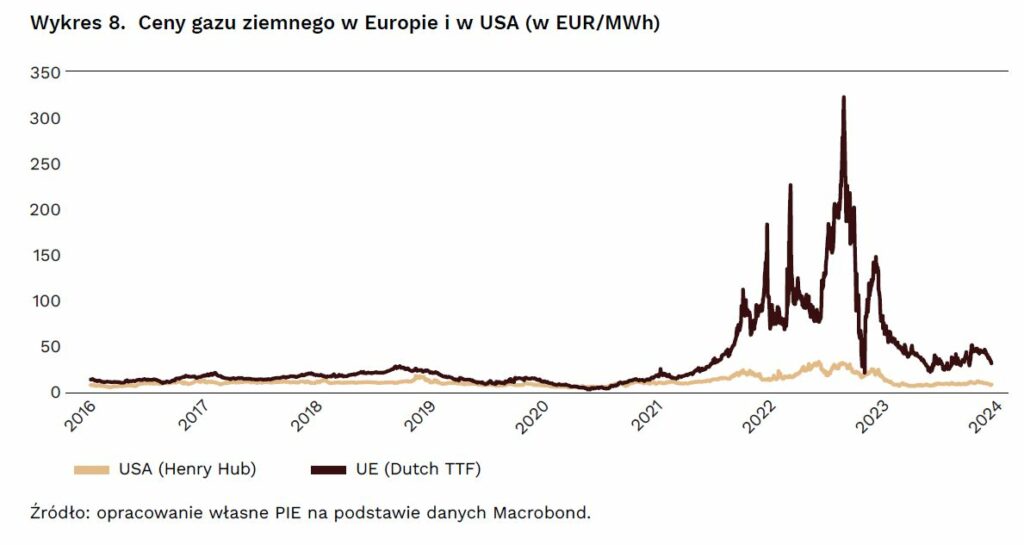

Kryzys energetyczny rozlał się po Europie i z czasem jego skutki zaczynały być coraz bardziej odczuwalne dla przemysłu. Apogeum był sierpień 2022 r., gdy ceny gazu w holenderskim hubie TTF zaczęły zbliżać się do 340 euro za MWh, a ceny energii na TGE przebiły pułap 1500 zł za MWh.

W kolejnych krajach – w tym w Polsce – ograniczano lub wstrzymywano pracę hut, zakładów chemicznych czy fabryk ceramiki. Nie obyło się bez zwolnień. Przykładem był choćby Cerrad, jeden z największych polskich producentów płytek ceramicznych, którego ceny gazu zmusiły do wstrzymania pracy niemal połowy linii produkcyjnych. Zwolnienia grupowe objęły 350 osób.

Głośno było też o upadku Fabryki Porcelany Krzysztof z Wałbrzycha. Zakłady z 200-letnią tradycją ostatecznie dobił kryzys energetyczny. Kłopoty przemysłu energochłonnego przekładały się też na tak nieoczywiste konsekwencje jak zagrożenie dla sektora spożywczego oraz producentów piwa. Wszystko przez wstrzymanie pracy instalacji nawozowych, co wpłynęło na brak surowców do produkcji ciekłego CO2 i suchego lodu.

Jest trudno, ale inni mają jeszcze gorzej

Po kilkunastu miesiącach te wydarzenia wydają równie odległe jak wspomnienia o pandemicznych restrykcjach. Ceny gazu spadły do przedwojennych poziomów i oscylują koło 25 euro/MWh, a energia elektryczna na TGE jest wyceniana na ok. 300 zł/MWh.

Zobacz też: Prąd już poniżej 30 gr/kWh

Przemysł energochłonny może trochę odetchnąć, ale do entuzjazmu przy słabej koniunkturze gospodarczej w Europie jest bardzo daleko. Natomiast długoterminowo optymizm studzą wyzwania związane z dekarbonizacją przemysłu, którą będą wymuszać unijne regulacje związane ze strategią Zielonego Ładu i celem neutralności klimatycznej w 2050 r.

Niemniej z polskiego przemysłu możemy być o tyle zadowoleni, że w porównaniu z innymi krajami regionu okazał się w minionych latach bardziej odporny na energetyczne perturbacje. Tak wynika z raportu „Kondycja branż energochłonnych w Europie Środkowej i Wschodniej dwa lata po szoku energetycznym”, który w ostatnich dniach opublikował Polski Instytut Ekonomiczny.

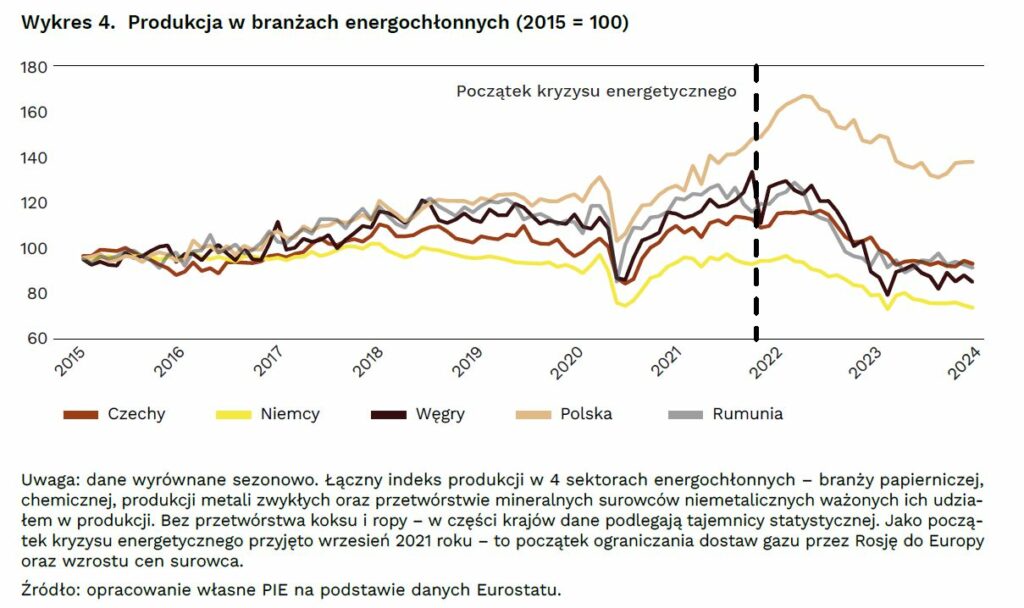

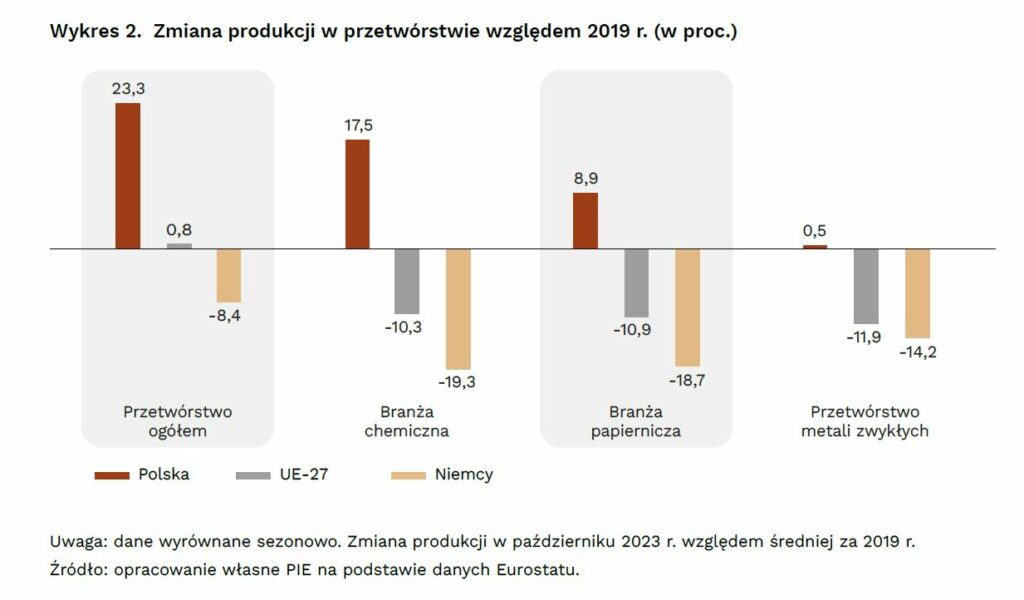

Według danych zebranych przez analityków PIE, od września 2021 r. do października 2023 r. produkcja w branżach energochłonnych spadła w Polsce o 6,4 proc., w Niemczech o 17,4 proc., a w Rumunii oraz na Węgrzech o ok. 17,4 proc.

Jednak jeśli jednak spojrzymy na dane od 2015 r., to widzimy, że dla analizowanych czterech przemysłów (chemiczny, metalowy, papierniczy i przetwórstwa mineralnych surowców niemetalicznych) statystyki wyglądają o wiele korzystniej niż dla pozostałych największych gospodarek w regionie.

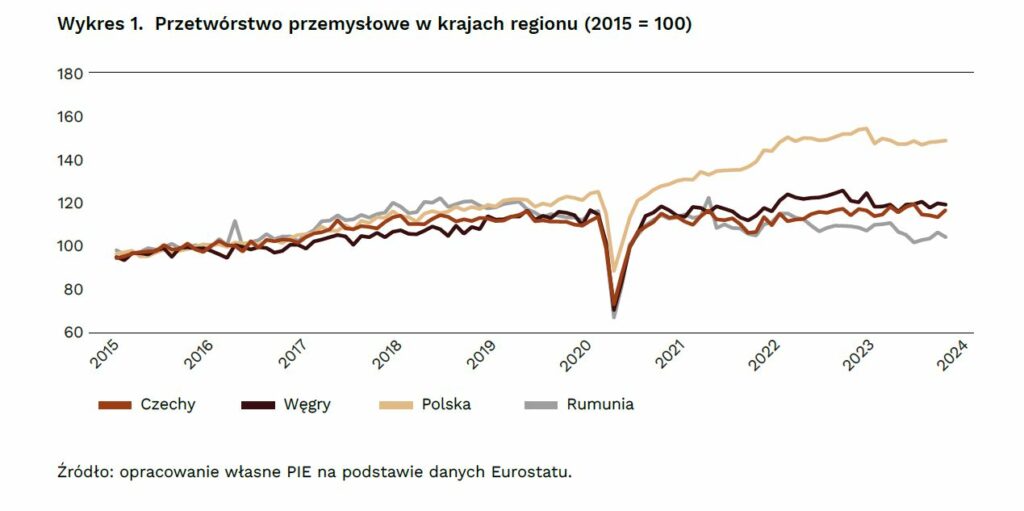

Z drugiej strony branże energochłonne gorzej wypadają na tle całej produkcji przemysłowej. Dane Eurostatu wskazują, że w Polsce jest ona obecnie o 49,4 proc. wyższa niż w 2015 r. Z kolei na Węgrzech i Czechach jest to odpowiednio wzrost o 19,9 proc. oraz 14,8 proc. Tymczasem łączny wzrost w strefie euro w tym samym okresie wyniósł ledwo 2,7 proc., a na minusie są Francja (-1,7 proc.) i Niemcy (-8,3 proc.).

Branże energochłonne najsłabiej wypadły na Węgrzech, gdzie spadek wyniósł 9 proc. wobec 20 proc. wzrostu całej produkcji przemysłowej. Różnica sięga więc blisko 30 pkt. proc. i jest ponad dwukrotnie wyższa niż w innych krajach regionu.

– To ujęcie sugeruje także, iż dobre wyniki Polski są raczej efektem ogólnej konkurencyjności przemysłu niż szczególnych przewag w zakresie energetyki, względne osłabienie w branżach energochłonnych jest podobne do naszych sąsiadów. Analogicznie też słabe wyniki Niemiec są raczej efektem szerokiego osłabienia przemysłu, a nie sektorowej zapaści branż energochłonnych – oceniają analitycy PIE.

Konkurencyjność ulotna niczym gaz

Autorzy raportu szerzej przyjrzeli się też sytuacji w sektorach chemicznym i metalowym. W tym drugim wysokie koszty energii i gazu występują przy słabym popycie ze strony budownictwa i motoryzacji, a efektem są dołujące wyniki. Jak pisaliśmy niedawno, w 2023 r. produkcja stali w Polsce spadła do rekordowo niskiego poziomu ok. 6,75 mln ton, czyli niżej niż przy globalnym kryzysie finansowym w 2009 r.

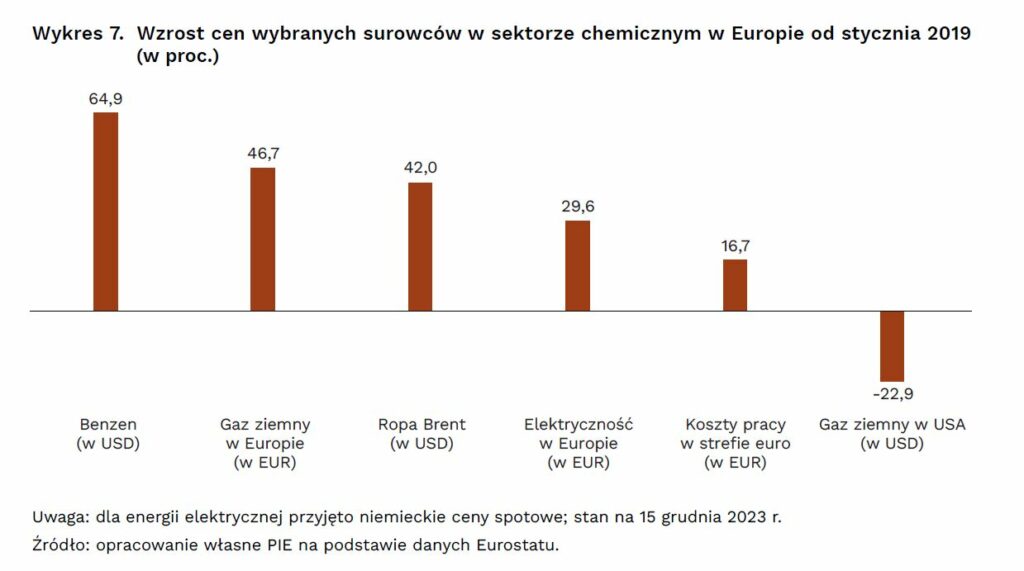

Natomiast w chemii to głównie gaz wyznacza konkurencyjność. Ta w ostatnich latach uległa w Europie ogromnemu osłabieniu względem USA. Już przed wybuchem kryzysu europejskie ceny były o ok. 60-70 proc. wyższe niż po drugiej stronie Atlantyku, gdzie wieloletni rozwój wydobycia gazu łupkowego obniżył koszty surowca.

– Obecnie produkcja w branży chemicznej w USA jest minimalnie wyższa niż w 2019 r. (o 0,7 proc.), podczas gdy w Europie obserwujemy spadek o 9,6 proc. Część produkcji europejskiej została zastąpiona przez produkcję państw ościennych. Dla przykładu, produkcja chemikaliów w Turcji jest obecnie o 31 proc. wyższa niż 2019 r. – to ok. 10 pkt. proc. więcej niż wynikałoby tempa wzrostu w sektorze przed pandemią – wskazuje PIE.

Zobacz także: Unijne cło węglowe staje się faktem. Czy CBAM będzie skuteczny?

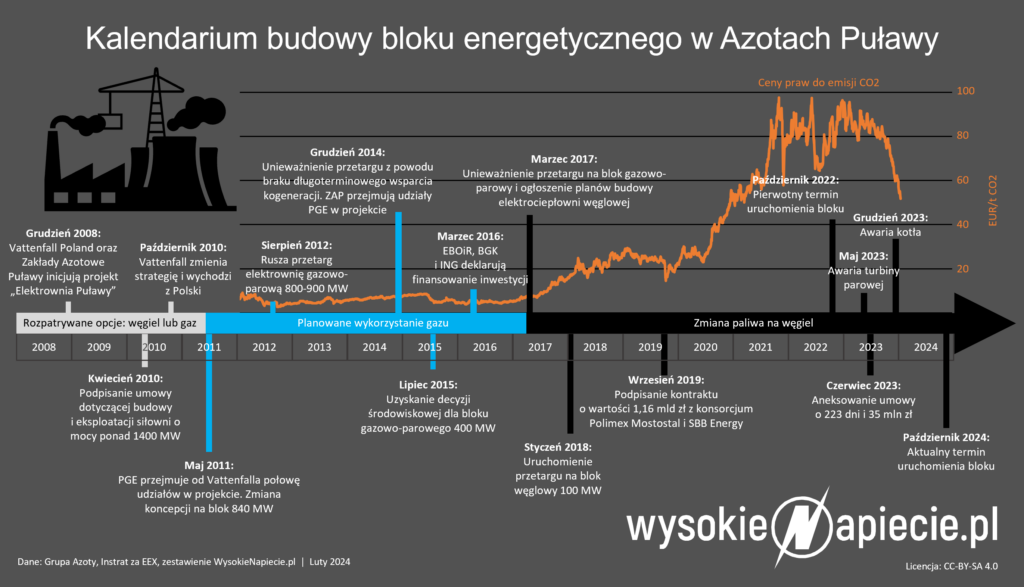

W Polsce „wizytówką” problemów chemii jest Grupa Azoty, która po trzech kwartałach 2023 r. miała 1,8 mld zł straty i wszystko wskazuje, że na koniec minionego roku ten minus będzie jeszcze bardziej wyraźny. O problemach spółki pisaliśmy w ostatnich dniach przy okazji artykułu opisującego „sztandarowy” projekt energetyczny koncernu.

Zobacz więcej: Ostatni węglowy blok energetyczny w Europie powstanie w Polsce

Po drugiej strony Odry otwarcie swoje zamiary kreśli BASF, który systematycznie redukuje potencjał produkcyjny w Niemczech. W lutym władze koncernu ogłosiły kolejne cięcia w macierzystym Ludwigshafen, które wciąż pozostaje największym kompleksem chemicznym na świecie.

W nadchodzących latach najbardziej energochłonna produkcja będzie się tam jednak kurczyć, a perspektywy rozwojowe grupa widzi w Chinach czy USA. Te ostatnie BASF wskazuje jako kierunek, z którego kompleks w Ludwigshafen może zaopatrywać w chemikalia pierwotne do dalszego przetwórstwa – tańsze niż te produkowane w Niemczech.

Ratować czy zaorać?

Nic dziwnego, że to właśnie sektor chemiczny był głównym inspiratorem „Deklaracji z Antwerpii w sprawie Europejskiego Ładu Przemysłowego”, którą liczni przedstawiciele branż energochłonnych niedawno przekazali unijnym władzom. To w praktyce energetyczno-regulacyjna lista życzeń w kontekście Europejskiego Zielonego Ładu.

Różnego rodzaju apeli i stanowisk formułowanych w tych kwestiach w ostatnich latach nie brakowało, choć ten ma być wyjątkowy ze względu na liczne grono wpływowych sygnatariuszy. Można jednak powątpiewać, czy to przełoży się na szybkie i miarodajne efekty.

W samych Niemczech, wśród ekonomistów i naukowców, toczy się dyskusja, czy w ogóle należy energochłonne branże ratować za wszelką cenę. Produkują one bowiem towary, które zazwyczaj wykorzystuje się na początkowych etapach łańcucha produkcyjnego – również w innych branżach. Od ich kosztu zależy zatem konkurencyjność innych sektorów przemysłu.

Jednocześnie zazwyczaj dosyć łatwo zastąpić te energochłonne, podstawowe produkty dostawami z innych kierunków. Wskazany wcześniej przykład BASF pokazuje, że takie zastąpienie podstawowych produktów chemicznych może być sposobem na utrzymanie konkurencyjności dla bardziej wyspecjalizowanych towarów.

Z drugiej strony pomoc dla branż energochłonnych najszybciej może zostać zrealizowana przez różnego rodzaju subsydia – przede wszystkim w postaci dopłacania do kosztów energii. To z kolei u sceptyków budzi obawy, gdyż może obniżać presję na transformację energetyczną przemysłu i jego zmiany strukturalne. W efekcie utrata konkurencyjności zostanie tylko odłożona w czasie – na koszt podatników.

Jednocześnie w całej Europie podnosi się kwestię bezpieczeństwa łańcuchów dostaw oraz zachowania potencjału produkcyjnego przemysłu ciężkiego w UE. Tak, aby uniknąć w innych sektorach podobnej destabilizacji jak miało to miejsce w momencie odcięcia importu rosyjskiego gazu.

Skuteczniejsi dobiegną do mety

Nadchodzące lata to dla przemysłu energochłonnego przede wszystkim wyścig z czasem. Obniżanie emisyjności procesów produkcyjnych, zazielenianie miksu energetycznego oraz dalsze śrubowanie efektywności będą stanowić kluczowe wyzwania.

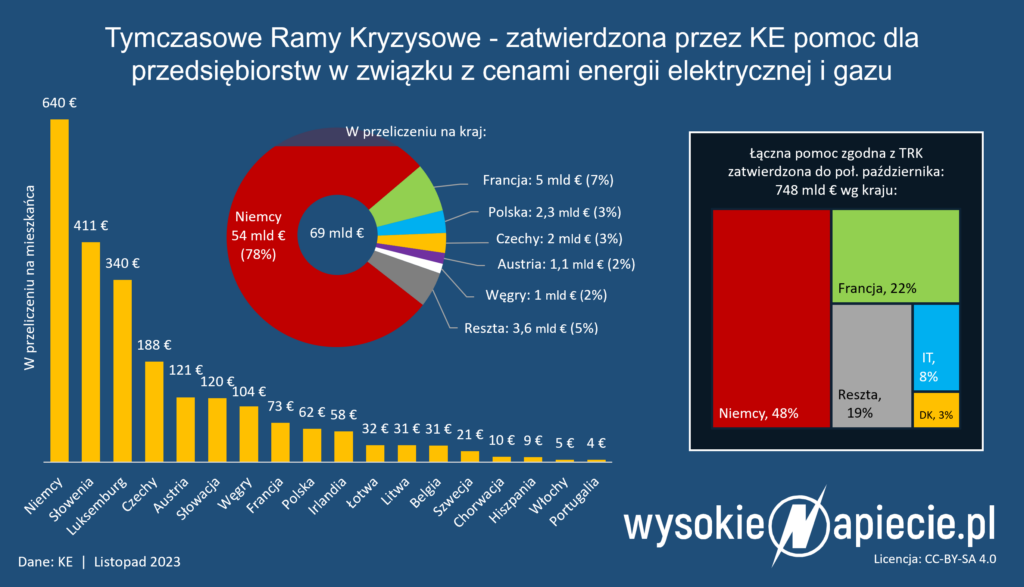

Nie ma się raczej co oszukiwać, że wszyscy w tym wyścigu będą mieć równe szanse. Od skutecznego i efektywnego wykorzystania dostępnych środków – zarówno unijnych, jak i publicznych w poszczególnych państwach – będzie w duże mierze zależało, komu uda się dotrzeć do celu. Pisaliśmy o tym chociażby na przykładzie poluzowanych na czas kryzysu zasadach pomocy publicznej w UE, gdy najbogatsze kraje – z Niemcami na czele – najhojniej ruszyły ze wsparciem dla swoich gospodarek.

Zobacz: Pierwsza zasada kryzysu: ratuj się kto może, ale bogatszy i tak może więcej

Dla porównania w Polsce pojawienie się takiego okienka w możliwościach subsydiowania przemysłu pozwoliło zagospodarować tylko część z dostępnych środków – do tego o wiele mniejszych niż w innych dużych krajach UE.

Zobacz więcej: Dlaczego miliardy złotych przechodzą energochłonnym koło nosa?