Spis treści

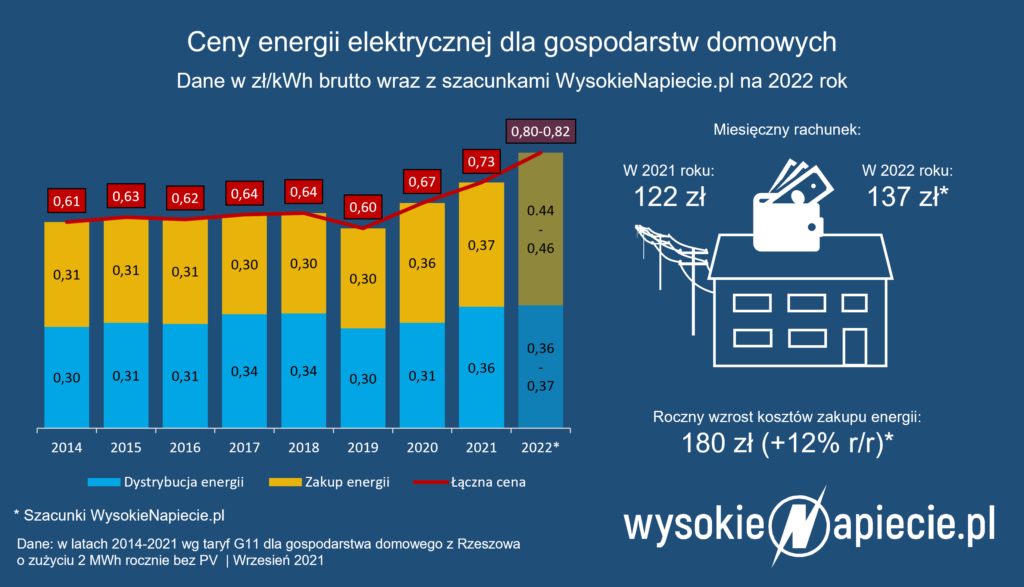

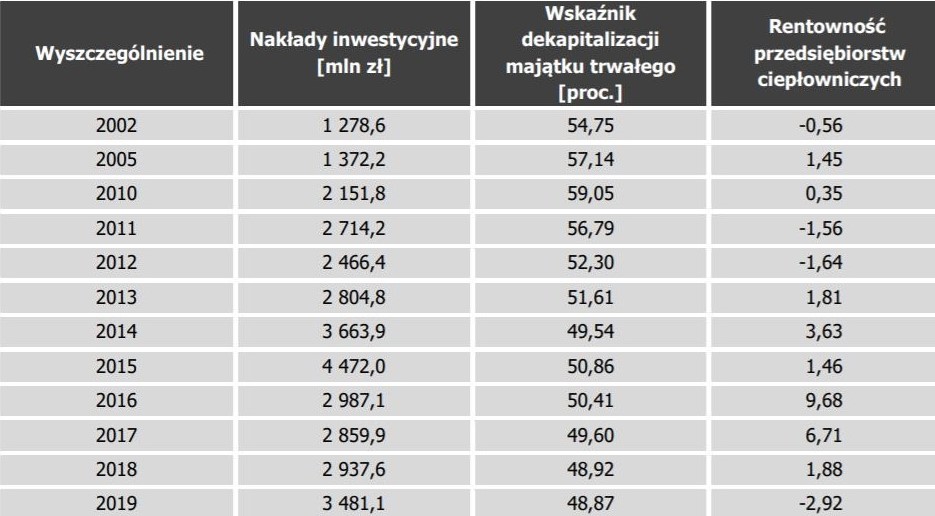

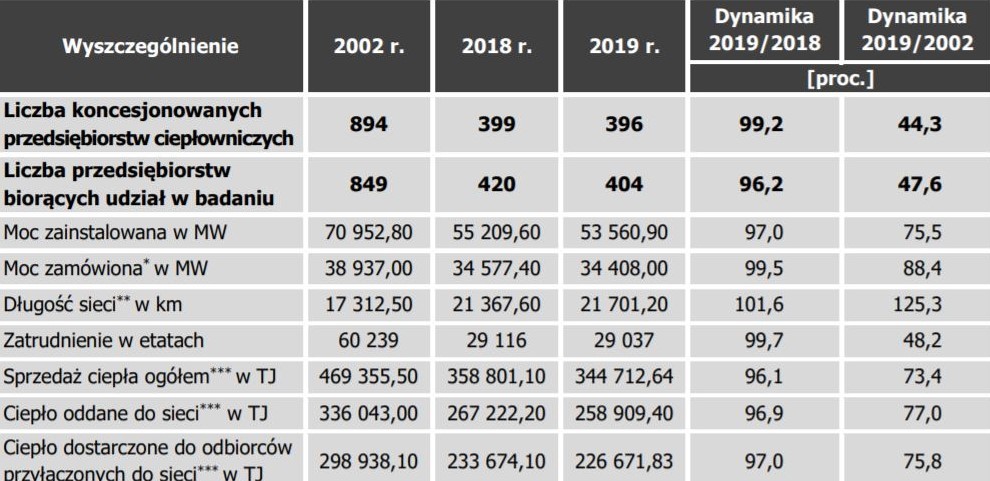

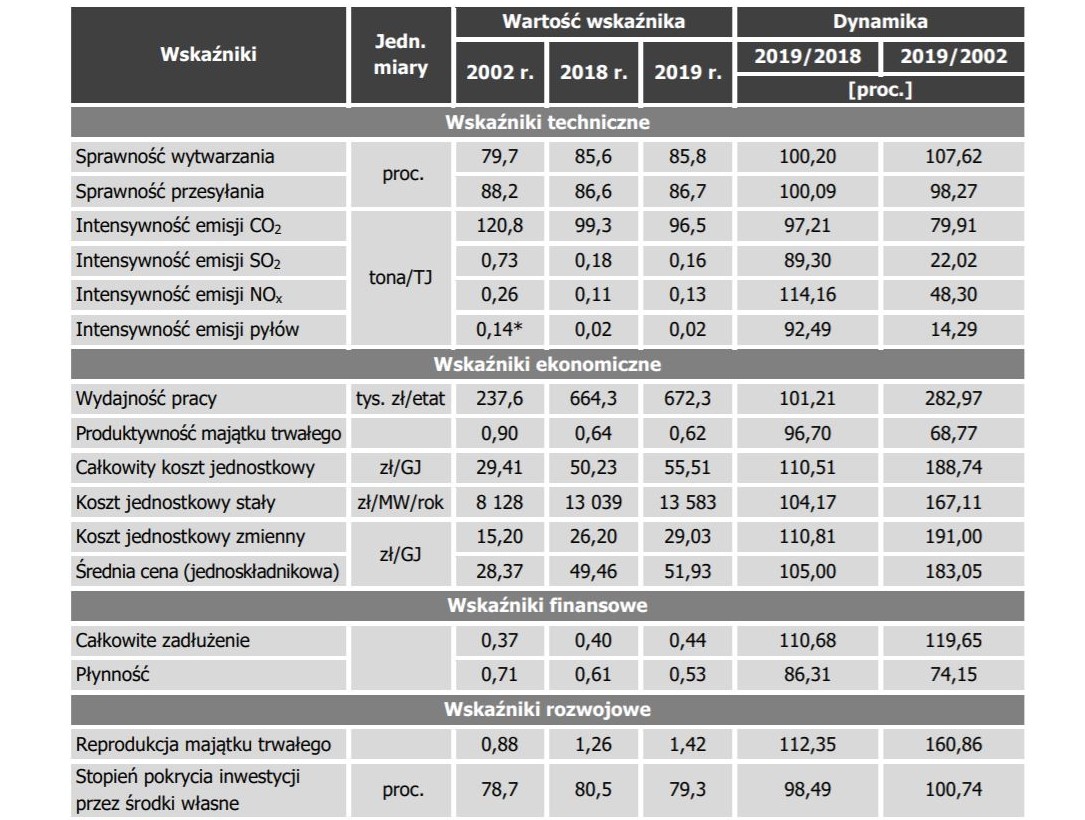

Według corocznych raportów Urzędu Regulacji Energetyki, w 2019 r. po raz pierwszy od 2013 r. przychody nie pozwoliły pokryć kosztów koncesjonowanych przedsiębiorstw ciepłowniczych. Nie ma jeszcze oficjalnych danych za 2020 r., ale z badań ankietowych Izby Gospodarczej Ciepłownictwo Polskie wynika, że ten trend się pogłębił.

Coś musimy zrobić

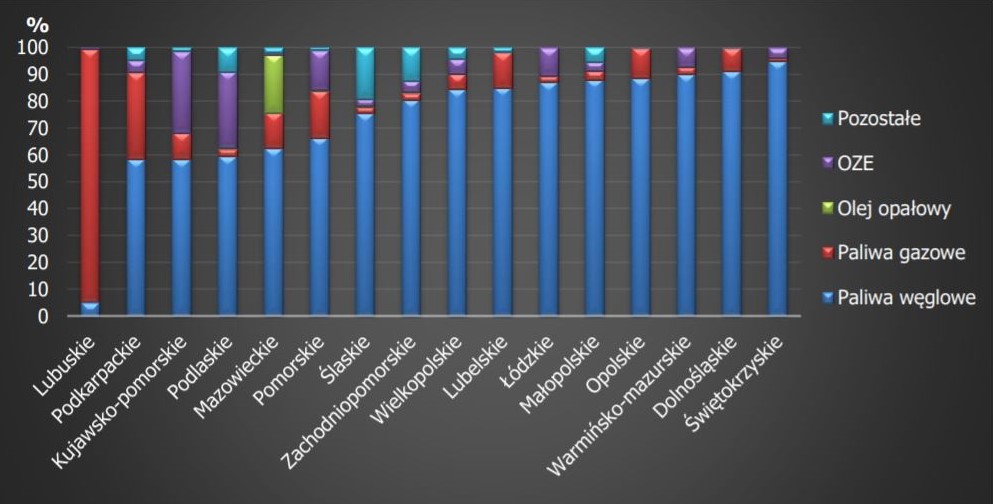

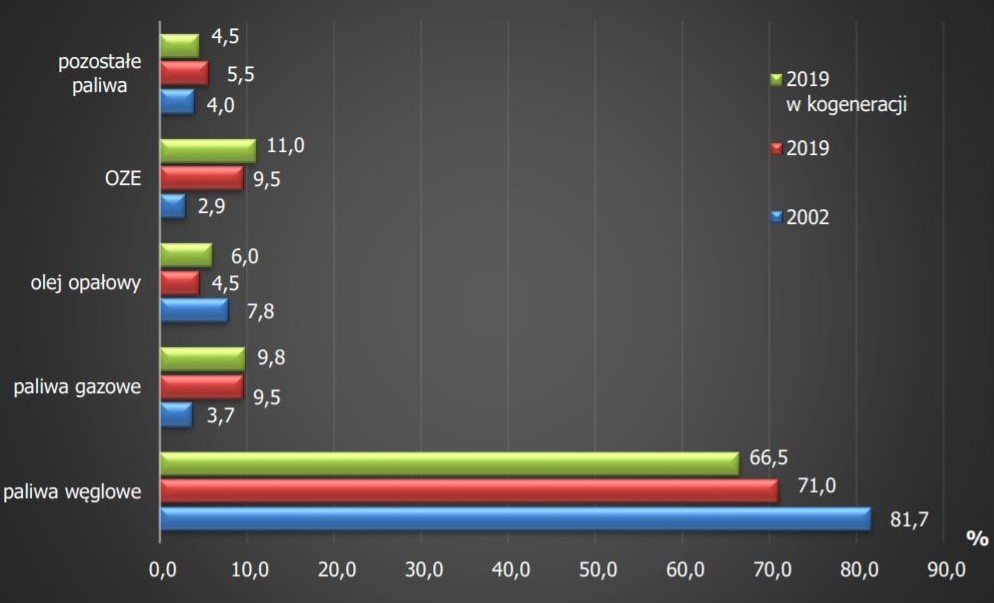

– W ciepłownictwie żyjemy w pewnym amoku pt. „coś musimy zrobić”. Jednocześnie problemem jest to, co dokładnie robić. Mamy bowiem pakiet Fit for 55, który sprawia, że cześć założeń przyjętych cztery lata temu na podstawie tzw. Pakietu Zimowego przestaje być aktualna. Zwłaszcza w kontekście struktury źródeł wytwórczych oraz paliw – powiedział portalowi WysokieNapiecie.pl Bogusław Regulski, prezes Izby Gospodarczej Ciepłownictwo Polskie.

Zobacz też: Co Polska chce ugrać w UE przy okazji energetycznej transformacji

Bruksela pokazała narzędzia do transformacji

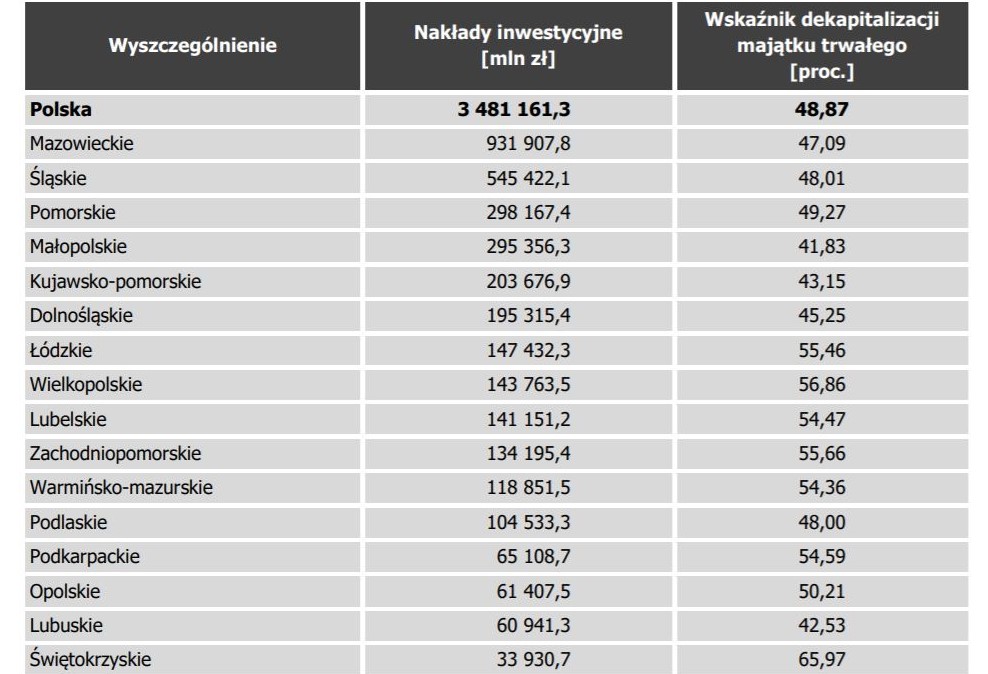

– Dotychczas szacowaliśmy koszty transformacji ciepłownictwa na 70 mld zł po stronie źródeł wytwórczych oraz 30 mld zł na sieci. Trudno oceniać, czy te szacunki pozostają aktualne. Nowe regulacje wymagają nowych obliczeń i prognoz – zaznaczył.

Zdaniem Regulskiego, otoczenie ekonomiczne dusi zdolności inwestycyjne sektora. Natomiast aktualna polityka regulacyjna nie pozwala zagwarantować, że przedsięwzięcie będzie mogło osiągnąć w określonym terminie oczekiwany zwrot z kapitału.

Dlatego niedawne zmiany rozporządzenia taryfowego to dopiero przyczynek do głębszych zmian, których oczekuje branża: stworzenia przejrzystych i długoterminowych mechanizmów regulacyjnych, które pozwolą na skonstruowanie realnych biznesplanów.

– Zmiany w regulacjach dotyczących taryfowania ciepła mają na celu poprawienie kondycji finansowej sektora w kierunku doprowadzenia do „bankowalności” przedsiębiorstw ciepłowniczych – podkreślił Regulski.

– Takiego stanu niestety obecnie nie mają, a nie ma programów pomocowych czy dotacyjnych, które mogłyby sfinansować zakładane przedsięwzięcia w całości. Zawsze jest potrzebny określony wkład własny – dodał.

Sektor doczekał się też w ostatnim czasie zmiany w modelu regulacyjnym, która ma poprawić płynność finansową firm ciepłowniczych, dodatkowo uderzoną przez dynamiczny wzrost cen uprawnień do emisji CO2. Dotychczas ten fakt nie był w należyty sposób uwzględniony, co dodatkowo wydrenowało branżę z pieniędzy.

Kapitał pilnie poszukiwany

Powstaje więc pytanie, skąd wziąć pieniądze na inwestycje? Na pewno łatwiej będzie o to dużym firmom ciepłowniczym, zwłaszcza tym należącym do głównych grup energetycznych. Ich aktywa są oparte o kogenerację, co pozwala na bardziej efektywny model działania.

Dzięki skali działalności łatwiej jest im też kooperować z miejskimi samorządami, sięgać po finansowanie czy środki unijne. Niestety w przypadku małych i średnich miast kondycja lokalnych przedsiębiorstw energetyki cieplnej bez poszukiwania zmian w formule działania będzie się wyłącznie pogarszać.

– Jeśli mały PEC jest w stanie osiągnąć przychody od kilku do kilkunastu milionów złotych rocznie, to wiadome jest, że nie uda mu się wygospodarować na inwestycje więcej niż kilkaset tysięcy złotych rocznie – stwierdził Bartosz Mysiorski, prezes Centrum PPP, w rozmowie z naszym portalem.

– To za mało, aby myśleć o modernizacji istniejących lub budowie nowych jednostek wytwórczych, a także o rozbudowie i modernizacji sieci ciepłowniczej. Bez tego takie systemy ciepłownicze będą coraz mniej efektywne – dodał.

W jego opinii, w tej sytuacji partnerstwo publiczne-prywatne jest najlepszym pomysłem na pozyskanie kapitału oraz wyspecjalizowanych partnerów.

– Do tego potrzeba jest jednak otwartość i zmiana mentalności. Wydaje się, że samorządy oraz władze posiadanych przez nich PEC-ów błędnie postrzegają PPP jako formę prywatyzacji, a jednocześnie nie dostrzegają zagrożeń związanych z zaostrzaniem wymagań środowiskowych. Te normy będą natomiast coraz bardziej wyśrubowane w kontekście unijnej strategii Zielonego Ładu i celu neutralności klimatycznej w 2050 r. – podkreślił Mysiorski.

Publiczno-prywatne ciepłe partnerstwo

W ostatnich latach pod projekty PPP w ciepłownictwie można podciągnąć tylko duże spalarnie odpadów, czyli tę zrealizowaną w Poznaniu (inwestorzy: spółka Suez i fundusz Marguerite), oraz budowane aktualnie w Gdańsku (spółki budowlane Astaldi, Termomeccanica Ecologia oraz energetyczna Dalkia) i Olsztynie (firma Urbaser i fundusz Meridiam).

Przy czym tylko ten ostatni projekt jest ukierunkowany przede wszystkim na dostarczanie ciepła na potrzeby miasta. Ponad połowę dostaw Olsztyn otrzymuje aktualnie z elektrociepłowni należącej do fabryki opon Michelin, która wkrótce ma wyłączyć przestarzałe kotły.

We wszystkich przypadkach właścicielem obiektów są samorządy, a za finansowanie i budowę odpowiadają prywatni inwestorzy, którzy będą ich operatorami przez 25 lat. Dla wszystkich trzech projektów udało się też pozyskać dofinansowanie unijne. Obecnie mniejszej skali spalarnia odpadów w PPP jest planowana we Włocławku.

– Formuła PPP daje realną szansę na pozyskanie partnera branżowego wyspecjalizowanego w ciepłownictwie, który ma wiedzę i doświadczenie, a także zagwarantuje realizację efektywnej inwestycji – ocenił Mysiorski.

Jak wskazał Bogusław Regulski, w ciepłownictwie komunalnym o średniej i małej skali, inaczej niż w dużych systemach ciepłowniczych, udział kapitału prywatnego wciąż jest niewielki, gdyż takie inicjatywy zazwyczaj nie są pozytywnie oceniane przez samorządy.

Przedsiębiorstwa ciepłownicze są postrzegane jako część wspólnego, lokalnego majątku. Dodatkowo dochodzi do tego obawa przed nowymi technologiami i potencjalnym wzrostem cen ciepła.

– Jednocześnie, potencjalni inwestorzy nie zawsze znają realia rynku ciepła systemowego, który wymaga między innymi świadomości o długoterminowości podejmowanych przedsięwzięć, gdzie zwrot z kapitału następuję w perspektywie często 15-20 lat. Dodatkowo ciepłownictwo systemowe jest sektorem regulowanym o bardzo dużej nieprzewidywalności praktyki regulacyjnej, co również musi być uwzględniane przez każdego inwestora – zaznaczył Regulski.

Budowlańcy mogą pomóc samorządom

Projektami ciepłowniczymi są zainteresowane nie tylko międzynarodowe fundusze czy koncerny. Chętnych można znaleźć też wśród krajowych grup budowlanych, takich jak Erbud oraz Budimex.

Radosław Górski, członek zarządu Erbudu, w rozmowie z portalem WysokieNapiecie.pl zwrócił uwagę, że aktualna fala inwestycji w ciepłownictwie dotyczy największych grup energetycznych.

– Większym wyzwaniem będzie modernizacja ciepłownictwa komunalnego, gdyż samorządy i należące do nich spółki mają ograniczone możliwości finansowe. Wyjściem w tej sytuacji jest PPP lub zaangażowanie kapitałowe ze strony prywatnego inwestora – w tym firm budowlanych. Nie wykluczamy zainteresowania takimi opcjami dla projektów o wartości do 50-60 mln zł – ocenił Górski.

Piotr Świecki, dyrektor budownictwa energetycznego i przemysłowego Budimeksu, czyli największej grupy budowlanej w Polsce, przekazał nam, że ciepłownictwo jest wśród sektorów, w które Budimex chce się zaangażować kapitałowo – jako większościowy lub mniejszościowy udziałowiec – w zależności od rodzaju i skali inwestycji. Pozostałe sektory to energia odnawialna, wodociągi i kanalizacja oraz gospodarka odpadami.

Jednocześnie Świecki stwierdził, że model PPP w Polsce wciąż nie jest powszechny, więc grupa będzie szukać też innych możliwości zaangażowania.

– Większość przedsiębiorstw ciepłowniczych należy do samorządów, które nie mają odpowiednich środków własnych na przeprowadzenie inwestycji, a ze względu na swoją kondycję finansową trudno im także korzystnie pozyskać kapitał dłużny. Budimex może takie finansowanie zapewnić, zrealizować optymalnie projekt, wesprzeć operacyjnie i jednocześnie stać się jego udziałowcem – wyjaśnił dyrektor.

Ścieżka, którą zamierzają podążać Budimex czy Erbud, jest podobna do tych, którymi od wielu lat kroczą grupy budowlane chociażby w Europie Zachodniej.

Zaangażowanie kapitałowe w inne sektory zabezpiecza podstawową działalność i stabilizuje przychody, co jest ważne przy cyklach koniunkturalnych, którym podlega budownictwo – również z powodu inwestycji napędzanych kolejnymi budżetami unijnymi.

Przetargowe perturbacje

Zarówno Erbud, jak i Budimex, aktywnie uczestniczą obecnie w przetargach ogłaszanych przez największe spółki ciepłownicze. Budimeksowi udało się m.in. wygrać przetarg na budowę kotłowni gazowo-olejowej w Ciepłowni Kawęczyn, która należy do PGNiG. Natomiast Erbud wygrał podobne zamówienia w Bielsku-Białej (Tauron) i Kaliszu (Energa).

Odnosząc się do sytuacji na rynku wykonawczym Radosław Górski wskazał, że w minionych latach Erbud realizował sporo kontraktów związanych z instalacjami oczyszczania spalin, które miały dostosować elektrociepłownie do nowym norm emisji Unii Europejskiej, czyli tzw. konkluzji BAT (ang. best available techniques; najlepsze dostępne technologie – red.).

Do zahamowania tego typu przedsięwzięć doszło na przełomie lat 2019/2020. Niektórzy inwestorzy zrezygnowali z projektów lub uzyskali przedłużenie derogacji. W przypadku Erbudu przełożyło się to na wstrzymanie kontraktu w Tychach dla Taurona oraz braku finalnej umowy na realizację podobnego zadania dla tego samego klienta w Katowicach.

– Obecnie ciepłownictwie główny nacisk jest obecnie skierowany na zmianę paliwa z węgla na gaz. W efekcie w tym roku ogłoszono kilkanaście dużych przetargów na kotłownie rezerwowo-szczytowe. Rozstrzygnięto jednak tylko około połowę, a reszta została unieważniona z powodu ofert znacznie przewyższających budżety zamawiających – wyliczył Górski.

Dobrym przykładem „rozjechania się” oczekiwań zamawiającego oraz wykonawców był przetarg na budowę turbiny gazowej z kotłem odzyskowym parowo-wodnym oraz gazowo-olejowych kotłów rezerwowo-szczytowych w EC Bydgoszcz (PGE). Budżet opiewał na 342 mln zł brutto, a złożone oferty na kolejno 663 mln zł brutto (Budimex) oraz 781 mln zł brutto (Mostostal Warszawa).

W opinii Piotra Świeckiego, zamawiający przy przygotowaniu budżetów nie są w stanie nadążać za sytuacją na rynku budowlanym, przede wszystkim dynamicznym wzrostem cen materiałów budowlanych.

– Wydaje się również, że wiele z tych inwestycji mogłoby być tańsze, gdyby zostały bardziej zoptymalizowane na etapie projektowania, co proponujemy np. w modelu współpracy wykonawczo-kapitałowej w ciepłownictwie – ocenił Świecki.

– Ponadto po doświadczeniach z minionej dekady, gdy wielu wykonawców miało trudności na kontraktach energetycznych z powodu mało partnerskich warunków umownych, obecnie bardziej ostrożnie kalkulują oni swoje wyceny – dodał.

Rynek jest wygłodzony, ale ryzyko wysokie

Ta sytuacja ma swoje konsekwencje. Do małych, mniej ryzykownych przetargów, zgłasza się dużo wykonawców, a do większych postępowań przystępują 1-2 podmioty, oferując ceny często wysoko powyżej budżetów.

– Przyszłość będzie wypadkową akceptacji zdecydowanie wyższych nakładów inwestycyjnych i woli zmiany kontraktów na partnerskie z wyrównanym podziałem ryzyka – powiedział Świecki.

– Dzisiaj widzimy nawet umowy z kilkunastostronicową listą kar, negatywnym przepływem gotówki i jednoczesnym braku odpowiedzialności zamawiającego za przekazany teren budowy czy dokumentację. Historia ostatnich dziesięciu lat i doświadczeń polskich firm uczy, że takich ofert nie można składać – dodał.

Podobne obserwacje ma Radosław Górski, który wskazał, że w kolejnych przetargach pojawia się coraz więcej wykonawców. Na początku roku było ich maksymalnie 4-5, a obecnie często jest powyżej 10 ofert. To oczywiście przekłada się na większą walkę cenową.

– Jednocześnie pokazuje też, że rynek wykonawczy jest wygłodzony i potrzebuje nowych zleceń po słabym pod względem nowych zamówień 2020 r. Skala zadań o wartości 50-100 mln zł pozwala większej liczbie firm startować w przetargach – powiedział Górski.

Dodał przy tym, że Erbud w postępowaniach ciepłowniczych nie widzi klauzul waloryzacyjnych, co stanowi ryzyko dla wykonawców w sytuacji dużego wzrostu kosztów.

Dlatego w ofertach do przygotowywanych już wycen spółka zamierza doliczać dodatkowy bufor bezpieczeństwa, gdyż nie zanosi się na wyhamowanie inflacji. Kluczowa jest też współpraca ze sprawdzonymi i wieloletnimi podwykonawcami i dostawcami, co pozwala lepiej zabezpieczyć koszty.

Zobacz też: Tauron po raz kolejny chce coś sprzedać. Czy tym razem się uda?