Spis treści

Obrót gazem na platformach, wraz z postępującą liberalizacją rynków gazu, nabiera coraz większego znaczenia. Giełda zapewnia bezpieczeństwo, szybkość i przejrzyste wyznaczanie cen. Ale musi jednocześnie uwzględniać różne ograniczenia – zarówno kontraktowe jak i infrastrukturalne.

Jeszcze jedną, dwie dekady temu handel gazem w Europie sprowadzał się do długoterminowych kontraktów, zawieranych między wielkimi dostawcami, najczęściej producentami tego surowca a wielkimi odbiorcami hurtowymi – którzy sprzedawali go dalej, do odbiorców końcowych.

Często, gdy brakowało drogi dostaw, z kontraktem powiązana była budowa odpowiedniego gazociągu. Wieloletnia umowa na zakup gazu, po określonej cenie, gwarantowała sfinansowanie i zwrot z takiej inwestycji. Pomijając polityczne podłoże i konsekwencje, wydawało się, że cena w takim kontrakcie będzie znacznie bardziej atrakcyjna w stosunku do innych źródeł. Z czasem okazało się jednak, że funkcjonujący już np. w Wielkiej Brytanii wolny rynek gazu zapewnia nie tylko mocną gwarancję dostaw, ale także cenę dyktowaną grą popytu i podaży, a nie kontraktowymi zapisami. Stąd trend stopniowej liberalizacji krajowych rynków gazu w UE i tworzenia takich regulacji, które skłaniają do przenoszenia handlu na giełdy towarowe.

Potrzebujemy bardzo transparentnego miejsca, gdzie jest wyznaczana cena gazu, a to zapewnia giełda. Transakcje giełdowe zawierane są bardzo wygodnie i bezpiecznie.

Transakcje na fizycznym rynku

Giełdowy fizyczny obrót gazem i energią elektryczną, co do zasady nie różni się od handlu np. papierami wartościowymi, gdzie jedni sprzedają, inni kupują, a cena jest pochodną ofert. Z jednym, ale ważnym zastrzeżeniem – stopniem skomplikowania rozliczenia transakcji. Jeżeli handlujemy towarem, musimy uwzględniać możliwości jego dostarczenia. Transakcje na fizycznym rynku gazu, ale też np. energii elektrycznej, muszą być powiązane z fizyczną możliwością tej dostawy. Dlatego największe ośrodki handlu, powiązane są z węzłami gazowej infrastruktury tłoczącej gaz z różnych kierunków geograficznych, tworząc tzw. huby. Umożliwiają one rzeczywistą dostawę kupionego/sprzedanego towaru. W praktyce wygląda to tak, że gaz płynie nieprzerwanie gazociągami, ale jego właściciel zmienia się w drodze transakcji na giełdzie.

Czytaj także: Jak i gdzie wydobywamy gaz w Polsce?

W takim modelu ostateczne określenie uwarunkowań infrastrukturalnych dla gry giełdowej określa operator systemu gazowego, którego obowiązkiem jest zapewnienie prawidłowego funkcjonowania fizycznych rozliczeń. System ma działać, czyli odbierać gaz wpływający do systemu i dostarczać go do odbiorców. Nie da się zawrzeć transakcji przewidującej fizyczną dostawę towaru, jeżeli system gazociągów i magazynów nie jest w stanie jej zrealizować. Każdy handlujący na giełdzie musi mieć odpowiednią umowę z Operatorem Systemu Przesyłowego gazu w Polsce.

Handel na platformach giełdowych

W warunkach postępującej liberalizacji rynku coraz bardziej płynny staje się handel na platformach giełdowych. Uczestnicy cenią sobie bezpieczeństwo i szybkość zawierania transakcji oraz jednakowe warunki handlu. Kształtujące się na giełdzie ceny, stają się punktem odniesienia dla zawieranych kontraktów dwustronnych.

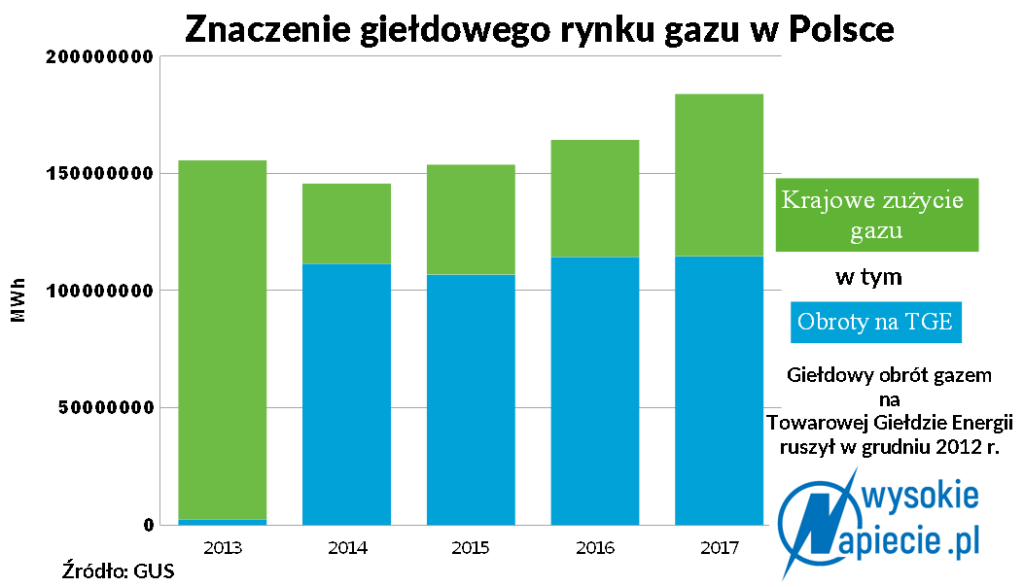

W Polsce platformą giełdowego obrotu gazem jest Towarowa Giełda Energii. W wyniku liberalizacji rodzimego rynku stała się jego główną platformą handlową, a notowania kontraktów gazowych są powszechnie wykorzystywane, również w pozagiełdowych umowach bilateralnych.

„Potrzebujemy bardzo transparentnego miejsca, gdzie jest wyznaczana cena gazu, a to zapewnia giełda. Transakcje giełdowe zawierane są bardzo wygodnie i bezpiecznie. Regulacje giełdy wyznaczają ramy dopuszczania uczestników rynku, każda transakcja zostaje bezpiecznie rozliczona, istnieją wystandaryzowane produkty, na których można osiągnąć wysoką płynność” – mówi Ireneusz Łazor, wieloletni prezes TGE, a obecnie dyrektor londyńskiego biura handlowego PGNiG (PGNiG Supply & Trading).

Podkreśla jednocześnie, że pozagiełdowe umowy dwustronne są w przypadku gazu powszechnie stosowane i jeszcze długo nie znikną. „Nie wyobrażam sobie, by handel gazem w stu procentach odbywał się poprzez giełdę” – ocenia Łazor.

Wymogi i zabezpieczenia

Należy również pamiętać, że uczestnictwo w handlu na giełdzie wymaga spełnienia szeregu warunków, m.in. zatrudnienia odpowiednio wykwalifikowanych maklerów czy posiadania odpowiednich środków finansowych, w tym na pokrycie kosztów transakcyjnych i depozytów.

Czytaj także: Zapasy gazu czyli magazyny energii

Każda transakcja zawarta na giełdzie zabezpieczana jest przez giełdową izbę rozliczeniową (IRGiT), co powoduje konieczność utrzymywania odpowiednich depozytów. Im wyższa cena gazu, tym należy utrzymywać wyższe zabezpieczenie finansowe.

Projekty dywersyfikacyjne

Obecne funkcjonowanie rynku gazu w Polsce jest w znacznym stopniu uwarunkowane długoterminowym kontraktem z Gazpromem,  na mocy którego klient – PGNiG – musi odebrać corocznie znaczącą ilość gazu. W celu przezwyciężenia zaszłości historycznych utrudniających powstanie polskiego hubu, realizowane są obecnie projekty dywersyfikacyjne, takie jak np. gazociąg Baltic Pipe z Norwegii przez Danię i Bałtyk do Polski, którym już za kilka lat będzie można sprowadzać gaz z Norweskiego Szelfu Kontynentalnego. PGNiG ma też gaz z krajowego wydobycia oraz w coraz większym stopniu kupuje go w formie LNG od szeregu dostawców na świecie. Część surowca jest zakontraktowana w umowach dwustronnych z największymi przemysłowymi odbiorcami, reszta trafia na giełdę.

na mocy którego klient – PGNiG – musi odebrać corocznie znaczącą ilość gazu. W celu przezwyciężenia zaszłości historycznych utrudniających powstanie polskiego hubu, realizowane są obecnie projekty dywersyfikacyjne, takie jak np. gazociąg Baltic Pipe z Norwegii przez Danię i Bałtyk do Polski, którym już za kilka lat będzie można sprowadzać gaz z Norweskiego Szelfu Kontynentalnego. PGNiG ma też gaz z krajowego wydobycia oraz w coraz większym stopniu kupuje go w formie LNG od szeregu dostawców na świecie. Część surowca jest zakontraktowana w umowach dwustronnych z największymi przemysłowymi odbiorcami, reszta trafia na giełdę.

Aby „ożywić” giełdowy obrót gazem, w Prawie energetycznym zapisano tzw. obligo, czyli obowiązek sprzedaży gazu poprzez giełdę. W Polsce przepis ten dotyczy największego podmiotu na rynku, czyli PGNiG, które poprzez giełdę musi sprzedać (nie tylko zaoferować), co najmniej 55 proc. swojego gazu wysokometanowego. Na Towarowej Giełdzie Energii gaz jest kupowany zarówno przez spółki obrotu, jak i odbiorców końcowych.

Funkcja animatora

PGNiG pełni równocześnie funkcję animatora giełdowego rynku gazu, czyli zapewnia płynność wystawiając zarówno oferty sprzedaży, jak i kupna przez cały okres trwania sesji giełdowej. W praktyce oznacza to, że w każdym momencie sesji na TGE istnieje możliwość zawarcia transakcji na rynku gazu.

Należy jednak pamiętać, że pełnienie funkcji animatora, zwłaszcza na produktach o niskiej płynności wiąże się również z ryzykiem. Z kolei brak animatora rynku mógłby oznaczać znaczący spadek płynności obrotu i bezpieczeństwa handlu.

Czytaj także: Rekordowy czas dla polskiego rynku gazu

Strategie zakupowe

Czym handluje się na giełdzie? Są to tzw. produkty bazowe, tj. kontrakty na dostawę określonej ilości gazu w danym okresie czasu – może to być rok, kwartał czy miesiąc, ale są też produkty spot, czyli z dostawą natychmiast albo następnego dnia. Jednak wielu odbiorców ma bardziej skomplikowany profil zużycia. Z głównych „klocków” kupowanych na giełdzie nie da się go zbudować, a rynek spot niesie ze sobą ryzyko, że akurat w momencie konieczności zakupu spotowa cena będzie niekorzystna.

„Typową strategię zakupową można porównać do napełniania piramidy: podstawę powinny stanowić kontrakty długoterminowe, następnie są kontrakty średnioterminowe, a dopiero na samej górze zostawiamy miejsce na okazje” – tłumaczy Ireneusz Łazor.

Stąd szereg firm decyduje się na skorzystanie z bilateralnych tzw. umów kompleksowych, które umożliwiają od PGNiG zakup produktu profilowanego w cenach indeksowanych do produktów giełdowych.

Czytaj także: Skąd się bierze gaz ziemny?

Globalny handel LNG

Wiele ograniczeń infrastrukturalnych udaje się ominąć dzięki LNG. Skroplony gaz, przewożony statkami może – jak w przypadku Polski – uzupełniać portfel dostaw, ale również otwierać dla gazu regiony świata, gdzie nie docierają wielkie gazociągi. Tak dzieje się np. w Japonii czy Malezji, a w Europie – w Hiszpanii i Portugalii. W ciągu kilku lat handel LNG stał się zjawiskiem globalnym – rozwija się szybko, tak jak to miało miejsce na rynku ropy naftowej ponad 50 lat temu. Rośnie liczba producentów i terminali skraplających gaz, rośnie liczba punktów odbioru, czyli terminali regazyfikacyjnych, powstają kolejne statki-metanowce do transportu surowca.

Struktura handlu LNG przypomina nieco giełdową. Część gazu jest zakontraktowana w długo- czy średnioterminowych umowach. Ale znaczna część tego rynku to spot. W zależności od rozwoju sytuacji płynący przez ocean metanowiec z ładunkiem gazu można skierować gdzie indziej, czasami niemal na drugi koniec świata. Wszystko zależy od gry popytu i podaży oraz kosztów transportu.

W przypadku LNG mamy do czynienia z różniącymi się nieco składami chemicznymi gazu i nie każdy terminal jest w stanie przyjąć każdą dostawę LNG

Sytuację na rynku LNG śledzi londyńskie biuro handlowe PGNiG. „W przypadku LNG mamy do czynienia z różniącymi się nieco składami chemicznymi gazu i nie każdy terminal jest w stanie przyjąć każdą dostawę LNG. Tu zawierane są wiec głównie transakcje dwustronne. Rynek LNG szybko jednak się kształtuje, zaczynają się pojawiać wystandaryzowane produkty finansowe, a prym w tym wiedzie Azja” – tłumaczy Ireneusz Łazor. Podkreśla jednocześnie, że rynek spot, który jest rynkiem działającym w najkrótszej perspektywie czasowej z uwagi na optymalizację portfeli, jest doskonałą okazją do zawarcia korzystnej transakcji. Pierwsza dostawa LNG z USA, jaka dotarła do Polski w czerwcu 2017 roku, była właśnie transakcją spot sfinalizowaną przez londyńskie biuro handlowe PGNiG.