Spis treści

W historii polskiej giełdy było już wiele prób wrogich przejęć, udanych i nieudanych, ale trudno znaleźć coś takiego. Zwykle jakaś spółka chce kupić akcje innej, więc ogłasza wezwanie. Natomiast zarząd tej, która ma być kupiona, jest przeciw.

Tutaj role się pomieszały w kompletnie absurdalny sposób. Prezes Rafako Radosław Domagalski-Łabędzki wzywa Tauron do kupna akcji kierowanej przez siebie spółki, a energetyczna firma zapiera się jak żaba błota. – Bronimy się rękami i nogami – opowiada osoba związana ze spółką.

Domagalski-Łabędzki tłumaczył swoje „wezwanie” tym, że spółka potrzebuje właściciela i można ją przejąć za relatywnie niewielkie pieniądze – wystarczy wyłożyć kilkanaście, może kilkadziesiąt milionów złotych wierzycielom upadłego PBG, które ma 1/3 akcji w Rafako. Mimo długich poszukiwań dotychczas nie znalazł się chętny, który zdecydowałby się wejść w taką inwestycję – choć propozycje miały zostać wysłane do ponad 100 podmiotów.

Zobacz więcej: Rafako: Alternatywnym scenariuszem jest wejście państwa w proces inwestorski

Politycy podobno myślą o ratunku

Echa medialnej burzy, którą wywołało Rafako zdają się mieć coraz większy wpływ na wydarzenia w politycznych gabinetach. Z doniesień informatorów portalu WysokieNapiecie.pl wynika, że w miniony piątek odbywały się w tym temacie spotkania w Ministerstwie Aktywów Państwowych.

Źródła wskazują, że widać polityczną wolę załagodzenia sporu poprzez pomoc dla Rafako, choć nie sprecyzowano jeszcze, jaką ma dokładnie przyjąć formalną postać. To może się rozstrzygnąć w nadchodzących dniach. Kolejne spotkanie w tym tygodniu. Przypomnijmy, że jeszcze kilka miesięcy temu szef sejmowej komisji energii i skarbu państwa, wpływowy poseł PiS Marek Suski raczej wykluczył ratowanie Rafako przez państwo.

Rozpatrywany obecnie wariant ma zakładać, że w pomoc zaangażuje się nie tylko sam Tauron, ale kilka podmiotów związanych ze Skarbem Państwa.

Kto dał w palnik?

Domagalski-Łabędzki wprost wskazuje, że dotychczas powodem braku reakcji potencjalnych inwestorów jest jest balast w postaci nierozliczonego i unieruchomionego bloku 910 MW w należącej do Tauronu Elektrowni Jaworzno III. To jedna ze sztandarowych inwestycji energetycznych ostatnich lat, ale Rafako po raz pierwszy w historii zostało generalnym wykonawcą budowanej od zera elektrowni. Blok został przekazany do eksploatacji z rocznym opóźnieniem pod koniec 2020 r. Działał kilka miesięcy, po czym awaria wyłączyła go skutecznie do dziś. Felerne okazały się palniki.

– Blok pracował dobrze, zgodnie z parametrami. Gdyby nie palniki, działałby do dziś – mówi nam osoba z Tauronu, zaznajomiona ze szczegółami technicznymi budowy.

Ale mijają kolejne miesiące i nadal nie wiadomo, co z nimi jest nie tak. – Palniki pyłowe to standardowa konstrukcja w elektrowniach. Kiedyś Rafako miało znakomitych fachowców w tej dziedzinie – dziwi się prof. Halina Kruczek z Politechniki Wrocławskiej.

Domagalski-Łabędzki tłumaczył podczas ubiegłotygodniowej konferencji prasowej, że jest to autorskie rozwiązanie Rafako, nowoczesne palniki kinetyczne przygotowane dla tej elektrowni i niełatwo będzie je zastąpić innymi. – Wszystkie palniki są kinetyczne – tłumaczy prof. Kruczek i dodaje, że w praktyce zastąpienie palników Rafako produktem innej firmy jest technicznie niezbyt skomplikowane. Tauron wciąż jednak nie ma pełnej dokumentacji technicznej elektrowni.

Rafako daje do zrozumienia, że problem nie dotyczy samych palników, ale raczej jest spowodowany kiepską jakością węgla, który trafił do paleniska. W Tauronie kategorycznie zaprzeczają. – Pilnujemy parametrów węgla, zarzuty Rafako są absurdalne – mówiły nam dwie niezależne od siebie osoby, które znają sytuację bloku. Przyczyny awarii bada specjalna komisja obu firm, ale nie uzgodniła stanowiska i nie wiadomo czy w ogóle je uzgodni.

Obie spółki rozmawiały o zaproszeniu niezależnej firmy inżynierskiej, aby oceniła gdzie leży problem, ale nie dogadały się nawet w tej sprawie.

Rafako zapowiedziało, że „zamierza wstrzymać wszelkie prowadzone i planowane prace do czasu uzyskania informacji o braku zagrożenia dla życia i zdrowia ludzkiego”. Chodzi o naruszenia norm BHP i przepisów przeciwpożarowych na terenie nowego bloku. W Tauronie odpowiadają, że żadnych naruszeń nie było. Natomiast Rafako zagroziło, że jeśli nie otrzyma w tej sprawie wyjaśnień do 15 września, to może odstąpić od kontraktu. Wojna nerwów trwa.

Zobacz więcej: Rafako zamierza wstrzymać prace w Jaworznie III do czasu wyjaśnienia awarii

Nie ma zleceń, nie ma kasy

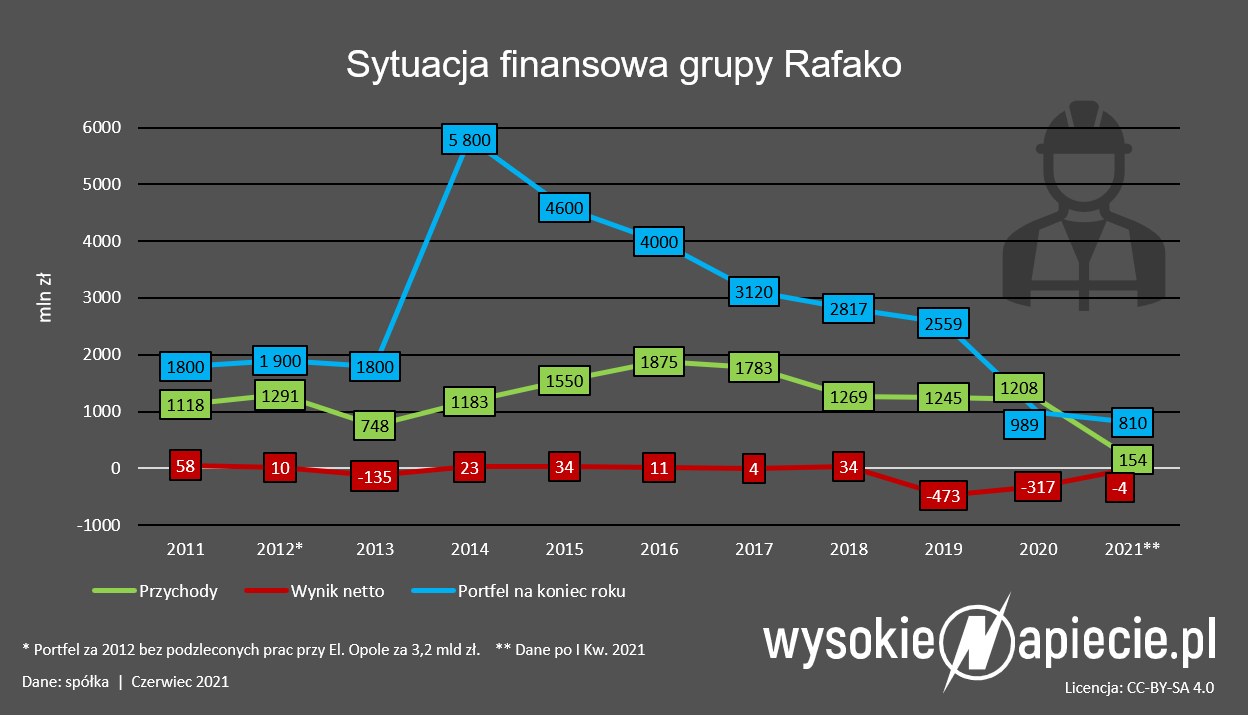

Bez stabilnego właściciela Rafako nie ma szans, aby na rynku pozyskać finansowanie i gwarancje. Bez tego zaś nie może startować w przetargach i odbudowywać pustoszejący portfel zamówień. Ostatnie dane finansowe Rafako, którymi dysponujemy, to te opublikowane przez spółkę w maju – za pierwszy kwartał 2021 r. Wyniki za pierwsze półrocze mają ukazać się 23 września.

Podczas konferencji 8 września prezes Domagalski-Łabędzki mówił, że portfel zamówień grupy „kurczy się do drastycznie niskiego poziomu” i zapewne dane na potwierdzenie tych słów znajdą się w najbliższym raporcie finansowym Rafako.

Na koniec pierwszego kwartału 2021 r. grupa miała zaplanowane do zaksięgowania w tym roku jeszcze 810 mln zł przychodów. Jednak na 2022 r. ta kwota opiewała już zaledwie na 85 mln zł. To tylko ułamek tego, co może wyżywić spółkę, która po trudnej restrukturyzacji wciąż zatrudnia ok. 1 tys. pracowników.

Zapoczątkowane jesienią ubiegłego roku zwolnienia grupowe objęły ok. 350 osób. Co prawda w ostatnich tygodniach do spółki ma płynąć więcej zleceń związanych z produkcją m.in. części ciśnieniowych kotłów, ale to nadal kropla w morzu potrzeb. Dotychczas firma z Raciborza nie miała jeszcze trudności z regulowaniem wynagrodzeń, ale przy topniejącym portfelu zamówień takie ryzyko w końcu będzie musiało się pojawić.

W zaprezentowanym w listopadzie 2020 r. planie restrukturyzacyjnym Rafako założyło „powrót do korzeni”, czyli większy nacisk na działalność produkcyjną związaną z kotłami, a także realizację mniejszych i mniej ryzykownych kontraktów jako generalny wykonawca.

Ważnym segmentem działalności mają pozostać remonty i modernizacje energetyki węglowej, którą docelowo ma skupić planowana Narodowa Agencja Bezpieczeństwa Energetycznego. Należąca do grupy z Raciborza spółka Rafako Innovation jest jednym z podmiotów uczestniczącym w finansowanym przez NCBiR programie Bloki 200+, którego celem jest opracowanie rozwiązań, które wydłużą żywotność starych bloków klasy 200 MW i umożliwią ich bardziej elastyczną pracę w kooperacji z rosnącą mocą odnawialnych źródeł energii.

Nie można odmówić zarządowi Rafako determinacji związanej z restrukturyzacją spółki, a także z finalnym doprowadzeniem do układu z wierzycielami. Dekadę zawiłych losów spółki opisywaliśmy szczegółowo na łamach naszego portalu w czerwcu.

Zobacz więcej: Od snu o potędze do walki o przetrwanie. Rafako czeka na ostateczny wyrok

W lipcu Rafako otrzymało też pozytywną decyzję od Agencji Rozwoju Przemysłu o przyznaniu 100 mln zł pomocy w ramach tzw. Polityki Nowej Szansy. Z tej kwoty 46 mln zł mają stanowić linie gwarancyjne, a 54 mln zł kapitał obrotowy na potrzeby realizacji nowych kontraktów. Pomoc ta ma przyjąć postać obligacji, które Rafako musiałoby spłacić w trzech ratach najpóźniej w latach 2028-2030, a więc w bardzo odległej perspektywie.

Problem w tym, że na tę pomoc zgodę musi wydać jeszcze Komisja Europejskiej. Prezes Domagalski-Łabędzki w pozytywnym scenariuszu spodziewa się, że te pieniądze spółki mogą trafić najwcześniej na przełomie 2021/2022 r. To zdecydowanie za późno.

Zobacz więcej: Rafako doczekało się pozytywnych informacji. Ale to wciąż za mało

Państwo albo nikt?

Nowe kontrakty przechodzą firmie obok nosa. Przykładowo w tym roku widać duże ożywienie w przetargach największych grup energetycznych na konwersję aktywów ciepłowniczych z węgla na gaz. Sporo sukcesów odnoszą w nich m.in. takie firmy budowlane jak Budimex czy Erbud, które w energetykę zaangażowały się mocniej dopiero kilka lat temu. Tymczasem Rafako, które istnieje od połowy ubiegłego wieku, może się temu tylko biernie przyglądać.

Zobacz też: Budowlańcy patrzą łakomym okiem na ciepłownictwo

Można więc wysnuć wniosek, że przy niewielkich szansach pozyskania inwestora prywatnego lub dalszego dokapitalizowania spółki przez Polski Fundusz Rozwoju (ten ma pośrednio niespełna 10 proc. spółki z Raciborza) Rafako w Tauronie zaczęło widzieć jedyną szansę pozyskania nowego właściciela.

Zobacz też: Borys z PFR: Liczymy na porozumienie Taurona z Rafako w sprawie Jaworzna

Co budowa, to problem

Menadżer jednej ze spółek z rynku budownictwa energetycznego, z którym rozmawiał portal WysokieNapiecie.pl, działanie Rafako ocenia wprost jako formę szantażu firmy, która znajduje się pod ścianą. Problem związany z blokiem w Jaworznie, w którym raciborska spółka zastosowała swoje autorskie rozwiązania, jest więc jej ostatnią kartą przetargową.

Ale Rafako ma też problemy przy realizacji innej, mniejszej inwestycji, a mianowicie budowę bloku energetycznego na gaz koksowniczy w Radlinie dla JSW Koks za blisko 300 mln zł.

W maju Rafako informowało, że z powodu dodatkowych kosztów spółka oczekuje zwiększenia wynagrodzenia o 53 mln zł i wydłużenia czasu realizacji. Liczyło też, że aneksy uda się podpisać do końca czerwca. Wciąż do tego nie doszło i nie zanosi się, aby inwestycja została ukończona zgodnie z umową jesienią tego roku.

Prezes Domagalski-Łabędzki deklaruje jednak wolę Rafako dokończenia prac. To jednak inwestycja o bardzo małej skali i skomplikowaniu w porównaniu z Jaworznem, więc nawet w przypadku negatywnego scenariusza JSW miałoby zapewne o wiele mniejsze problemy z jej sfinalizowaniem niż Tauron z Jaworznem.

Jak Polimex, czy jak Elektrobudowa?

Zarząd Rafako powołuje się też na przykład Polimeksu Mostostalu, które w ramach trwającej 10 lat restrukturyzacji został finalnie uratowany dzięki wejściu kilka lat temu w akcjonariat państwowych grup energetycznych: PGE, Enea, Energa i PGNiG. Zresztą w zarządzie Rafako zasiada obecnie Maciej Stańczuk, który w przeszłości był jednym z kilku prezesów kierujących Polimeksem w trakcie restrukturyzacji.

Ta restrukturyzacja – przynajmniej na razie – się powiodła. Polimex jest obecnie głównym wykonawcą na rynku budownictwa energetycznego, a do tego ma jeszcze rozwiniętą działalność m.in. dla sektora petrochemicznego i ogólnobudowlanego, a także mocną pozycję w segmencie konstrukcji stalowych.

Rafako z działalnością wciąż skupioną przede wszystkim wokół energetyki węglowej ma o wiele dłuższą drogę do wyjścia na prostą. Co wobec tego, jeśli impas wokół Rafako, Taurona i Jaworzna nie zostanie przełamany i ziści się czarny scenariusz w postaci konieczności złożenia wniosku o upadłość przez raciborską spółkę?

Wówczas można szukać potencjalnych analogii do opisywanej przez nas niedawno historii katowickiej Elektrobudowy, która po długich zmaganiach upadłości nie uniknęła. Po wejściu do spółki syndyka na nieobciążone zobowiązaniami zorganizowane części przedsiębiorstwa (budowlano-montażową oraz produkcyjną) oraz zależną firmę Energotest znaleźli się kupcy w postaci kolejno grup Zarmen i SPIE.

Zobacz więcej: Elektrobudowa idzie pod młotek i Zarmen bierze Elektrobudowę

Audytor wznosi oczy do nieba

Kwota zobowiązań objętych układem Rafako z wierzycielami – jak informowała spółka – to ok. 480 mln zł, ale bez uwzględniania kredytu z PKO BP jest to 398 mln zł. Wierzytelności handlowe po uprawomocnieniu układu zostały zredukowane o 20 proc. Ponadto 20 proc. wierzytelności handlowych ma zostać poddane konwersji na akcje nowej emisji.

Jak zapowiadał prezes Domagalski-Łabędzki, w sumie oznacza to, że w ciągu pięciu lat Rafako będzie musiało spłacić ok. 230 mln zł. Spłata rozpocznie się po roku od uprawomocnienia układu, czyli od trzeciego kwartału 2022 r. Nie wiadomo jednak jak będzie wyglądać ostateczne rozliczenie budowy w Jaworznie – jeśli Tauron dochodziłby roszczeń z gwarancji należytego wykonania, to w grę wchodzi nawet 600 mln zł.

Audytor Rafako, Grand Thornton, ostatnio unikał wydania opinii na temat sytuacji spółki. „Nie wyrażamy opinii o załączonym rocznym sprawozdaniu finansowym. Pomimo uzyskania wystarczających i odpowiednich dowodów badania odnośnie każdej z niepewności opisanych w sekcji +Podstawa odmowy wyrażenia opinii+, nie jest możliwe, aby sformułować opinię na temat załączonego rocznego sprawozdania finansowego ze względu na potencjalne wzajemne oddziaływanie tych niepewności i ich możliwy skumulowany wpływ na to roczne sprawozdanie finansowe” – czytamy w sprawozdaniu biegłego rewidenta do raportu finansowego Rafako za 2020 r.

Wśród tych niepewności wskazywał na kwestie związane z układem z wierzycielami, a także „możliwość kontynuowania realizowanych kontraktów przy założeniu utrzymania stabilnej marży oraz pozyskania w drodze negocjacji dodatkowych przychodów uwzględniających roszczenia spółki oraz rozliczenie umów, których realizacja została przerwana na skutek wypowiedzenia umowy przez strony kontraktu„.

Zwlekanie jest najgorsze

Prezes Rafako argumentuje, że spółka jedynym gwarantem w miarę szybkiego przywrócenia bloku 910 MW w Jaworznie do pracy. Alternatywą dla Taurona ma być natomiast powtórka historii podobnej do tej ze Stalowej Woli, gdzie konflikt na budowie opóźnił oddanie gazowej elektrociepłowni o prawie pięć lat. Blok powinien pracować i zarabiać, zwłaszcza teraz gdy ceny na rynku energii są najwyższe od lat.

Zobacz też: O ile wzrosną ceny prądu w 2022? Policzyliśmy

Ale w Tauronie boją się trupów w szafie Rafako i nie mają zaufania do danych finansowych spółki. Poza tym zachodzą w głowę, dlaczego tak banalny w gruncie rzeczy problem jak palniki nie został jeszcze rozwiązany. Ponadto katowicka spółka sama nie śmierdzi groszem. Na pieniądzach za kupno akcji zapewne się nie skończy, żeby Rafako mogło z sukcesem wrócić na rynek – potrzebne będą znacznie większe środki finansowe.

Zobacz więcej: Tauron po raz kolejny chce coś sprzedać. Czy tym razem się uda?

To prawda, że Rafako potrzebuje właściciela, ale czy powinna być nim grupa, która nie ma wizji rozwoju Rafako i będzie traktowała raciborską spółkę jak kukułcze jajo podrzucone przez polityków? Przykład Polimeksu jest – nomen omen – budujący, ale inne historie niechcianych spółek kupionych z powodów politycznych – chociażby Polskiej Grupy Górniczej – już znacznie mniej.

Niezależnie od tego, czy rząd zdecyduje się ostatecznie nic nie robić, co spowoduje, że do Rafako wejdzie syndyk, czy też zacznie się klecenie jakiegoś „montażu finansowego”, decyzja powinna być podjęta jak najszybciej. Zwlekanie szkodzi wszystkim aktorom tego przydługiego już serialu.