Spis treści

AKTUALIZACJA – 2.7.2021: W ustalonym przez syndyka terminie, czyli do godz. 14. w piątek (2 lipca) nie wpłynęły żadne oferty do przetargu. Będziemy kontynuować temat na portalu WysokieNapiecie.pl w nadchodzących dniach.

——–

Sąd ogłosił upadłość ST3 pod koniec marca 2020 r., zamykając klamrą kilkuletni okres pogarszającej się kondycji firmy. Smutnym paradoksem było to, że do upadłości doszło, gdy przygotowania do budowy morskich farm wiatrowych w polskiej strefie na Bałtyku wreszcie zaczęły nabierać realnego kształtu.

Aktualnie fabryka, której łączny koszt uruchomienia szacowano nawet na 500 mln zł, jest wystawiona na sprzedaż przez syndyka za 164 mln zł.

Od rozwoju do upadku

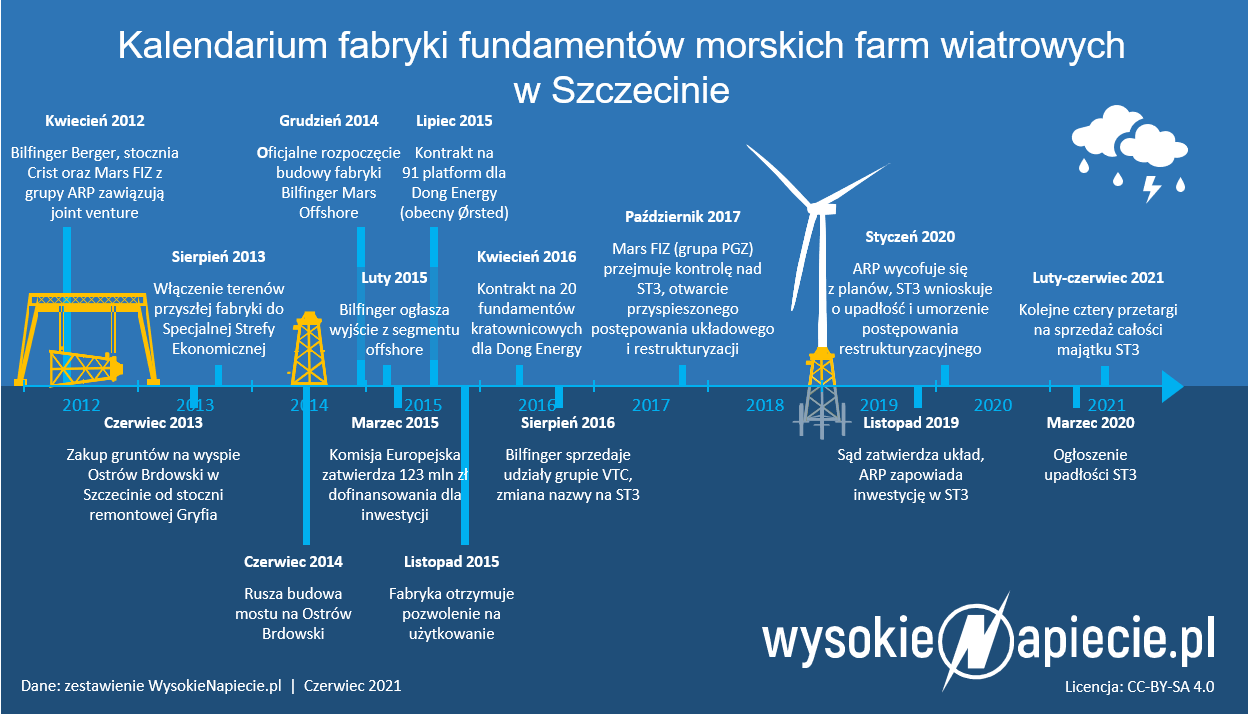

Jednak nim przyjrzymy się obecnej sytuacji ST3, to musimy cofnąć się do kwietnia 2012 r., który można uznać za symboliczny początek spółki. Wówczas zawiązano joint venture, w którego skład wszedł niemiecki koncern budowlany Bilfinger Berger (62,5 proc.), kontrolowany przez Agencję Rozwoju Przemysłu funduszem Mars FIZ (32,5 proc.) oraz gdyńska stocznia Crist (5 proc.).

Zakładano, że w pierwszym etapie rozwoju w fabryce zatrudnienie znajdzie ponad 450 osób, a docelowo nawet ok. 800. Rocznie miała ona przerabiać przeszło 100 tys. ton stali, produkując w ten sposób ok. 80 fundamentów palowych i kratownicowych.

Nieco ponad rok później zakupiono grunty na wyspie Ostrów Brdowski w Szczecinie od stoczni remontowej Gryfia, które następnie włączono do Specjalnej Strefy Ekonomicznej. W połowie 2014 r. ruszyła też budowa mostu, dzięki któremu wyspa zyskała stałe połączenie z lądem.

W grudniu 2014 r. oficjalnie rozpoczęto budowę fabryki Bilfinger Mars Offshore. Gdy wydawało się, że wszystko zmierza w dobrą stronę, w lutym 2015 r. gruchnęła wiadomość, że Bilfinger wystawił na sprzedaż segment offshore – w tym projekt fabryki w Szczecinie.

Niemiecka grupa przeżywała wówczas trudne chwile, gdyż strategia odchodzenia od działalności typowo budowlanej na rzecz usług dla energetyki i przemysłu zbiegła się z dołkiem inwestycyjnym w tych sektorach.

W tej sytuacji postanowiono okroić grupę z aktywów uznanych za bardziej ryzykowne, a także z niektórych spółek działających poza macierzystym rynkiem niemieckim. Skutkowało to też m.in. sprzedaniem działającej w Polsce spółki Bilfinger Berger Budownictwo na rzecz austriackiej grupy Porr.

Niemniej zarówno niemiecka, jak i polska strona przedsięwzięcia w Szczecinie zapewniały, że budowa fabryki będzie kontynuowana mimo zmian w strategii głównego udziałowca.

W marcu 2015 r. Komisja Europejska zatwierdziła 123 mln zł dofinansowania dla inwestycji. W lipcu tego samego roku BMO pozyskało kontrakt na 91 platform dla Dong Energy (obecny Ørsted), a w listopadzie fabryka otrzymała pozwolenie na użytkowanie.

Rok 2016 wpierw przynosi w kwietniu kontrakt na 20 fundamentów kratownicowych dla Dong Energy, a w sierpniu zmianę głównego akcjonariusza – Bilfinger sprzedaje udziały VTC, niemieckiemu holdingowi przemysłowemu. BMO – już wtedy znajdujące się w coraz słabszej kondycji finansowej – zmienia nazwę na ST3 Offshore.

W październiku 2017 r. Mars FIZ (już będący częścią Polskiej Grupy Zbrojeniowej) przejmuje większość akcji od VTC i mając 80 proc. udziałów dysponuje kontrolą nad ST3. Następuje otwarcie przyspieszonego postępowania układowego i restrukturyzacji.

W listopadzie 2019 r. sąd zatwierdza układ, a ARP zapowiada inwestycję szczeciński zakład. Wycofuje się jednak na początku 2020 r., jako powód wskazując m.in. negatywny wyniki testu prywatnego inwestora, a także ryzyko nielegalnej pomocy publicznej. W efekcie ST3 wnioskuje o umorzenie postępowania restrukturyzacyjnego oraz upadłość, którą sąd ogłasza pod koniec marca 2020 r.

Natomiast rok 2021 to już zapoczątkowana w lutym seria kolejnych czterech przetargów na sprzedaż całości upadłego przedsiębiorstwa. W trzech poprzednich nie wpłynęła żadna oferta. W piątek (2 lipca) okaże się, czy spadek ceny wywoławczej względem pierwszego przetargu o ponad 70 mln zł pozwoli skłonić inwestorów do zainteresowania się firmą ze Szczecina.

Czy kapitał uwierzy?

Zdaniem Rafała Zahorskiego, pełnomocnika marszałka woj. zachodniopomorskiego ds. gospodarki morskiej i żeglugi śródlądowej, trwający przetarg to ostatnia szansa w tym roku, aby znalazł się kupiec na cały zakład.

– Cena wywoławcza, choć niska, to pokrywa jeszcze zobowiązania wobec wierzycieli. Na jej dalsze obniżanie musiałaby się zgodzić rada wierzycieli i sąd, co oznaczałoby dalszą redukcję wierzytelności – powiedział Zahorski w rozmowie z portalem WysokieNapiecie.pl.

– Prostszym scenariuszem byłaby sprzedaż mniejszych elementów majątku. Na szczęście syndyk wie, że tylko w całości ST3 może mieć jeszcze jakąś rację bytu i prawdziwą wartość. Niestety dotychczasowy brak oferenta to dowód braku wiary zagranicznego kapitału w zapewnienia naszego rządu o rychłym rozpoczęciu budowy naszych pierwszych farm wiatrowych na morzu – stwierdził.

Z kolei szczeciński adwokat Patryk Zbroja, którego kancelaria reprezentuje część wierzycieli oraz byłych pracowników, wyjaśnia, że syndyk chce sprzedaży całego ST3, bo wtedy może uzyskać najwyższą cenę.

– Rzeczoznawcy wycenili majątek na prawie 235 mln zł, więc na taką kwotę opiewał cena wywoławcza w pierwszym przetargu. Brak zainteresowania w kolejnych trzech postępowaniach skutkował postąpieniem każdorazowo o 10 proc. początkowej ceny. Stąd obecna cena w czwartym przetargu w wynosi ponad 164 mln zł i może ona jeszcze pozwolić na zaspokojenie wierzycieli – powiedział Zbroja portalowi WysokieNapiecie.pl.

Co ciekawe, formalnie lista wierzycieli nie została jeszcze zatwierdzona. Ustaliliśmy jednak, że jest ok. 400 wierzycieli handlowych, czyli kontrahentów, dostawców i podwykonawców, którzy łącznie mają ponad 50 mln zł wierzytelności. Do tego dochodzą zobowiązania wobec pracowników wysokości kilkunastu milionów złotych, ok. 50 mln zł w ramach zwrotu części unijnej dotacji, a także ok. 50 mln zł z środków grupy Mars.

Jednocześnie syndyk aktywnie szuka środków finansowych do pokrycia bieżących kosztów postępowania oraz utrzymania przedsiębiorstwa, a także spłaty najpilniejszych zaległości wobec pracowników. W tym celu sędzia komisarz na wniosek syndyka zobowiązała część wierzycieli do wpłacenia zaliczek. Zostały one wpłacone przez dwie spółki z grupy Mars po 0,5 mln zł każda, gdyż liczą one na odzyskanie pożyczek udzielonych ST3. Ponadto syndyk czerpie zyski z dzierżawy hal oraz innych nieruchomości.

Kto winien upadłości?

W opinii Rafała Zahorskiego, inwestycja w Szczecinie była wielkim sukcesem Polski, ale przede wszystkim władz centralnych i samorządowych.

– Po raz pierwszy udało się ściągnąć do naszego kraju inwestora chcącego wybudować profesjonalną stocznię offshore. Wcześniej krajowe firmy nie produkowały nigdy na potrzeby morskich instalacji całych fundamentów oraz głównych elementów konstrukcyjnych, a tylko poboczne konstrukcje – wskazał Zahorski.

https://www.youtube.com/watch?v=yohEX06g9Bk&t=90s&ab_channel=Bilfinger

– Offshore to szczyt branży stoczniowej, gdyż ten segment skupia najlepszych fachowców, m.in inżynierów, projektów, spawaczy i monterów, a także generuje najwyższe wartości kontraktów i często najlepsze marże. Jednocześnie jest to rynek, na którym karty w Europie są rozdawane przez kilku największych graczy. Bilfinger należał do znaczących podmiotów w tym sektorze, gdy ruszała budowa fabryki – dodał.

Przypomniał przy tym, że poza unijnym wsparciem dla budowy samej fabryki dofinansowano również z Regionalnego Programu Operacyjnego woj. zachodniopomorskiego budowę mostu na Ostrów Brdowski, aby zapewnić jej stałe połączenie z lądem.

– Po sąsiedzku w tym miejscu oraz obok na wyspie Gryfia jest też stocznia remontowa MSR Gryfia. Tylko dla niej transport promowy pracowników i materiałów do 2015 r. był kosztem w wysokości ponad 5 mln zł rocznie – wyjaśnił Zahorski.

Fabryka rozpoczęła działalność pod koniec 2015 r. Wcześniej wypalowano cały jej teren, wybudowano wzmocnione nabrzeża i basen z torami dla największej w Europie, 125-metrowej suwnicy bramowej o udźwigu 1,4 tys. ton. Natomiast w najwyższe hale produkcyjne w Polsce wyposażono w nowoczesny park maszynowy, w tym wielkoskalowego robota spawalniczego.

Jednocześnie firma od samego początku zaczęła intensywnie korzystać z podwykonawców oraz agencji pracy tymczasowej, gdyż nie była w stanie własnymi siłami realizować zakontraktowanych prac. Sam zakład jednak nie zdążył osiągnąć w praktyce docelowo kształtu, gdyż miała powstać jeszcze jedna hala produkcyjna, planowano także rozbudowę zbyt małej malarni.

Sukces zawsze ma wielu ojców, a porażka jest sierotą. Nie inaczej było i jest w przypadku ST3 Offshore, a linia sporu ma oczywiście zabarwienie polityczne.

– Sytuacja ekonomiczna spółki ST3 Offshore w Szczecinie od wielu miesięcy jest bardzo trudna. Inwestycja, na którą za rządów Platformy Obywatelskiej kontrolowany wówczas przez Agencję Rozwoju Przemysłu fundusz inwestycyjny Mars wspólnie z niemieckim Bilfingerem wydał ok. 500 mln zł, od kilku lat przynosi duże straty – oświadczał Mars FIZ we wrześniu 2017 r., wprost wskazując politycznego winnego.

Natomiast Zahorski genezy problemów ST3 upatruje postawie funduszu Mars wobec planów Bilfingera, dotyczących sprzedaży swoich udziałów VTC w 2016 r., czyli już po dojściu do władzy Zjednoczonej Prawicy.

– Na początku 2016 r. Bilfinger zgłosił do funduszu Mars, że chce sprzedać swoje udziały grupie VTC. Mars, który miał prawo pierwokupu, blokował tę sprzedaż przez 7-8 miesięcy zapowiadając, że skorzysta z pierwokupu. Do spełnienia tych zapowiedzi nie dochodziło, a po drodze Bilfinger postanowił wycofać wszystkie środki finansowe z BMO – wskazał Zahorski.

– Spółka – nie mając dostępu do linii kredytowych – została bez pieniędzy na regulowanie zobowiązań, m.in. wobec podwykonawców i dostawców. Opóźnienia w płatnościach wynosiły wtedy nawet ponad trzy miesiące co w tej branży jest niedopuszczalne. W ten sposób BMO straciło już na zawsze dopiero co rodzące się zaufanie ze strony rynku, a fundusz Mars swoim wielomiesięcznym blokowaniem Bilfingera sam wydał wyrok na swoją spółkę – dodał.

Firmie pozostały praktycznie tylko kontrakty dla spółek Dong Energy oraz GeoSea z grupy DEME. Sytuacja, również po finalnym przejęciu przez VTC, tylko się pogarszała.

Udało się jednak porozumieć z bankami gwarantującymi kontrakty i finalnie ST3 Offshore dokończyło kontrakt dla Dong Energy z niewielkim opóźnieniem w czerwcu 2017 r. Natomiast zadanie dla GeoSea – po rozliczeniu wykonanych prac – przejęła inna firma z Rostocku.

– Po przejęciu większościowych udziałów przez Mars, zmianie zarządu i wycofaniu wniosku o upadłość w październiku 2017 r. mieliśmy do czynienia już tylko z agonią. ST3 nie pozyskiwało już żadnych kontraktów w branży offshore, a tylko mniejsze zlecenia „na przeczekanie”, związane z konstrukcjami stalowymi – opowiada Zahorski.

– Spółką zarządzały osoby bez doświadczenia w przemyśle stoczniowym i offshore. Do momentu ogłoszenia upadłości w marcu 2020 r. spółka właściwie żyła na koszt wierzycieli, których wszystkie pieniądze praktycznie przejadła – dodaje.

Zahorski podkreślił, że nie spełniły się też zapowiedzi Agencji Rozwoju Przemysłu, która zapowiadała w 2019 r. – w trakcie trwającej kampanii wyborczej do Parlamentu – przejęcie ST3 i jej znaczące dokapitalizowanie.

Na początku 2020 r. ARP odstąpiło od wstępnej umowy, a wcześniej z końcem 2019 r. wycofało z depozytu obiecane w momencie przejęcia 38 mln zł wsparcia dla spółki. Tłumaczono to negatywnym wynikiem testu prywatnego inwestora, a także ryzykiem nielegalnej pomocy publicznej.

Co z tym potencjałem?

W lutym 2020 r. Zbigniew Gryglas, wiceminister aktywów państwowych, podczas Komisji do Spraw Energii i Skarbu Państwa, mówił, że „ubolewa nad tym, że upada ST3 Offshore, bo to rzeczywiście bardzo ważna spółka”.

– Przy jej powstaniu popełniono katastrofalne błędy. Oddano kontrolę podmiotowi zewnętrznemu, który już przy pierwszych kontraktach naraził firmę na wielomilionowe straty, sięgające 10 mln euro – pierwszy kontrakt, na którym firma straciła. Dzisiaj musimy się zachowywać racjonalnie i nie możemy setek milionów złotych podatników inwestować po to, żeby uratować tę firmę. Chcemy uratować ją w inny sposób. Upadłość to także ścieżka restrukturyzacyjna. Powoduje odcięcie od starych długów i możliwość funkcjonowania – mówił Gryglas.

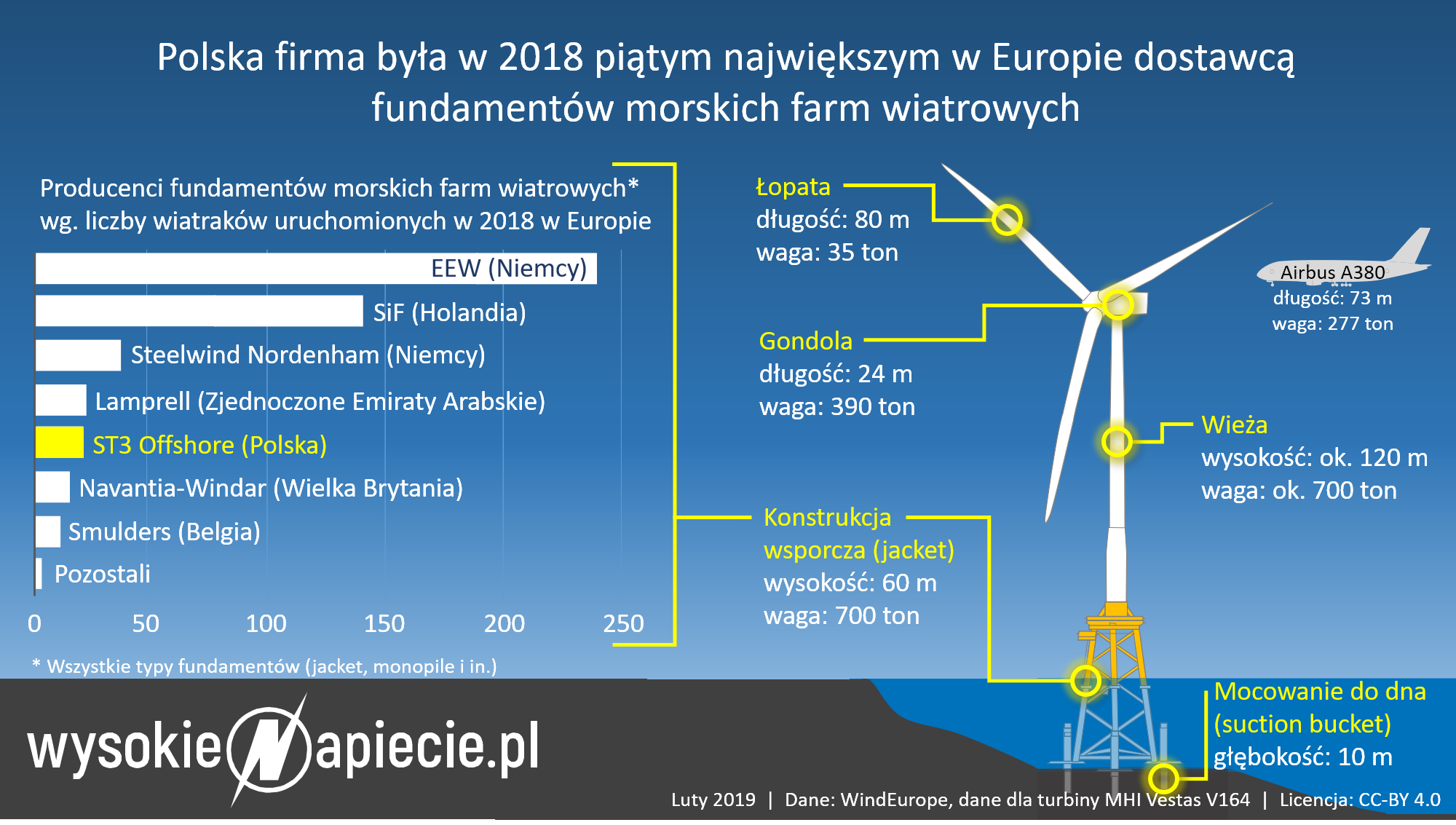

– Niestety technologia się rozwija i będą potrzebne dalsze inwestycje, żeby w szczególności fundamenty, tak zwane monopale, mogły być produkowane w Polsce. One będą dominowały na naszym Bałtyku. Tutaj będą potrzebne kolejne środki. Pracujemy nad tym, aby te środki były dyspozycji – stwierdzał, choć dalszych działań wobec ST3 nie doszło.

Z taką argumentacją nie zgadza się Zahorski, który głosy ze strony polityków rządu, mówiące o tym, że szczecińska fabryka jest już zasadniczo przestarzałym zakładem, należy postrzegać jako „nieudolne i niezgodne z prawdą tłumaczenie własnych zaniedbań”.

– W każdej branży, również w offshore, pierwsze kontrakty rzadko przynoszą zyski, gdyż trzeba ponieść koszty wejścia na rynek, w tym braku doświadczenia. Nie ma takiej firmy w branży offshore, która w pierwszych latach osiąga zysk. Dopiero skala produkcji, doświadczenie, a tak naprawdę ciężko wypracowana jakość daje pewną i długotrwałą egzystencję na tym trudnym i niesamowicie wymagającym rynku – wskazał Zahorski.

– Bilfinger Mars Offshore od początku miała perspektywy stania się rozpoznawalną marką na rynku offshore w Europie. Myślę, że gdyby nie spowodowane przez fundusz Mars trudności ze sprzedażą udziałów przez Bilfingera do VTC, to nie doszłoby wycofania środków finansowych z firmy i kolejnych perturbacji, skutkujących w ciągu kilku lat upadłością – ocenił.

Jak zapewnił, ma wiedzę o przynajmniej trzech zagranicznych podmiotach branżowych, które w ostatnich latach chciały przejąć udziały Mars FIZ w ST3.

– Zawsze jednak barierą było to, że chcieli przejąć wszystkie udziały funduszu Mars, przy jednoczesnym usunięciu jego ludzi z zarządu i rady nadzorczej. VTC swoje udziały oferowało praktycznie od ręki. Natomiast Mars nie miał zgody ze strony rządu na sprzedaż firmy zagranicznym podmiotom. Tymczasem nie mamy w Polsce żadnej firmy z poważnym kapitałem, mającą know-how dotyczące offshore, więc musimy tu szukać współpracy z zagranicznymi koncernami – podkreślił Zahorski.

Rozmawiając z innymi ekspertami branżowymi można jednak usłyszeć też mniej optymistyczne oceny co do obecnego potencjału ST3. Sceptycy tłumaczą, że postęp w branży offshore jest bardzo szybki, a zakład zaprojektowano pod budowę konstrukcji, które obecnie coraz rzadziej znajdują zastosowanie, gdyż są o wiele mniejsze od dzisiejszych standardów.

Moc morskich turbin wiatrowych rośnie, a zatem wieże są coraz wyższe, a łopaty coraz dłuższe. To oznacza, że fundamenty muszą mieć większą średnicę i wagę. W przeszłości z ST3 produkowano fundamenty o średnicy 8 m, a dziś najczęściej są spotykane są 12-metrowe. Nośność suwnicy bramowej ST3 jest ograniczona do 1,4 tys. ton, a obecnie byłoby już potrzebne 2-2,5 tys. ton.

Przetarg numer cztery

Rafał Zahorski pozostaje jednak optymistą.

– Z moich informacji wynika, że obecnie potencjalnym zakupem ST3 jest co najmniej czterech dużych inwestorów działających w ramach kilku konsorcjów stworzonych na potrzeby budowy naszej energetyki wiatrowej na Bałtyku. Przejmując fabrykę mogliby zyskać niemal monopol pod kątem obsługi inwestycji na polskich wodach terytorialnych, a jednocześnie móc konkurować o zlecenia z pobliskich Niemiec i Danii. Zwłaszcza mając też atut w postaci połączeń Szczecina z Niemcami śródlądowymi drogami wodnym – wyjaśnił.

Jednocześnie zastrzegł, że ponowne uruchomienie produkcji w ST3 po zakupieniu nieruchomości i obecnego majątku od syndyka wymagałoby ok. 200 mln zł dalszych nakładów, skompletowania załogi i minimum rocznego rozruchu firmy, zakończonego przeniesieniem do niej dużych kontraktów.

– W branży offshore dzisiaj negocjuje się kontrakty do realizacji za 2-3 lata, ale dla inwestora branżowego mającego portfel swoich własnych kontraktów to nie problem przenieść część zleceń do nowej fabryki – powiedział Zahorski.

Mniej nadziei ma natomiast Patryk Zbroja, która uważa, że jeszcze trzy lata temu ST3 mogło być łakomym kąskiem dla branży offshore.

– Wiem, że takie zainteresowanie było. Obecnie mamy jednak za sobą już przetargi, w których nie było formalnego zainteresowania, choć mówiło się nieoficjalnie, że są zainteresowane podmioty. Oczywiście można też rozważać scenariusz, że potencjalny inwestor mógł czekać na obniżenie ceny wywoławczej, ale o tym przekonamy się 2 lipca. Potencjalny kupiec będzie musiał mocno doinwestować zakład. Jeśli chętnych nie będzie, będzie to dowód, że branża nie widzi potencjału w ST3 – zaznaczył adwokat.

– Większe szanse ST3 mogłoby mieć po zmianie profilu na działalność bardziej stoczniową, przy wykorzystaniu dotychczasowej infrastruktury. W takiej opcji zawsze byłaby to wartość dodana dla lokalnej gospodarki – dodał.

Zbroja, którego kancelaria specjalizuje się w obsłudze podmiotów z sektora gospodarki morskiej, podkreślił przy tym, że w Polsce nie ma żadnej firmy, która miałaby doświadczenie związane z budową kompletnego, morskiego wiatraka, czy jego poszczególnych sekcji.

– Mamy ok. 100 firm, które działają w sektorze offshore, ale raczej jako podwykonawcy podwykonawców – dostarczają tylko poboczne czy mniejsze elementy. Do tego dochodzą firmy projektowe czy konsultingowe. Zatem główne prace wykonują międzynarodowe firmy, które mają już ugruntowane łańcuchy dostaw wysokiej jakości. Należy zakładać, że to doświadczeni partnerzy zagraniczni polskich koncernów będą decydować o kontraktowaniu dostaw oraz robót dla farm na Bałtyku – wskazał Zbroja.

– Większy potencjał mogłaby mieć przykładowo budowa nowego zakładu, ukierunkowanego na sektor morskich farm wiatrowych, na wystawionych na sprzedaż terenach Stoczni Remontowej Gryfia w Świnoujściu. Jak na razie, nie widać jednak woli politycznej do takiej inicjatywy – dodał.

Z kolei Zahorski snuje wizję, w której woj. zachodniopomorskie mogłoby stać się polskim centrum przemysłu offshore – nie tylko za sprawą odbudowanego ST3, ale też m.in. dzięki istniejącej już fabryce łopat wiatrowych w Goleniowie, która należy do General Electric, a także sieci działających już podwykonawców.

Ponadto w Świnoujściu – zdaniem Zahorskiego – powinien powstać jeden z dwóch, obok planowanego przez rząd w Gdyni – portów instalacyjnych. Natomiast morski port w Kołobrzegu byłby w tej koncepcji dobrą lokalizacją dla portu serwisowego.

Wpierw, bo już w piątek (2 lipca), przekonamy się jednak, czy jakikolwiek inwestor ma wizję, aby tchnąć nowe życie w ST3 Offshore.