Spis treści

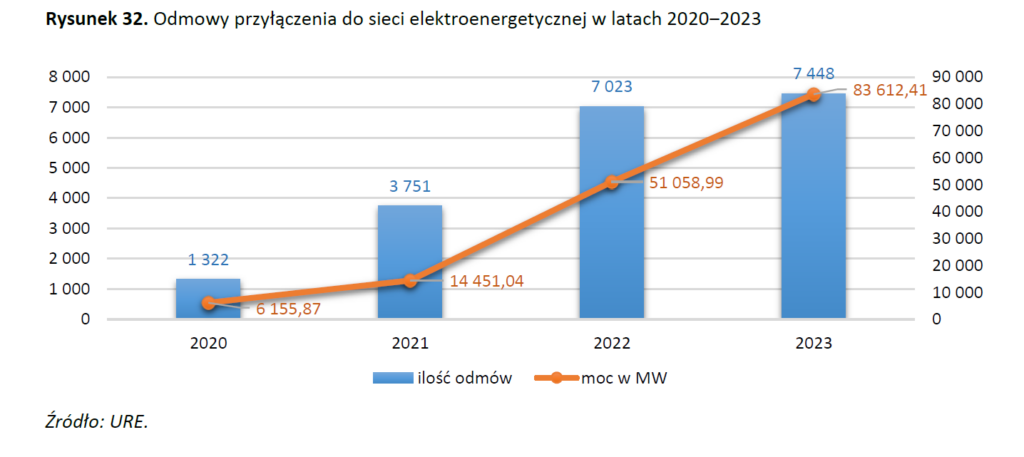

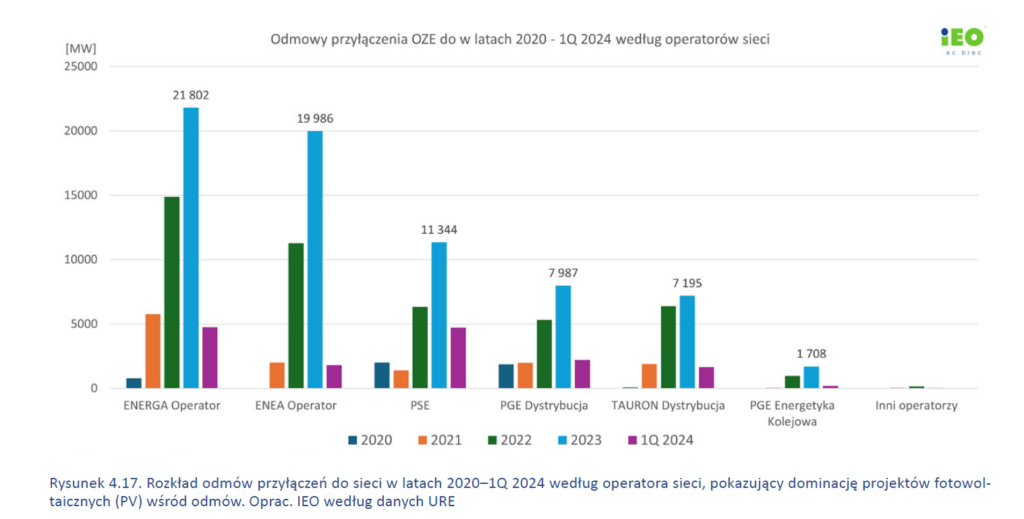

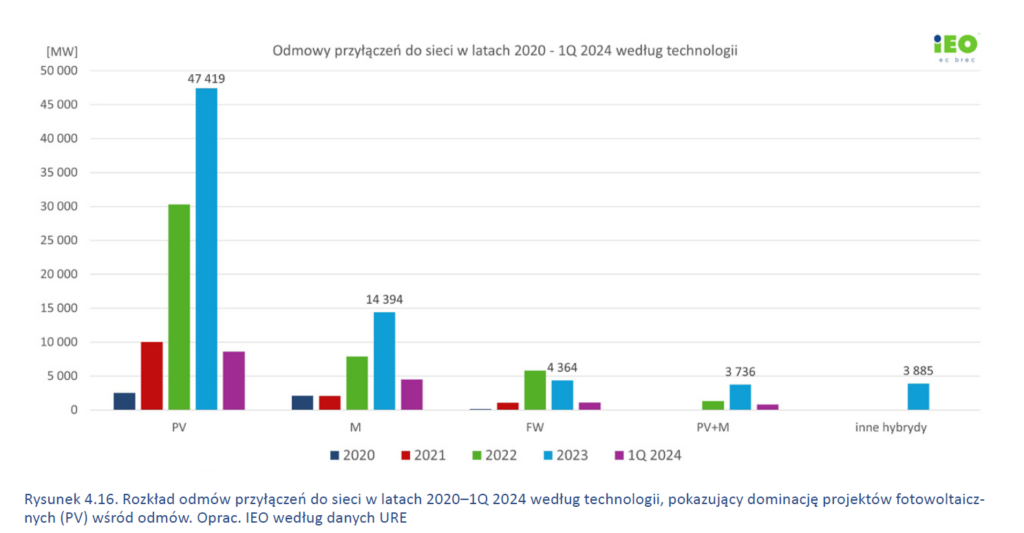

Skala odmów wydania warunków przyłączenia źródeł odnawialnych rośnie w zawrotnym tempie. Jeszcze w 2020 r. było to ok. 6 GW, a rok później ponad 14 GW. Gdy Urząd Regulacji Energetyki opublikował dane za 2022 r., gdzie tych odmów było już na 51 GW, to „zatkane” sieci były już osądzane jako jedna z głównych przyczyn tego, że transformacja energetyczna w Polsce przebiega zbyt wolno.

W maju tego roku poznaliśmy statystyki za 2023 r. i trend został podtrzymany wynikiem sięgającym blisko 84 GW. Wśród nich blisko 3,6 tys. odmów (41,8 GW) była spowodowana brakiem warunków technicznych przyłączenia do sieci, a 2,2 tys. odmów (17,9 GW) względami ekonomicznymi. Natomiast ponad 1,6 tys. odmów (23,9 GW) było związane zarówno brakiem warunków technicznych, jak i ekonomicznych.

Zobacz więcej: Odmowy przyłączeń do sieci pobiły w 2023 roku absolutny rekord

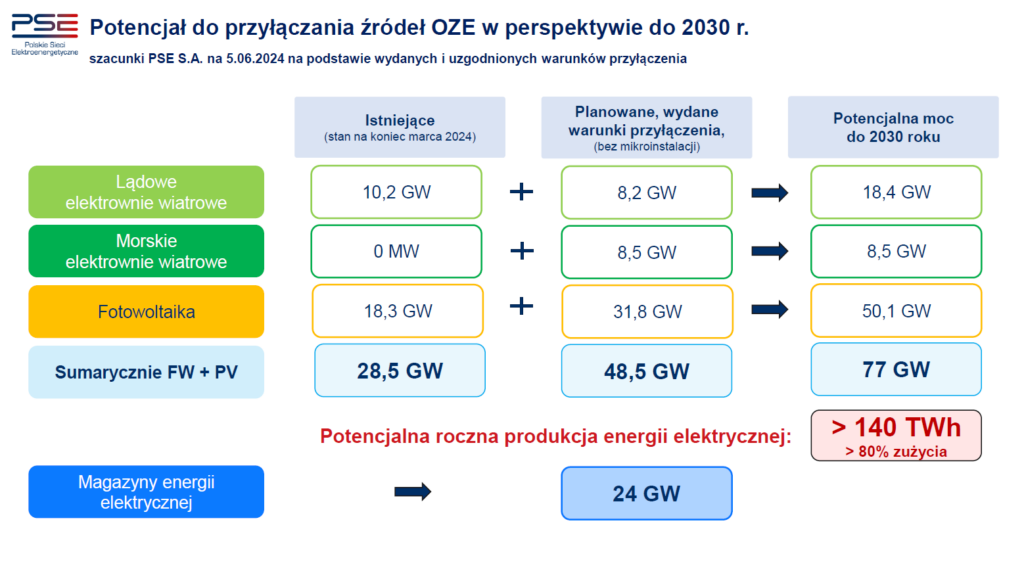

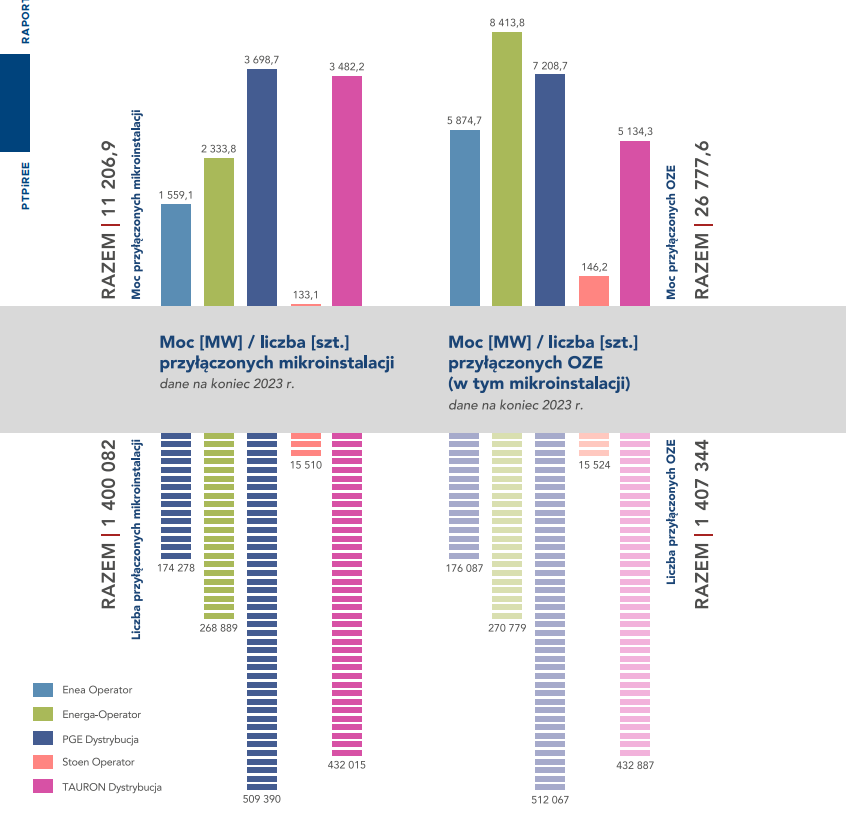

Według danych Polskich Sieci Elektroenergetycznych moc zainstalowana w elektrowniach wiatrowych i słonecznych przekroczyła pod koniec minionego półrocza poziom 28 GW. Jednocześnie wydane warunki przyłączenia miały projekty OZE (bez mikroinstalacji) o łącznej mocy 48,5 GW.

Nim bardziej skupimy się na „wąskim gardle” w procesie uzyskiwania warunków przyłączenia, warto najpierw szerzej przyjrzeć się temu, jaki obecnie panuje klimat inwestycyjny w branży OZE.

Wiatraki przed fotowoltaiką

– Lądowa energetyka wiatrowa jest obecnie najciekawszym segmentem rynku pod względem klimatu inwestycyjnego. Szacujemy, że wiatr cieszy trzykrotnie większym zainteresowaniem inwestorów niż fotowoltaika – wskazuje w rozmowie z portalem WysokieNapiecie.pl Rafał Skowroński, który w firmie doradczej JLL odpowiada za energetykę.

– Wpływ na to ma oczywiście poluzowanie zasady 10H do 700 m i perspektywa dalszej liberalizacji przepisów do odległości 500 m. Wiatr na lądzie jest o wiele wydajniejszą technologią niż fotowoltaika, ale z drugiej strony dewelopment farm wiatrowych dłuższy i bardziej skomplikowany niż w przypadku farm PV. Wyższe są też potrzebne nakłady finansowe, więc grono inwestorów w energetyce wiatrowej jest węższe niż w fotowoltaice – dodaje Skowroński.

Na początku lipca w wykazie prac legislacyjnych rządu pojawił się wpis dotyczący nowelizacji tzw. ustawy odległościowej. Ministerstwo Klimatu i Środowiska liczy, że prace parlamentarne nad projektem zaczną się we wrześniu.

Zobacz też: Koniec 10H i 500 m dla wiatraków w tym kwartale na rządzie

Trudno obecnie oceniać, z jaką determinacją będą one prowadzone i kiedy projekt zostanie przedstawiony do konsultacji. Do tego nawet jeśli „Koalicja 15 października” zgodnie przeprowadzi nowelizację przez Sejm i Senat, to można zakładać, że opozycyjny wobec rządu prezydent Andrzej Duda, którego kadencja kończy się w sierpniu 2025 r., najpewniej i tak ją zawetuje.

Bez względu na polityczne niewiadome Polskie Stowarzyszenie Energetyki Wiatrowej szacuje, że dzięki nowelizacji do 2040 r. lądowe wiatraki mogą osiągnąć moc zainstalowaną na poziomie ok. 41,4 GW, co oznacza ok. 31 GW nowych mocy. Przy dalszym obowiązywaniu limitu 700 m przyrost wyniósłby ok. 12 GW – do 22 GW.

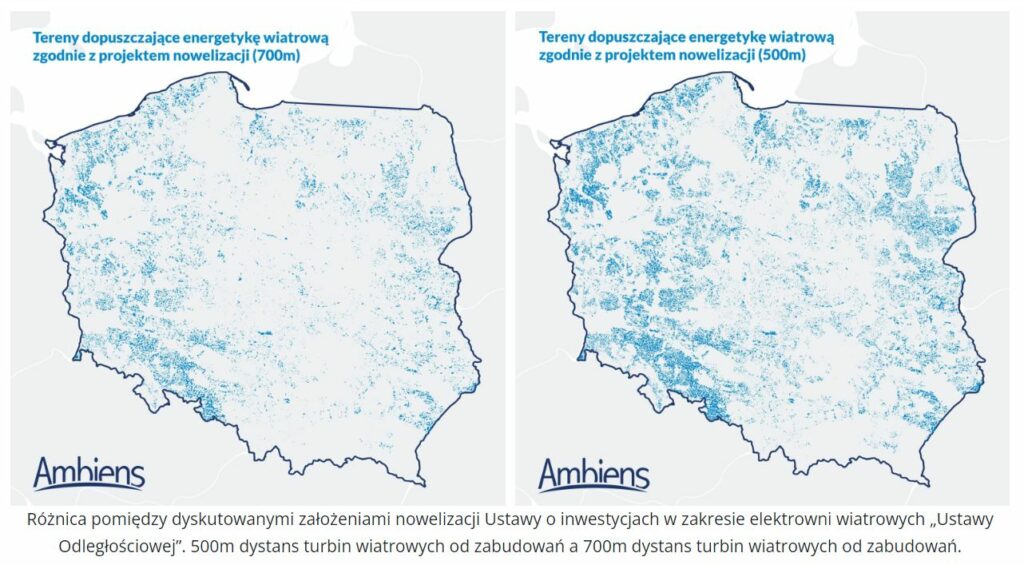

Firma Ambiens, specjalizująca się w usługach środowiskowych dla OZE, wyliczyła natomiast, że skrócenie odległości do 500 m zwiększa teoretycznie dostępną powierzchnię pod budowę wiatraków z obecnych ok. 18 tys. do 32,5 tys. km kw., czyli o 44 proc.

Niezależnie od planowanej nowelizacji Michał Kaczerowski, prezes spółki Ambiens, dostrzega już ożywienie związane z ubiegłorocznymi zmianami w ustawie, wprowadzającymi minimalną odległość 700 m. Jego zdaniem pierwsze projekty mogą wejść w fazę budowy nawet w 2025 r.

– Jednak w większości przypadków na efekty trzeba będzie poczekać 3-4 lata z uwagi na potrzebę zmian miejscowych planów zagospodarowania przestrzennego. Ta procedura jest żmudna i czasochłonna, ale z drugiej strony dobrze zabezpiecza inwestycje pod katem różnego rodzaju ryzyka, co też ma bardzo duże znaczenie dla instytucji finansowych – ocenia Kaczerowski.

– Część inwestorów, na pewno, czeka jeszcze na dalszą liberalizację przepisów do 500 m i dopiero wtedy ruszą z dewelopmentem. Jednak nie będzie to już tak radykalna zmiana dla rynku jak przejście z zasady 10H do 700 m. Pozwoli to jeszcze nieco zwiększyć dostępność terenów pod inwestycje, ale z drugiej strony będzie oznaczało potrzebę jeszcze bardziej skrupulatnej analizy środowiskowej i społecznej projektów, m.in. pod względem hałasu – podkreśla prezes.

Odległość to nie wszystko

Jak na sytuację na rynku OZE patrzą sami inwestorzy? Joanna Bolesta, która w Iberdrola Renewables Polska odpowiada za regulacje, w rozmowie z portalem WysokieNapiecie.pl oceniła, że obecnie dla energetyki wiatrowej większym problemem od odległości wydają się być kwestie związane z tzw. permittingiem niż ze zmniejszeniem minimalnej odległości od wiatraka z 700 do 500 m.

Hiszpański koncern aktualnie ma w Polsce prawie 213 MW oddanych do użytku mocy w farmach wiatrowych i przygotowuje kolejne ok. 2 GW – głównie w fotowoltaice. Próbuje też w wiatrakach, gdy przepisy ustawy odległościowej na to pozwalają. W części projektów Iberdrola zakłada również wykorzystanie cable poolingu.

– Pracujemy nad rozszerzeniem naszego polskiego portfolio. Analizujemy przy tym różne możliwości, jednakże naszym priorytetem są projekty typu greenfield. W oddanych już do użytku instalacjach mamy podpisane umowy PPA. Ten model w Polsce staje się coraz bardziej atrakcyjny w porównaniu do aukcji OZE, także ze względu na większą elastyczność – tłumaczy Bolesta.

Piotr Świecki, prezes BXF Energia, naszemu portalowi przekazał, że spółka w projektach rozwijanych samodzielnie skupia się na energetyce wiatrowej.

– Wychodzimy z założenia, że trudniejsze jest znalezienie dobrej lokalizacji pod farmy wiatrowe, jak również rezultaty są bardziej obiecujące. Liczymy, że ustawa odległościowa zostanie finalnie zliberalizowana do 500 m, co pozwoli uzyskać więcej mocy z lokalizacji, które analizujemy. Farmy wiatrowe zamierzamy uzupełniać fotowoltaiką, tworząc projekty hybrydowe – tłumaczy Świecki.

BXF Energia została powołana do działalności przed rokiem przez budowlaną grupę Budimex oraz hiszpański koncern Ferrovial. Celem firmy jest 500 MW w źródłach OZE w ciągu pięciu lat i chce to osiągnąć trzema drogami. Pierwsza, podstawowa, to samodzielny rozwój projektów od zera. Druga to współpraca z zewnętrznymi deweloperami. Natomiast trzecia to przejęcia projektów w fazie ready-to-build. BXF Energia nie interesuje się aktywami OZE, które są już eksploatowane.

Obecnie w budowie spółka ma projekty farm PV Azalia i Kamelia o mocy kolejno 60 MW oraz 14 MW, a także eksploatowaną już farmę wiatrową Magnolia o mocy 7 MW.

– Dla największej z tych inwestycji prowadzimy rozmowy dotyczące sprzedaży energii w formule PPA, cały czas jesteśmy otwarci na współpracę z nowymi klientami zainteresowanymi nabyciem 40-60 GWh energii. Model sprzedaży w formule PPA będziemy preferować przy kolejnych projektach inwestycyjnych. Magnolia już posiada umowę PPA, a Kamelia powstaje z myślą o zaopatrywaniu w energię grupy Budimex – wyjaśnia Świecki.

– Nasz łączny portfel projektów na wczesnym etapie przygotowania, w które jest zaangażowana BXF Energia, to ok. 410 MW w farmach wiatrowych oraz 420 MW w fotowoltaice. Z pewnością te wolumeny będą musiały się zwiększyć, gdyż w sektorze OZE tylko część projektów z sukcesem przechodzi cały proces dewelopmentu – podkreśla prezes.

Własny projekt lepszy i zyskowniejszy

Michał Smyk, który kieruje polskim biznesem norweskiego koncernu Statkraft, powiedział nam, że spółka stawia w dużej mierze na samodzielny rozwój inwestycji, ale nie wyklucza też partnerstw oraz fuzji i przejęć. Jego zdaniem własny dewelopment gwarantuje wysoki zwrot z inwestycji oraz jakość, a Statkraft najczęściej zakłada długoterminowe zaangażowanie w aktywa wytwórcze.

– W Polsce inwestujemy od 2022 r. Naszym celem jest zbudowanie 1 GW portfela zaawansowanych projektów w perspektywie 2030 r. Mamy świadomość, że jest to bardzo ambitny cel, biorąc pod uwagę to, że proces rozwoju inwestycji w Polsce może trwać nawet 4-5 lat w fotowoltaice oraz 6-7 lat w energetyce wiatrowej. Dlatego, w zależności od modelu biznesowego danej inwestycji, będziemy rozpatrywać udział w aukcjach OZE, umowy PPA lub komercyjne uczestnictwo w rynku energii – tłumaczy Smyk w rozmowie z WysokieNapiecie.pl.

Spółka zakłada, że jej portfel aktywów będzie zbilansowany pomiędzy energetyką wiatrową i słoneczną. Przewiduje też miejsce pod magazyny energii współpracujące z fotowoltaiką – w zależności od tego, jak ten rynek się rozwinie. Ponadto – poza magazynami na potrzeby projektów hybrydowych – trwają prace nad kilkoma projektami samodzielnych magazynów.

– Łącznie mamy obecnie zabezpieczone grunty pod przygotowanie projektów OZE wraz z magazynami energii z potencjałem ok. 2,5 GW. Wąskim gardłem dla tych planów będzie uzyskanie warunków przyłączenia do sieci – podkreśla Michał Smyk.

Rafał Skowroński z JLL obserwuje wśród większych inwestorów duże zainteresowanie wchodzeniem w partnerstwa z lokalnymi deweloperami na jak najwcześniejszym etapie projektów wiatrowych.

W tym modelu inwestor finansuje dewelopment, a deweloper otrzymuje wynagrodzenie za osiąganie kolejnych kamieni milowych, a także premię za uzyskanie warunków przyłączenia czy gotowości projektu do budowy. Jednak tego typu projektów na rynku jest mało, bo deweloperów wiatrowych w Polsce jest mniej niż fotowoltaicznych. W fotowoltaice bariery wejścia na rynek są niższe, przez co więcej podmiotów wyspecjalizowało się w tej działalności.

– W ostatnich 2-3 latach zainteresowanie przejęciami projektów farm PV było większe, gdyż nie było alternatyw w postaci energetyki wiatrowej. Jednocześnie wiele firm musiało inwestować, aby realizować cele korporacyjne związane z rozwojem OZE czy dekarbonizacją działalności – zaznacza Skowroński.

Zainteresowanie projektami fotowoltaicznymi jednak spada, a większą uwagę inwestorów przyciąga energetyka wiatrowa. Również dlatego, że z uwagi na wyższą wydajność oraz inny profil pracy farmy wiatrowe są postrzegane jako inwestycje, którym łatwiej będzie uzyskać warunki przyłączenia do sieci.

– Ponadto fotowoltaika jest bardziej podatna na nierynkowe redysponowanie, więc hybrydyzacja farm PV poprzez budowę magazynów energii zaczyna być koniecznością – również po to, aby móc w ogóle liczyć na uzyskanie warunków przyłączenia – stwierdza ekspert JLL.

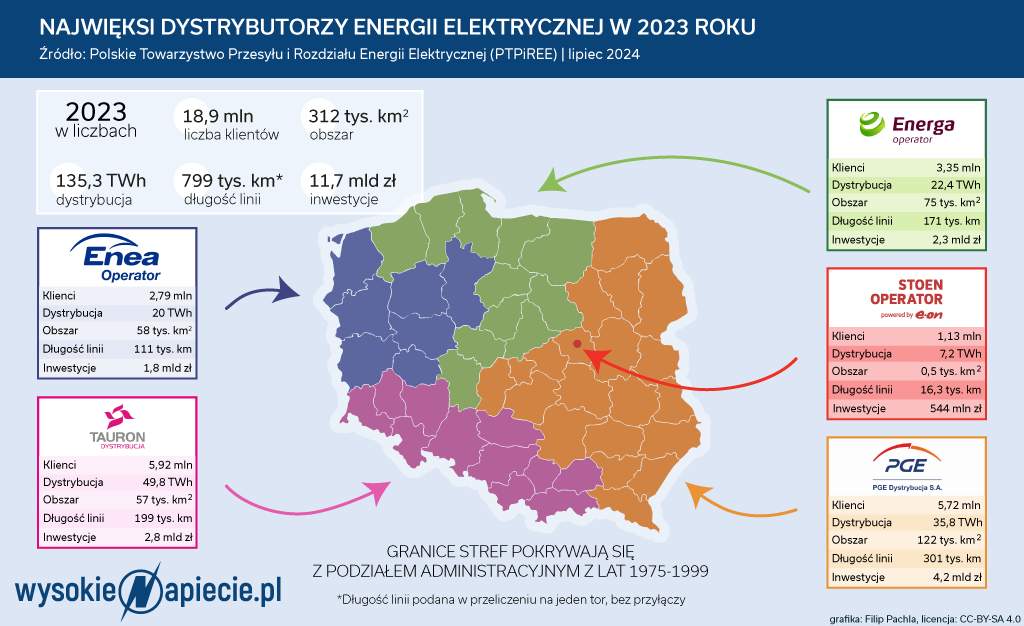

Finansowe sito najskuteczniejsze

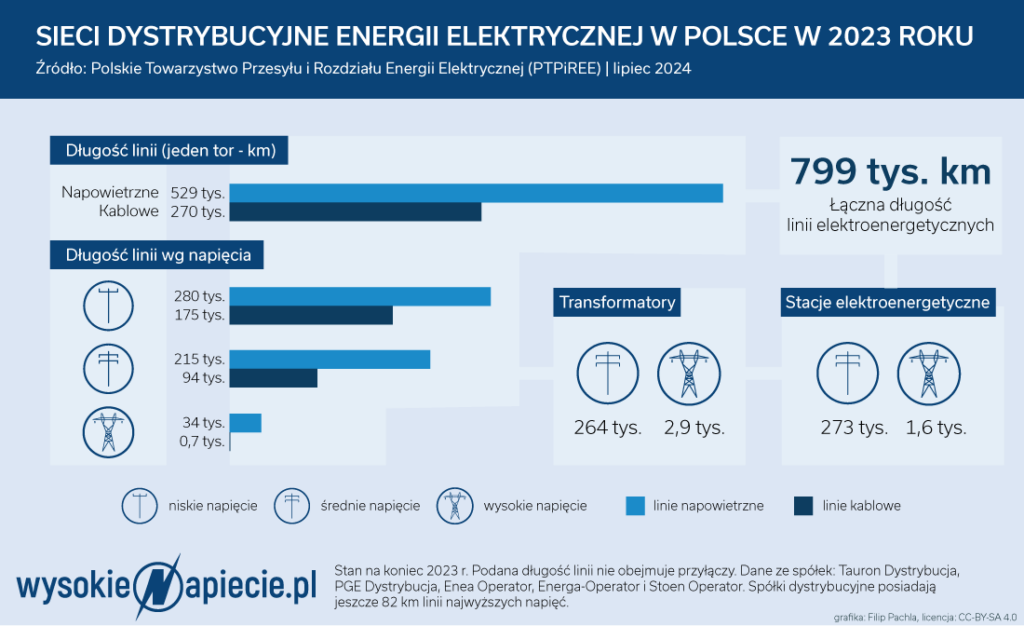

Z danych, które Polskie Towarzystwo Przesyłu i Rozdziału Energii (PTPiREE) Elektrycznej opublikowało w czerwcu wynika, że „wielka piątka” operatorów sieci dystrybucyjnych wydała w 2023 r. na inwestycje łącznie 11,7 mld zł – 3,6 mld zł więcej niż rok wcześniej. Natomiast odpowiadające za przesył PSE zwiększyło inwestycje o blisko 700 mln zł – do 1,8 mld zł.

Więcej na temat inwestycji w sieci przesyłowe i dystrybucyjne oraz o związanych z tym trudnościach pisaliśmy w maju w artykule pt. Potrzebujemy wielkich inwestycji w sieci, ale kto je nam wybuduje?

Spółki sieciowe oczywiście nie ukrywają, że z warunkami przyłączenia kolejnych projektów OZE jest krucho, a jednocześnie zapewniają, że będą dążyć do poprawy procesu przyłączeniowego. W ostatnich dniach odbyło się w tej sprawie spotkanie – zorganizowane przez PTPiREE – sieciowców z przedstawicielami branży energetyki odnawialnej, resortu klimatu i URE. Ustalono, że prace będą kontynuowane przez cztery zespoły eksperckie do spraw: optymalizacji procesu przyłączeniowego, przyłączeń komercyjnych, cable poolingu oraz ułatwień inwestycyjnych.

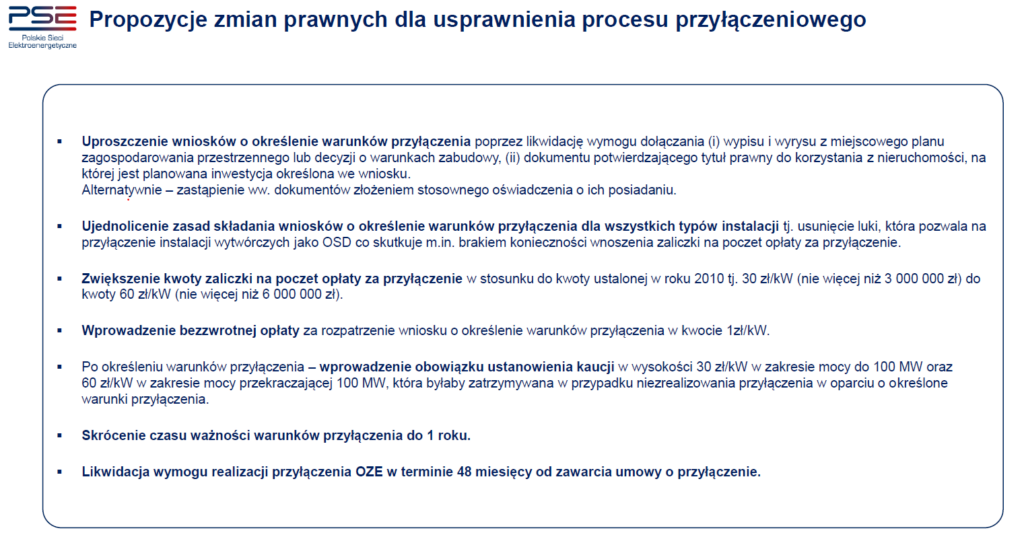

W czerwcu o propozycjach zmian w Sejmie mówił Włodzimierz Mucha, prezes PSE, który uczestniczył w posiedzeniu podkomisji ds. transformacji energetycznej, OZE i energetyki jądrowej. Zwrócił tam dużo uwagi na potrzebę zwiększenia wiarygodności podmiotów składających wnioski o przyłącze, co mogłoby wpłynąć na skrócenie kolejki po to rzadkie dobro.

PSE proponuje m.in. podniesienie zaliczek na poczet opłaty za przyłączenie – z ustalonej w 2010 r. kwoty 30 zł/kW (max. 3 mln zł) do 60 zł/kW (max. 6 mln zł). Inny postulat to wprowadzenie bezzwrotnej opłaty za rozpatrzenie wniosku (1zł/kW) oraz kaucji 30 zł/kW (projekty do 100 MW) oraz 60 zł/kW (ponad 100 MW), która byłaby zatrzymywana w przypadku niezrealizowania inwestycji. Do roku z obecnych dwóch lat można by też skrócić okres ważności warunków przyłączenia.

W opinii Rafała Skowrońskiego system wydawania warunków przyłączenia do sieci działa w sposób, który zachęca do składania jak największej liczby wniosków.

– Im większy jest odsetek odmów przyłączenia, tym podmioty składają więcej wniosków, licząc na to, że w ten sposób zwiększą swoje szanse. Kwoty zaliczek nie są na tyle duże, aby zawęzić grono podmiotów mających zdolność do złożenia wniosków. Biorąc pod uwagę to, jak dużo jest ich składanych, operatorzy sieci zyskują atrakcyjne źródło finansowania – ocenia ekspert JLL.

– Przykładowo na Litwie nie składa się zaliczek, tylko istnieje system preselekcji projektów, gdzie deweloperzy muszą składać gwarancję bankową dobrego wykonania, która przepada w przypadku braku realizacji inwestycji. W tym systemie to instytucje finansowe stanowią gęste sito dla projektów OZE – dodaje.

Warunki na rynku spekulacyjnym

Zdaniem Piotra Świeckiego, sieciowe problemy wynikają z dwóch głównych przyczyn. Pierwszy to brak odpowiednich inwestycji w rozbudowę i modernizację infrastruktury sieciowej. Natomiast drugi powód to wydane już warunki przyłączenia do sieci, których posiadacze nie wykazują realnej determinacji i zdolności finansowych do faktycznej realizacji przedsięwzięć.

– W wielu przypadkach może stać za tym chęć odsprzedania projektu z warunkami przyłączenia. Również do nas zgłaszają się deweloperzy, którzy chcą odsprzedać projekty z warunkami przyłączeniami – często za abstrakcyjne ceny, które wykluczają opłacalność takiej inwestycji. To pokazuje, że przyłącza do sieci stały się w pewien sposób rynkiem spekulacyjnym – mówi prezes BXF Energia.

– Dla większej przejrzystości i efektywności rynku powinny zostać wprowadzone mechanizmy, które będą służyć bardziej surowej ocenie podmiotów ubiegających się o warunki przyłączenia. Jeśli zobowiązanie do inwestycji zostało podjęte, to powinna się z tym wiązać odpowiedzialność – dodaje.

Świecki uważa, że z czasem nadejdzie faza konsolidacji, która pozwoli nieco uzdrowić sytuację na mocno rozgrzanym rynku OZE, gdzie wciąż – dzięki historycznie niskim bariom wejścia – działa bardzo dużo podmiotów, zwłaszcza w fotowoltaice.

– Ubiegłoroczny spadek cen energii był już pewnym otrzeźwieniem, a widoczna w tym roku mocno rosnąca skala nierynkowego redysponowania to kolejny czynnik wpływający na uspokojenie sytuacji na rynku – podkreśla prezes BXF Energia.

Również Michał Smyk wskazuje, że do niedawna apetyt deweloperów, którzy przygotowują projekty na sprzedaż, był bardzo duży.

– Zaczynamy jednak obserwować spadek cen projektów oferowanych na rynku. Przez ostatnie lata narastała bańka spekulacyjna, dotycząca zwłaszcza tych przedsięwzięć, którym udało się uzyskać warunki przyłączenia – stwierdza menadżer grupy Statkraft.

Zgadza się również z tym, że zaliczki we wnioskach powinny zostać podniesione, bo obecnie nie gwarantują potwierdzenia zdolności do realizacji inwestycji.

– Wyższe stawki zmniejszyłyby kolejkę podmiotów oczekujących na warunki przyłączenia o te podmioty, które nie są zainteresowane faktyczną realizacją inwestycji, tylko nastawiają się na odsprzedaż projektów z warunkami przyłączenia. Jeśli zakładamy, że transformacja energetyczna powinna przyspieszyć, to warto pozwolić realizować ją tym firmom, które mają do tego odpowiedni potencjał – podkreśla Smyk.

Transparentność wesprze przyłącza komercyjne

Oprócz wyższych zaliczek – jak dodaje Smyk – można też rozważyć wprowadzenie większej liczby kamieni milowych związanych z realizacją projektów, co ograniczyłoby udział podmiotów z wydanymi warunkami, które nie realizują projektów. Również dwuletni okres ważności warunków mógłby zostać nieco skrócony. Inny pomysł to przydzielanie mocy przyłączeniowych w systemie aukcyjnym.

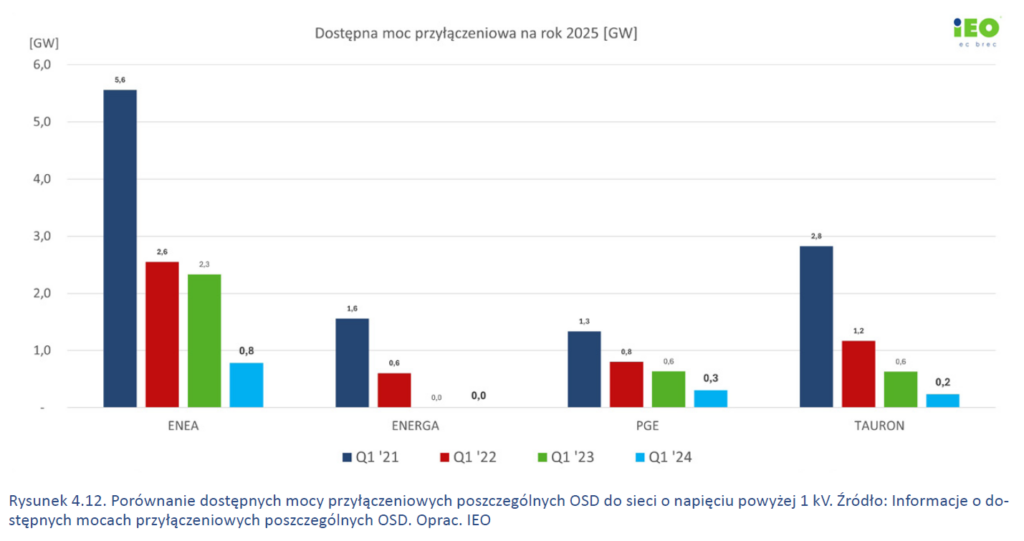

– Do listy postulatów, które są dyskutowane w branży, należy też ujednolicenie sposobu rozpatrywania wniosków oraz jego usprawnienie u poszczególnych OSD. Postawienie w ostatnim czasie w PSE na zmianę metodyki oraz większą transparentność procesu od razu pozwoliło zwiększyć dostępne moce przyłączeniowe. Dobrym rozwiązaniem byłoby również wprowadzenie w taryfach premii dla tych operatorów, którzy zwiększają moc dostępnych przyłączy – proponuje Michał Smyk.

Stakraft jako dobre rozwiązanie postrzega też odwrócenie kolejności działań: najpierw uzyskanie warunków przyłączenia, a następnie realizacja czasochłonnych kamieni milowych dotyczących procedur planistycznych i środowiskowych.

Joanna Bolesta pozytywnie ocenia postulat podniesienia zaliczek, ale obecny dwuletni termin ważności warunków jest jej zdaniem mniej więcej zgodny z czasem, który trzeba poświęcić na permitting. Menadżerka Iberdroli uważa, że bardziej w kształtowanie zagadnień związanych z przyłączami powinien zaangażować się też Urząd Regulacji Energetyki, co zapewne wymagałoby wzmocnienia jego potencjału kadrowego, gdyż w ostatnich latach URE ma coraz więcej zadań do realizacji.

– Dużo mogłaby zmienić jawność listy podmiotów, które ubiegają się o warunki przyłączenia w danym miejscu. Gdyby taka lista była jawna, to przykładowo znajdującym się na niej podmiotom łatwiej byłoby wspólnie sfinansować przyłączenie komercyjne, gdyby operator odmówił wydania warunków z powodów ekonomicznych. Przyłącze komercyjne jest rozwiązaniem dopuszczalnym przez Prawo energetyczne, ale w praktyce możliwość jego realizacji jest niewielka, gdyby koszt takiego rozwiązania brał na siebie tylko jeden podmiot – wyjaśnia Bolesta.

Nowe turbiny efektywniej wykorzystają sieć

W 2023 r. w ramach nowelizacji Prawa energetycznego oraz ustawy o OZE wprowadzono dwa rozwiązana mające zwiększyć możliwości przyłączania nowych źródeł. Pierwszy to cable pooling, czyli możliwość współdzielenia przyłącza przez dwie lub więcej instalacji OZE, który jednak wciąż wymaga dopracowania. Natomiast drugie rozwiązanie miało zliberalizować budowę linii bezpośrednich, ale finalnie efekty okazały się mizerne i bez poprawek lepiej nie będzie.

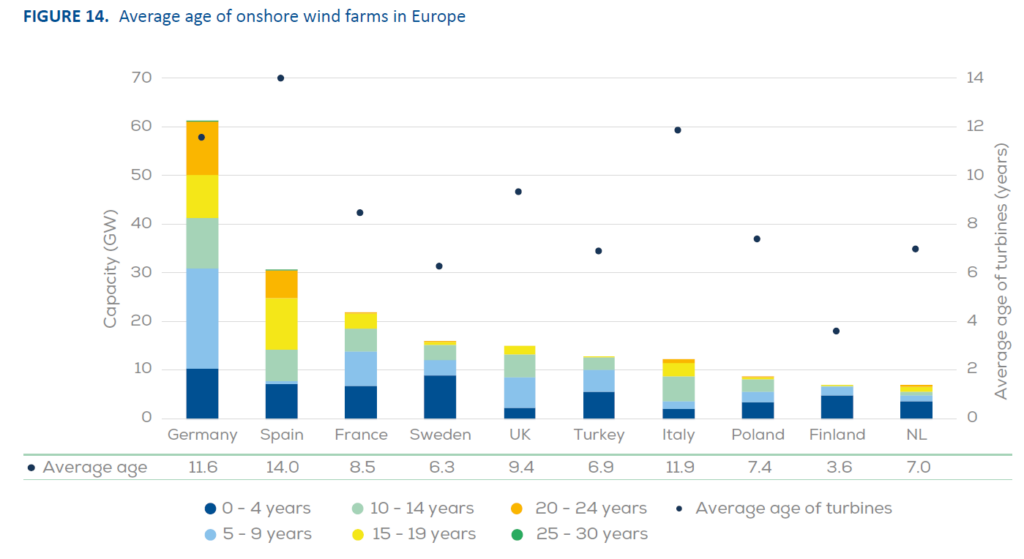

Co dalej? W przyszłości na pewno zacznie być widoczny w Polsce repowering farm wiatrowych, czyli w praktyce budowa nowych, bardziej wydajnych instalacji w dotychczasowych lokalizacjach, co już jest trendem widocznym na najbardziej rozwiniętych europejskich rynkach.

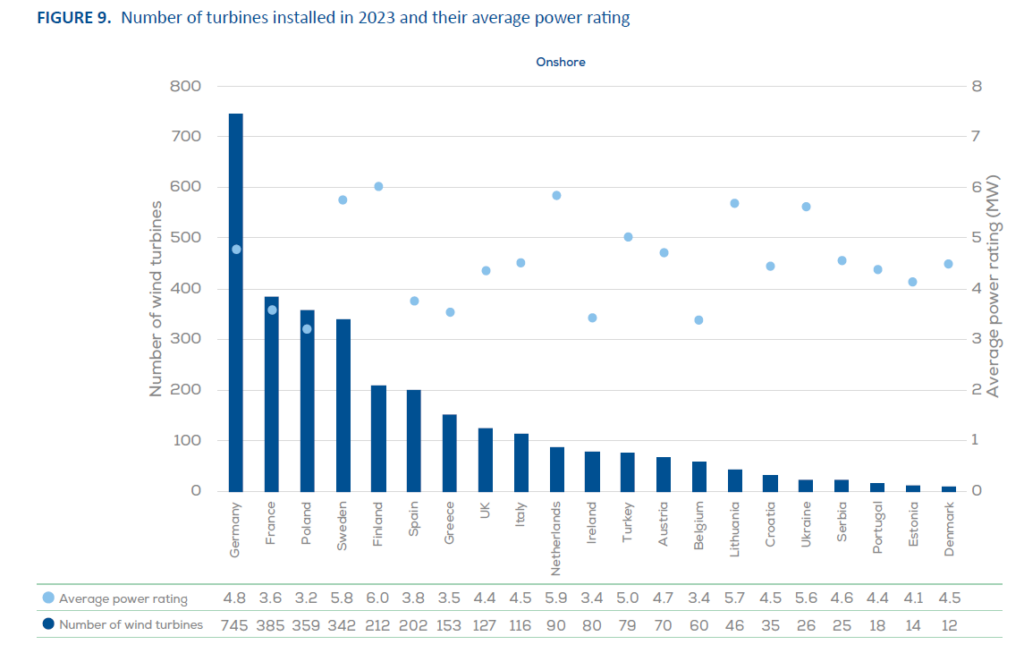

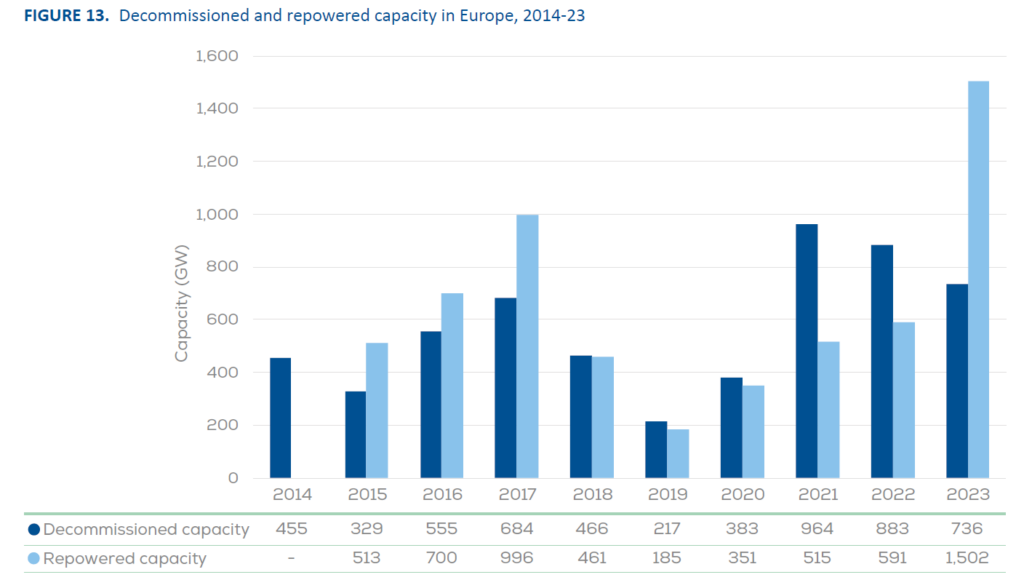

Według danych branżowej organizacji WindEurope w 2023 r. w Europie wyłączono z eksploatacji wiatraki o mocy ponad 0,7 GW, w miejsce których uruchomiono 1,5 GW nowych elektrowni wiatrowych. WindEurope szacuje, że w latach 2024-2030 może zostać wyłączonych ok. 27 GW (głównie w Niemczech i Hiszpanii), z czego 11 GW trwale, a pozostałe 16 GW poddane repoweringowi, co przełoży się na 28 GW nowych mocy.

Michał Smyk zapowiada, że Statkraft będzie zainteresowany repoweringiem, ale większej liczby takich projektów oczekuje dopiero pod koniec dekady.

– W międzyczasie zbieramy doświadczenia z innych państw, w których obecny jest Statkraft, np. z rynku niemieckiego, gdzie prowadzone są działania związane z modernizacją farm wiatrowych. Do tego czasu w Polsce muszą powstać odpowiednie przepisy, gdyż jest to obszar energetyki wiatrowej, który nie jest aktualnie uregulowany – mówi Smyk.

Michał Kaczerowski ze spółki Ambiens ocenia, że repowering będzie w ciągu najbliższych kilku lat pojawiał się powszechnie w Polsce. Zaznacza przy tym, że to dobry sposób, aby dzięki nowym turbinom zwiększyć efektywność wykorzystania terenów, które posiadają już przyłącza do sieci. Ponadto w tych lokalizacjach energetyka wiatrowa ma już akceptację społeczną, co ułatwia prowadzenie inwestycji.

– Repowering pozwala uzyskać więcej mocy z mniejszej liczby wiatraków. To bardzo ważne, bo z globalnych doświadczeń wynika, że dla społeczności lokalnych większe znaczenie od wielkości wiatraka, a nawet generowanego hałasu, ma sama ilość elektrowni wiatrowych w okolicy. Zatem ważny i ciekawy czas przed nami, również w zakresie implementacji dyrektyw unijnych i zaadresowania dobrych praktyk zagranicznych – podsumowuje prezes Kaczerowski.

Zobacz także: Mamy coraz mniej czasu na wyznaczenie specjalnych stref rozwoju OZE