Spis treści

Nadchodząca zima nie budzi już tak dużych obaw w europejskim sektorze gazowym jak poprzednia. Z analiz organizacji gazowych operatorów ENTSOG wynika, że potencjalne ograniczenia dostaw nie będą znaczące. Nie wiadomo tylko czy jest się z czego cieszyć – jednym z powodów gazowego bezpieczeństwa jest recesja w przemyśle, którą pogłębia niepewna przyszłość.

Magazyny pełne, terminale gotowe

W sezon zimowy Europa wchodzi z rekordowym poziomem napełnienia magazynów gazu, średni wskaźnik dla całej Unii wynosi 97% nominalnej pojemności i ciągle rośnie. Większość krajów jeszcze korzysta z nadzwyczaj ciepłej jesieni – mimo, że formalnie sezon grzewczy mamy od miesiąca, to dalej zatłacza gaz do magazynów. Import cały czas jest wyższy niż zużycie. Poprzednia zima była bardzo łagodna, dlatego zapasy gazu w momencie rozpoczęcia zatłaczania były wysokie, przekraczały 50%. Pozycje wyjściowe są więc niezłe.

Jak zauważa ENTSOG, w ciągu ostatniego roku przybyło sporo nowej infrastruktury. Zarówno importowej, jak pływające terminale LNG w Niemczech, Finlandii, Niderlandach, Włoszech. Ale także wewnętrznej – czyli zwiększonych przepustowości na części interkonektorów, przede wszystkim między Niemcami i ich sąsiadami, ale też między Francją i Hiszpanią.

Rosja na marginesie

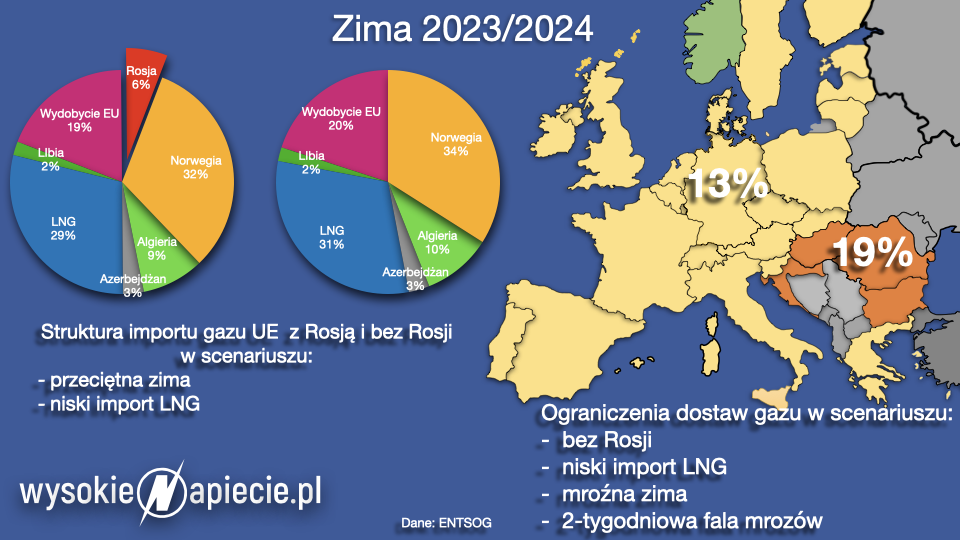

W ciągu półtora roku wojny na Ukrainie, Rosja straciła pozycję dostawcy 1/3 importowanego gazu. Jeszcze w 2021 roku było to 140 mld m sześc., w 2022 roku – już tylko 63 mld m sześc., a w tym roku będzie to jeszcze mniej.

W ostatnich miesiącach do UE trafiało po ok. 1,2 mld m sześc. rosyjskiego gazu w postaci LNG. Co stanowiło 1/8 całego importu skroplonego gazu. Do tego 35 mln m sześc. dziennie płynie przez Ukrainę, a ok. 50 mln m sześc. przez Turk Stream. Razem daje to ok. 2,5 mld m sześc. miesięcznie gazu z rurociągów. Przy czym częściowo ten gaz opuszcza Unię, ponieważ odbierają go Serbia oraz Bośnia i Hercegowina.

Spośród członków UE gaz rurociągami z Rosji importują Węgry i Austria. W przypadku Austrii ciągle 60% zużywanego gazu pochodzi z Rosji, w przypadku Węgier to praktycznie cały surowiec. Import to dziś LNG z USA na czele, oraz gazociągi z Norwegii. Ukraiński Naftogaz ogłosił właśnie, że nie przedłuży kontraktu tranzytowego z Gazpromem, ale ten upływa w 2024 roku, więc akurat ten fakt na tę zimę wpływu nie ma. Chyba, że Rosjanie sami wstrzymają przesył trasą ukraińską, ale tegoroczne scenariusze przewidują i tę wersję.

Scenariusz przeciętnej zimy

Zgodnie z analizami ENTSOG, jeśli zima będzie przeciętna, czyli nie za mroźna, nawet w przypadku całkowitego wstrzymania dostaw z Rosji, głównym pytaniem będzie wysokość zapasów na koniec sezonu zimowego. Wychodzi na to, że bez żadnego ograniczania zużycia Unia skończy zimę z magazynami wypełnionymi w 30%. Jeśli podaż LNG będzie niska, np. z powodu wysokich cen skroplonego gazu, magazyny zostaną sczerpane do poziomu 12%. ENTSOG zaleca, aby przy ograniczonej dostępności LNG wdrażać mechanizmy oszczędnościowe, aby nie naruszyć rezerw strategicznych, wynoszących ok. 9% europejskich pojemności.

Generalnie ENTSOG szacuje, że reakcja po stronie popytu na wysokie ceny gazu to redukcja zużycia rzędu 15%.

W przypadku zimy przeciętnej, ale z dwutygodniowym okresem silnych mrozów i przy utrzymaniu obecnych, bardzo ograniczonych dostaw gazociągami z Rosji, ujawni się problem infrastrukturalny – popyt skoczy powyżej technicznej zdolności wycofywania gazu z magazynów. Kiedyś problem ten załatwiały zwiększone dostawy rurami z Rosji, teraz konieczna będzie redukcja popytu. Dla większości krajów jej poziom jest szacowany na 11%. W przypadku zupełnego braku rosyjskiego gazu, rośnie do 14%. To jednak i tak mniej niż 15% reakcja rynkowa na wysokie ceny. Co ciekawe, właśnie na te 15% szacuje się tegoroczny naturalny wzrost popytu w stosunku do poprzedniej zimy. I to w warunkach niskiego wzrostu gospodarczego.

A jeśli zima będzie mroźna?

Scenariusz ponadprzeciętnie mroźnej zimy ma wiele wariantów. Jeśli dalej nadrzędnym celem będzie 30% poziom zapasów na zakończenie zimy, to bez redukcji zużycia się nie obejdzie. I będzie ona rzędu 15%. Ale cały czas jest to poziom, który daje się osiągnąć metodami rynkowymi, a nie administracyjnymi.

Całkowity brak dostaw z Rosji i konieczność zostawienia 9% w magazynach jako rezerwa strategiczna – te dwie okoliczności przekładają się na ograniczenie konsumpcji średnio o 7% podczas całej zimy i to metodami administracyjnymi. Przy czym ograniczenia rozkładają się nierównomiernie, dla większości krajów to 5%, dla krajów bałtyckich i Finlandii sięgają 11%, a dla Bułgarii, Rumunii, Węgier i Chorwacji – 19%.

Można sobie jednak wyobrazić jeszcze gorszy scenariusz, bo do poprzednich założeń dorzucamy niską podaż LNG, przekładającą się na redukcję importu. Wtedy cięcia w konsumpcji sięgają średnio 17%. Przy wprowadzeniu rozwiązań oszczędnościowych na wzór zeszłorocznych, celujących a 15% redukcji zużycia, dodatkowe przykręcenie zużycia to już tylko 3%.

Mnożąc komplikacje – dopiero dwutygodniowa fala mrozów w czasie i tak chłodnej zimy prowadzi do znaczących ograniczeń dostaw gazu do odbiorców. Przy niskim imporcie LNG w niemal całej UE mamy wtedy przykręcenie dostaw o 9-11%.

Czytaj także: Koniec marzeń o miliardach od Gazpromu

Gaz duszący dla przemysłu

Te w miarę niezłe wiadomości dla sektora nie przekładają się niestety na powrót koniunktury. Przemysł, zwłaszcza energochłonny, wciąż nie otrząsnął się z głębokiego szoku z poprzednich dwóch lat. Według danych brukselskiego think-tanku Breugel zużycie gazu przez duże firmy podłączone do sieci operatorów systemowych w całej UE spadło o 15 proc. w porównaniu ze średnią z lat 2019 -2021.

Javier Blas, ceniony publicysta Bloomberga zajmujący się energetyką pisał kilka tygodni temu, że najlepszym energetycznym przyjacielem UE staje się recesja w przemyśle. „Jak Europa długa i szeroka, mnóstwo energochłonnych firm albo zamknęła albo ograniczyła produkcję nie mogąc sobie poradzić z wysokimi cenami energii. Szczególnie dotknięci są producenci nawozów, chemii, szkła, metali, ceramiki – nie potrzebują teraz gazu ani energii”.

Najbardziej widać to w Niemczech, których przemysł przyzwyczaił się do taniego gazu z Rosji. O ile ogólne wskaźniki produkcji przemysłowej nie są takie złe, o tyle wykres dla przemysłu energochłonnego wciąż nurkuje.

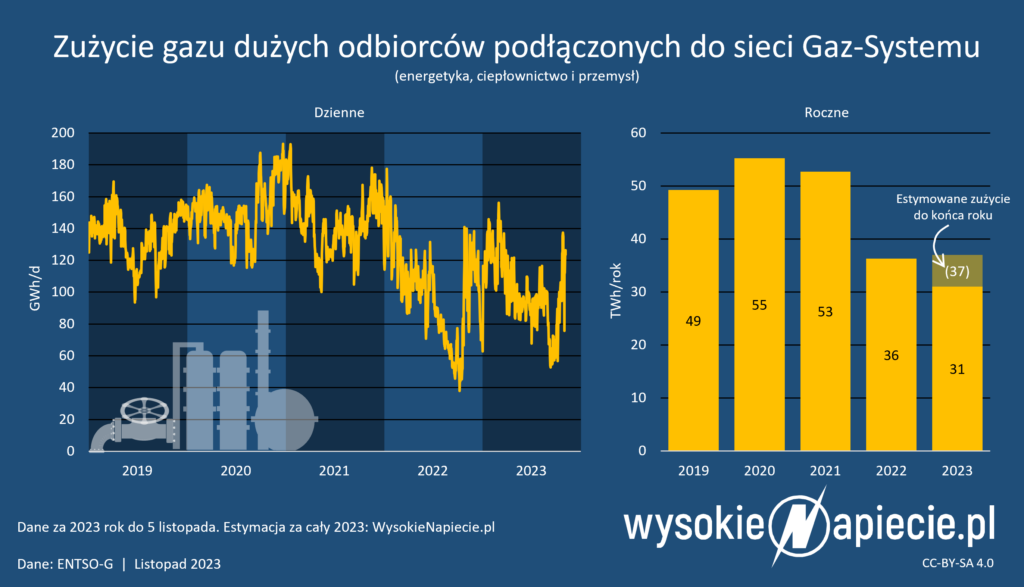

Ceny błękitnego paliwa opuściły wprawdzie rekordowe rewiry i spadły do 40 -50 euro za MWh, ale to i tak dwa razy więcej niż w 2019 r. W Polsce nie ma dokładnych danych, można posłużyć się jednak informacji dotyczącymi odbiorców podłączonych bezpośrednio do sieci operatora systemu przesyłowego czyli Gaz-Systemu. To elektrociepłownie oraz fabryki. Znajdziemy tu kwiat polskiego przemysłu – m.in. zakłady z Grupy Azoty, Boryszewa, PKN Orlen, KGHM, Henkel, Synthos, Cersanit, Saint-Gobain Glass, Sokołów, Pudliszki.

Zużycie gazu w tej grupie firm spadło z 55 TWh w 2020 r. do 36 w 2022. W tym roku będzie podobnie – zużycie gazu wprawdzie przestało spadać, ale nie chce też rosnąć do przedkryzysowych poziomów.

Grupa Azoty w swoim sprawozdaniu za II kw 2023 r. pisze o „słabym popycie zgłaszanym ze strony sektora przemysłowego, co świadczy o rosnących problemach Europy z jego odbudową, głównie z powodu spadku popytu w wyniku wysokich cen w 2021 i 2022”.

Spadek produkcji w wielu branżach jest bardzo głęboki. Dość powiedzieć, że produkcja amoniaku- najbardziej gazochłonnego surowca – spadła w Grupie ZA Puławy o niemal połowę.

Przewidywanie jest trudne, zwłaszcza gdy dotyczy przyszłości

Szef niemieckiego giganta chemicznego BASF, Martin Brudermüller zapowiedział ścięcie inwestycji do 2027 r. o 4 mld euro (z 28 do 24 mld), przy czym dotyczyć to będzie przede wszystkim Europy. Wprawdzie szef BASF dodał, że można sobie wyobrazić, że na Starym Kontynencie potrzebne będą nowe zdolności produkcyjne w późniejszym okresie, ale być może nie będą potrzebne w ogóle.

Najgorsze jednak nie są same wysokie ceny, ale olbrzymia niepewność na rynku. „Przemysłowcy wiedzą, że każdy problem z dostawami będzie ciągnął ceny do góry, bo nawet z pełnymi magazynami Europa potrzebuje całego gazu, który zdoła ściągnąć przez zimę. Przemysł jest segmentem najbardziej wystawionym na ryzyko, jeśli potrzebne będzie ograniczenie popytu. To dlatego tak wielu szefów firm jest niechętnych do zwiększania produkcji – boją się, że po reaktywacji fabryk zostaną znowu złapani na cenowej górce – puentuje Javier Blas.

Czytaj także: Deloitte: Pogoda i geopolityka trzęsą cenami gazu