Spis treści

Koniec cenowych szaleństw w fotowoltaice?

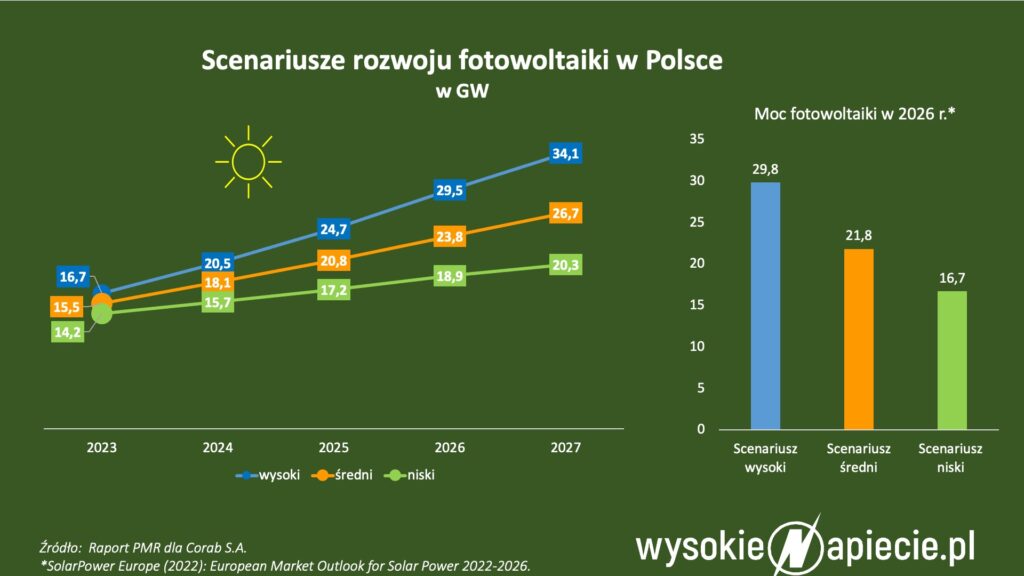

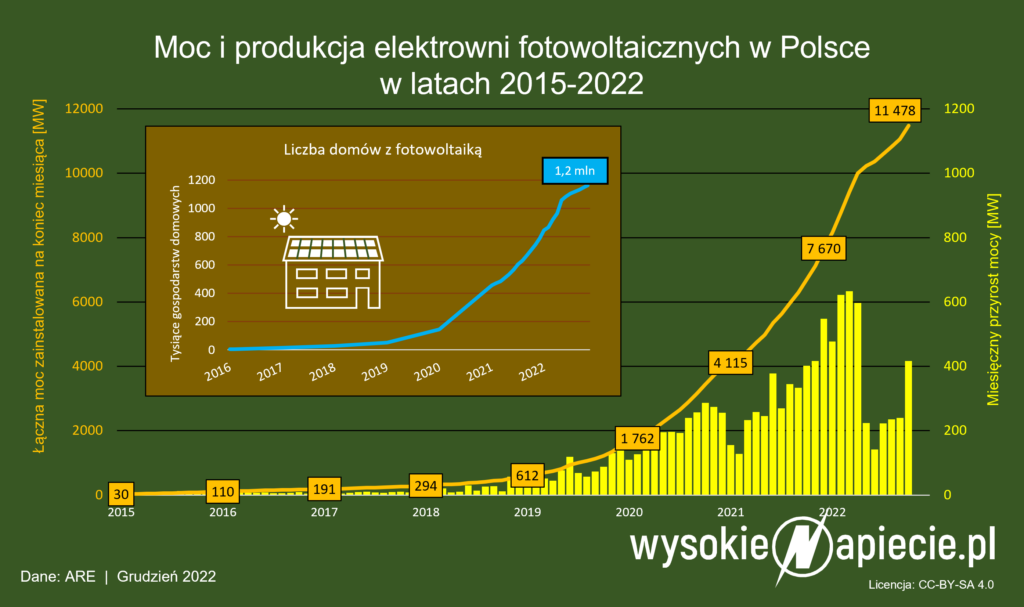

Inwestycje w polską fotowoltaikę mają za sobą bardzo dobry rok i świetne perspektywy na kolejne lata – pisaliśmy niedawno na łamach portalu WysokieNapiecie.pl, podsumowując wyniki branży za 2022 r.

Ostatnie tygodnie to również napływ pozytywnych informacji z Chin, które są kluczowym graczem w łańcuchu dostaw dla energetyki słonecznej. Przede wszystkim chodzi o spadające ceny polikrzemu, czyli podstawowego surowca do produkcji paneli, ale też frachtu morskiego, którego ceny w postpandemicznym ożywieniu gospodarczym śrubowały rekordowe poziomy.

W Polsce rozwija się obecnie przede wszystkim segment farm słonecznych, do czego przyczyniły się znacząco aukcje OZE. W latach 2016-22 w aukcjach zakontraktowano energię z farm słonecznych o mocy 6,8 GW, a dotychczas do sieci podłączono projekty o mocy 1,2 GW.

Większość inwestycji więc dopiero powstaje, dlatego zapytaliśmy przedstawicieli firm wyspecjalizowanych w budowie farm PV o bieżącą sytuację na rynku.

Taniej w fabryce, taniej na statku

– W trzecim i czwartym kwartale minionego roku obserwowaliśmy trend wzrostowy jeśli chodzi o ceny komponentów: konstrukcji, paneli oraz inwerterów. Początek roku 2023 przyniósł odwrócenie – aktualnie odnotowujemy trend spadkowy – przekazał nam Łukasz Oborski, dyrektor zakupów i logistyki w firmie Projekt Solartechnik.

Jak wyjaśnił, wpływ na to ma m.in. spadek kosztu transportu morskiego z Chin. Obecnie ceny frachtów utrzymują się na stabilnym poziomie 1,8 tys. dolarów za kontener 40-stopowy. Wcześniej ceny sięgały 7 tys. dolarów, a pod koniec ubiegłego roku było to ok. 2 tys. dolarów.

– Jeśli chodzi o komponenty, to sytuacja jest stabilna – nie ma ograniczeń w dostawach do budów naszych farm. Oczywiście musimy uwzględniać lead time, czyli czas, który upłynąć musi od momentu złożenia zamówienia u sprzedawcy do chwili dostarczenia nam towaru. W odniesieniu do paneli oraz inwerterów są to cztery miesiące – wyjaśnił Oborski.

– W czwartym kwartale 2022 r. mieliśmy ograniczony dostęp do inwerterów, co podyktowane było niestabilną sytuacją na rynku półprzewodników. To konsekwencja napiętych relacji na linii Tajwan – Chiny. Obecnie sytuacja wydaje się stabilna. Mamy zakontraktowane dostawy na 2023 r., natomiast nie u wszystkich dostawców inwertery są dostępne – dodał.

Z obserwacji Piotra Kociuckiego, dyrektora działu handlowego firmy Onde, wynika, że ceny modułów PV spadły o ok. 30 proc. w stosunku do stycznia 2022 r. Z kolei ceny frachtu wynoszą ok. 2 tys. dolarów za kontener 40-stopowy, co stanowi mniej więcej cenę sprzed wybuchu pandemii COVID-19.

– W stosunku do cen z początku 2022 r., gdy było to ok. 16 tys. dolarów, obniżka jest bardzo znacząca. Spadek spowodowany jest małą ilością ładunków i co z tym idzie zapotrzebowaniem na frachty. Ceny transportu drogowego utrzymują się na wysokim poziomie od lutego 2022 r. ze względu m.in. na wysokie ceny paliwa i stosowane przez firmy transportowe dodatki paliwowe – wskazał Kociucki.

Jak dodał, wysoka inflacja, fluktuacja cen surowców oraz niestabilna sytuacja w Europie mają też znaczący wpływ na ceny kabli, stacji transformatorowych i innych urządzeń niezbędnych do budowy farm fotowoltaicznych.

– Obecnie, oprócz niezmiennego wzrostu cen urządzeń oraz konstrukcji, zauważamy tendencję oferowania coraz krótszych okresów gwarancji stałości cen u producentów, co przekłada się na brak stabilności całej branży – podkreślił dyrektor.

Dawid Zieliński, prezes Columbus Energy, przyznał, że spółka obserwuje zmiany, a ich powodu upatruje we wzroście produkcji i rosnącym kursie dolara. Jak na razie trudno oceniać jednak, czy będzie to długofalowy trend. Koszty spadają jednak przede wszystkim przez tańszy fracht.

– Natomiast jeśli chodzi o elektronikę, to ceny idą w górę. Komponenty do systemów monitoringu i ochrony farm na przełomie roku wzrosły o 30 proc. Dla trafostacji jest to komponent najbardziej zależny od aktualnej ceny u dostawców transformatorów. I co prawda ceny trafostacji w ostatnim kwartale rosną w umiarkowanym tempie, to jednak bardzo wydłużyły się terminy dostaw, a te w przypadku farm mocno przekładają się na koszty. Jeśli chodzi o pozostałe komponenty, do produkcji których używa się stali, np. konstrukcji, to ceny są dynamiczne, z trendem wzrostowym – zaznaczył Zieliński.

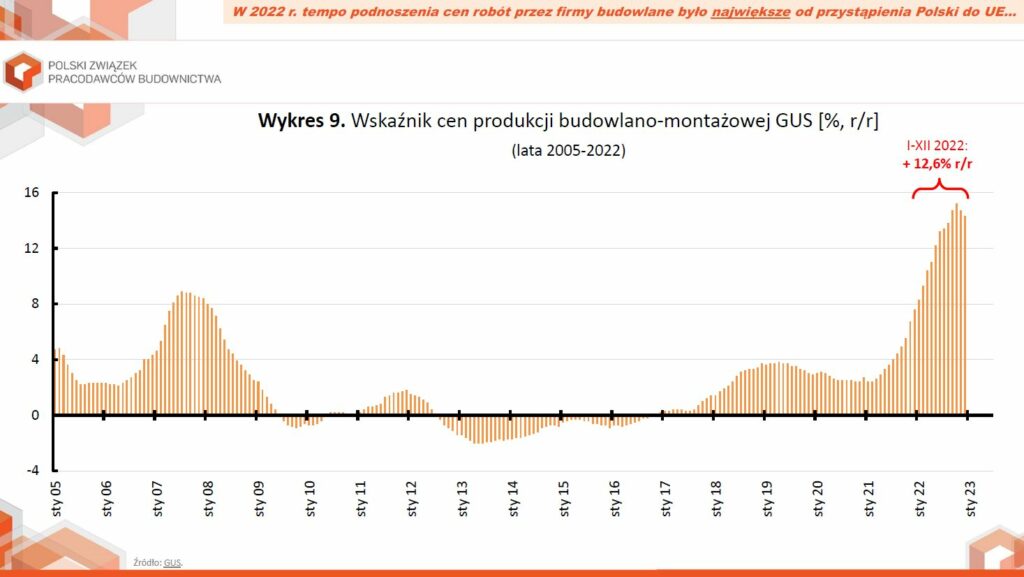

Budowlana inflacja

Prezes Columbus Energy obserwuje też wzrost kosztów u podwykonawców spółki. Jest to związane głównie ze wzrostem cen paliw, inflacją oraz mniejszą dostępnością pracowników z Ukrainy. Ponadto, w związku z cenami energii elektrycznej, wzrosło zainteresowanie źródłami OZE, co z kolei przekłada się na mniejszą dostępność ekip budowlanych.

Nieco inny ogląd sytuacji ma z kolei Michał Bernhard, wiceprezes ds. operacyjnych Projekt Solartechnik, który obserwuje stabilizację cen wykonawstwa farm PV. W jego opinii, usługodawcy dostępni na rynku to wyspecjalizowane firmy i trendy ogólnobudowlane na razie nie przekładają się proporcjonalnie na inwestycje w farmy fotowoltaiczne.

– Niemniej, w przypadku przedłużającej się stagnacji na rynku usług budowlano-montażowych możemy oczekiwać, że kolejne firmy rozpoczną proces przekwalifikowania się w kierunku branż, w których popyt nadal utrzymuje się na relatywnie wysokim poziomie, a do takich należy branża OZE. Tego rodzaju tendencje mogą zwiększyć konkurencyjność wśród wykonawców i przyczynić się do redukcji cen – ocenił Bernhard.

Również Piotr Kociucki podkreślił, że segmencie budowy budowy farm PV nie można mówić o żadnym dołku, tylko rosnącym rynku.

– Zauważamy to również w kontekście wzrostu zainteresowania usługodawców branżą OZE. Ceny usług i materiałów ciągle rosną, mają na to wpływ galopujące ceny energii oraz paliwa, a także wzrost wynagrodzeń. Jednak konkurencja wśród usługodawców jest szeroka, co również przekłada się na ceny usług – powiedział Kociucki.

O koszty zapytaliśmy też w spółce PGE Energia Odnawialna. Maciej Gelberg, jej rzecznik, przekazał nam, że aktualne inwestycje firmy są oparte o przetargi przeprowadzone kilka lub nawet kilkanaście miesięcy temu.

– Nie odzwierciedlają więc one ewentualnych zmian cen surowców, materiałów i prac budowlanych, jakie mogły mieć miejsce w ostatnich tygodniach. Zmiany te będziemy mogli zaobserwować wraz z zapoznaniem się z ofertami w kolejnych przetargach, których uruchomienie planowane jest w ciągu kliku tygodni, a zakończenie planowane jest na drugi kwartał 2023 r. – wskazał Gelberg.

Legislacyjne ryzyko

Wpływ na projekty farm PV mają jednak nie tylko koszty budowy, ale też regulacje prawne. Stąd znaczenie bodźca rozwojowego, którym w ostatnich latach były aukcje OZE.

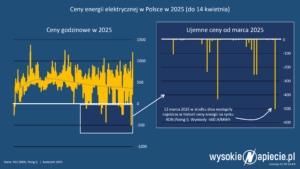

Obecnie inwestorzy coraz rzadziej potrzebują wsparcia aukcyjnego i rozwijają projekty w oparciu o długoterminowe umowy cPPA. Jednak legislacja związana z kryzysem energetycznym ma wpływ również na sektor OZE – za sprawą ustawy o środkach nadzwyczajnych oraz rozporządzenia ws. obliczania limitu ceny.

Domiar podatkowy zwany odpisem na fundusz różnicy ceny może w tym roku zakłócić część planów inwestorów, którzy muszą oddać swoje zyski wypracowane ponad limit wyznaczony w rozporządzeniu. Jednocześnie z regulacji wyłączone są instalacje do 1 MW, najpopularniejsze w fotowoltaice.

Zobacz więcej: Rośnie niepewność wśród wytwórców energii z OZE

– Zdecydowanie największą bolączką branży OZE jest brak stabilnych regulacji i znacząca nieprzewidywalność w tym zakresie. Koszty technologii i budowy również fluktuują, jednakże ich poziomy są relatywnie przewidywalne w terminie pozwalającym na realizację inwestycji – zaznaczył Michał Bernhard z Projekt Solartechnik.

Dawid Zieliński z Columbusa dodał, że koszty budowy, wzrost cen technologii, wykonawstwa i kredytów mocno wpływają na atrakcyjność inwestycji farmowych.

– Ostatnie rozporządzenia oczywiście mają wpływ na tę atrakcyjność, ale biorąc pod uwagę środki zainwestowane przez fundusze i „dużych graczy” uważam, że w długoterminowym ujęciu, w obecnym kształcie, regulacja rynku OZE nie może się utrzymać. Ten rok będzie bardzo słaby wynikowo dla pracujących farm, ale w długim terminie będą to odrabiać – podsumował Zieliński.

Czy fotowoltaika będzie unijna?

W tym momencie możemy wrócić do wskazanej na początku zależności technologicznej Europy w fotowoltaice. Komisja Europejska po agresji Rosji na Ukrainę podkręciła cele do osiągnięcia przez UE w energetyce słonecznej. Zgodnie z planem REPowerEU, do 2025 r. powinno zostać zainstalowane 320 GW nowych mocy (dwukrotnie więcej niż stan na 2020 r.) oraz niemal 600 GW do 2030 r. Skąd mamy wziąć tę fotowoltaikę?

– Zarówno dane dotyczące produkcji, jak i nowe projekty inwestycyjne potwierdzają dominację Azji, a w szczególności Chin, w dziedzinie produkcji modułów fotowoltaicznych – wskazano w opublikowanym pod koniec ubiegłego roku w sprawozdaniu KE dla Parlamentu Europejskiego i Rady, dotyczącym „Postępów w dziedzinie konkurencyjności w zakresie czystych technologii energetycznych”.

Dalej czytamy w tym dokumencie, że całe ogłoszone na początku 2021 r. dodatkowe moce produkcyjne w zakresie polikrzemu w wysokości 80 tys. ton (które powiększą całkowite moce produkcyjne wynoszące ok. 650 tys. ton w 2020 r.), a także 118 tys. ton będące już w budowie, powstają w Chinach.

– Chiny są głównym producentem krzemowych ogniw słonecznych i dostarczają ponad 95 proc. światowej produkcji. UE zachowuje jednak znaczny udział w segmentach wytwarzania urządzeń do produkcji paneli fotowoltaicznych (50 proc.) i inwerterów (15 proc.) w łańcuchu wartości związanym z fotowoltaiką – wyliczyła KE dodając, że UE jest w dużym stopniu uzależniona od importu z Azji kilku kluczowych komponentów (płytek, wlewków, ogniw i modułów).

UE planuje, a USA i Chiny działają

Jedną z odpowiedzi na ten stan rzeczy ma być unijny sojusz przemysłowy na rzecz fotowoltaiki, który przedstawiciele KE, europejskiego sektora energii słonecznej, instytucji badawczych i stowarzyszeń branżowych zainaugurowali w grudniu 2022 r.

Jego celem jest zwiększenie europejskich zdolności produkcyjnych do 30 GW w całym łańcuchu wartości do 2025 r. Osiągnięcie tego celu może zapewnić Europie dodatkowe 60 mld euro PKB rocznie i doprowadzić do powstania ponad 400 tys. nowych miejsc pracy – zapowiedziała KE.

Wśród zapowiedzi wsparcia pojawiły się głównie działania administracyjne typu „mapowanie możliwości inwestycyjnych i tworzenie sekwencji projektów mogących uzyskać finansowanie od banków” czy „uproszczenie procedur wydawania zezwoleń dla nowych zakładów produkcyjnych”, a także m.in. nacisk na gospodarkę o obiegu zamkniętym i poszukiwanie alternatywnych dostawców surowców.

Zobacz też: Metale mogą wykoleić unijną transformację energetyczną

Jest to więc bardziej dawanie wędki w sytuacji, w której USA – za sprawą wartego 369 mld dolarów pakietu Inflation Reduction Act (IRA) – dają tłustą rybę w postaci hojnych ulg i dotacji. Dzięki temu od kilku miesięcy po drugiej stronie Atlantyku mnożą się kolejne inwestycje związane z produkcją fotowoltaiki czy baterii do samochodów elektrycznych. W UE narasta natomiast rozgoryczenie związane z tą sytuacją i protekcjonistycznymi mechanizmami zawartymi w IRA.

Zobacz więcej: USA mogą wyssać z Unii zielony przemysł

Mocniejszą odpowiedzią KE ma być dopiero Green Deal Industrial Plan for the Net-Zero Age, którego główne założenia Ursula von der Leyen, szefowa Komisji, zaprezentowała 1 lutego. Ma on zwiększyć finansowanie zielonych technologii oraz przyspieszyć inwestycje. Plan przewiduje cele do zrealizowania w terminie do 2030 r. Ponadto ma się pojawić też nowy Europejski Fundusz Suwerenności. Jak na razie są to jednak zapowiedzi planu, a nie jego ostateczna wersja, zaakceptowana przez wszystkie państwa członkowskie. Nie mówiąc już o przejściu do realizacji…

Tymczasem z Chin, które wchodzą na coraz wyższy pułap rywalizacji technologicznej z USA, płyną zapowiedzi regulacji, zakazującej eksportu technologii produkcji wafli krzemowych.

Zobacz więcej: Czy Chiny zakażą eksportu technologii kluczowych dla fotowoltaiki

W tym samym czasie Longi Green Energy Technology – jedna z największych chińskich firm PV – zapowiedziała, że wyda ok. 7 mld dolarów na rodzimym rynku na budowę największego na świecie kompleksu produkcyjnego fotowoltaiki. Ma on zostać oddany do użytku w trzecim kwartale 2024 r. i mieć roczne moce produkcyjne na poziomie 100 GW wafli oraz 50 GW ogniw.

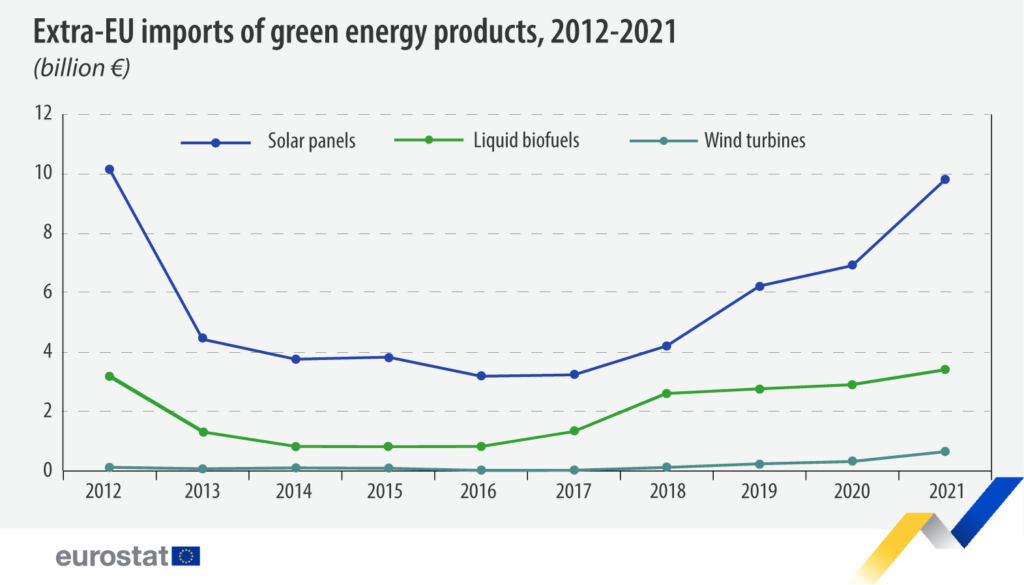

Według ostatnich danych Eurostatu, w 2021 r. UE wydała na import paneli PV z spoza krajów Unii ok. 9,8 mld euro. Jednocześnie unijny eksport paneli miał wartość ledwie 1,3 mld euro.

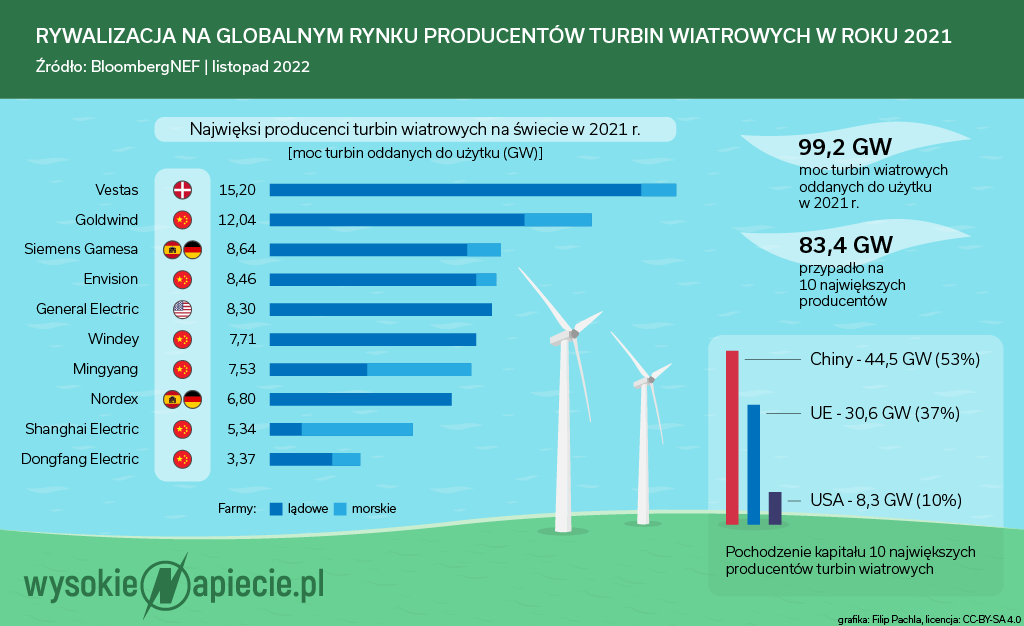

Znacznie lepiej sytuacja wygląda w przypadku turbin wiatrowych, których UE wyeksportowała na kwotę blisko 3,2 mld euro, przy imporcie wartym ponad 0,6 mld euro. Jednak chińska konkurencja w tym sektorze może rosnąć w nadchodzących latach, o czym pisaliśmy na łamach portalu WysokieNapiecie.pl w artykule pt. Europa kontra Chiny. Kto wygra wojnę o wiatraki?

Czy transformacja energetyczna i przyszłość zielonego przemysłu w Unii Europejskiej znajdzie się w technologicznych kleszczach rywalizacji pomiędzy Stanami Zjednoczonymi a Chinami? To pytanie będzie wybrzmiewać coraz mocniej.