Spis treści

Ogłoszenie przetargu oznacza, że spełniły się oczekiwania Natalii Leszczyńskiej, syndyk ST3, która przed niespełna dwoma miesiącami na łamach naszego portalu wskazywała na taką możliwość. Warunkiem było pojawienie się inwestorów deklarujących chęć wystartowania w przetargu.

Zobacz więcej: Tauron chce stawiać fundamenty pod morskie wiatraki

Z nieoficjalnych informacji portalu WysokieNapiecie.pl wynikało, że wśród zainteresowanych znajdują się m.in. kontrolowany przez państwo Tauron, a także Dajin Heavy Industry – chiński producent fundamentów dla morskich farm wiatrowych. Spekulowano również o możliwości wspólnego wystartowania tych podmiotów do przetargu, ale finalnie na taki alians miało nie być perspektyw.

Nasze źródła wskazywały też, że potencjalnym kupcem może być spółka Teleyard ze Szczecina, należąca do Telemond. To holding z belgijskim rodowodem, specjalizujący się m.in. w produkcji konstrukcji stalowych, który swoje zakłady w ostatnich dwóch dekadach przeniósł do Polski.

Promocyjnej obniżki nie będzie

Nie jest jednak wykluczone, że w ogłoszonym przetargu pojawią się jeszcze inne podmioty z rynku offshore lub inwestorzy finansowi.

To okaże się natomiast za nieco ponad trzy tygodnie, gdyż termin składania ofert mija 19 lipca o godz. 14. Zgodnie z wcześniejszymi deklaracjami syndyk cena pozostała niezmienna w stosunku do przetargu z czerwca 2021 r. i wynosi 164,3 mln zł. Wadium ustalono na 16,5 mln zł.

– Moim nadrzędnym celem jest zaspokojenie wierzycieli w jak najwyższym stopniu. Oczywiście z drugiej strony moim założeniem nie jest przeciąganie procesu sprzedaży, gdyż do końca września tego roku mam zabezpieczone koszty prowadzenia postępowania upadłościowego – tłumaczyła syndyk Natalia Leszczyńska na początku maja w portalu WysokieNapiecie.pl.

We wrześniu kończą się ostatnie umowy dzierżawy wybranych części majątku ST3. Wtedy trzeba byłoby podjąć decyzję: czy szukać nowych dzierżawców i planować kolejny przetarg w przyszłości z tą samą lub niższą ceną, czy może jednak zdecydować się na dalszą wyprzedaż bardziej wartościowych składników majątku spółki.

Tauron ogniwem w łańcuchu dostaw

Zarówno z poziomu branżowego, gospodarczego poziomu, jak i ważnego dla rządzących pozytywnego wydźwięku politycznego, istotne jest to, aby w wartych dziesiątki miliardów złotych inwestycjach w morskie wiatraki polski łańcuch dostaw miał znaczący udział.

W poniedziałek Patryk Demski, wiceprezes ds. strategii i rozwoju Taurona, w dotyczącej planów w sektorze OZE rozmowie z agencją ISBnews wskazał, że „spółka jest również zainteresowana łańcuchem dostaw dla morskiej energetyki wiatrowej”.

Tauron nie ma doświadczenia w konstrukcjach dla offshore, ale jeśli kupi ST3 i postawi firmę na nogi, to pojawi się oczywiście komponent „wkładu krajowego” – a co za tym idzie – także naciski, aby inwestorzy przynajmniej rozważyli monopale budowane w Polsce.

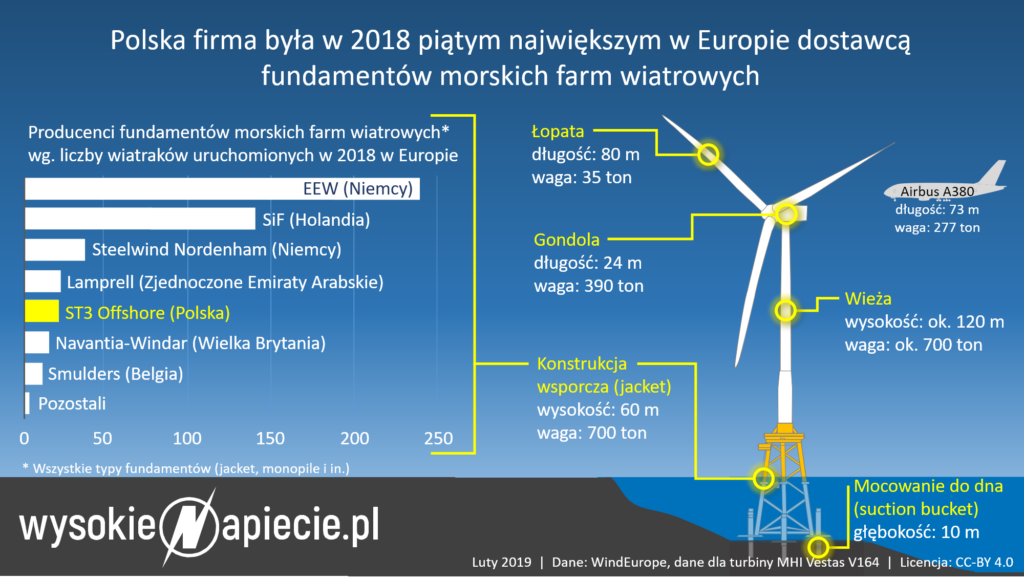

Polskie Towarzystwo Morskiej Energetyki Wiatrowej (PTMEW) przedstawiało szacunki, że udział monopali w projektach na polskich wodach Bałtyku będzie wynosił między 80 a 90 proc.

Pozostałe 10 do 20 proc. stanowić będą fundamenty typu jacket, które produkowało już ST3. Dokładniejsze prognozy będą możliwe dopiero po zakończeniu badań geotechnicznych dna morskiego.

– Zabezpieczenie dostaw jacketów, jak również sekcji łącznikowych dla monopali z rynku polskiego byłoby niezwykle ważnym elementem lokalnego łańcucha dostaw. W przeciwnym wypadku będziemy skazani na zakup kilkuset olbrzymich konstrukcji wsporczych wyłącznie za granicą, np. z niemieckiej fabryki w Rostocku – informował wcześniej na łamach naszego portalu Mariusz Witoński, prezes PTMEW.

Jak podkreślał, ST3 to jedyny w Polsce zakład mogący produkować konstrukcje wsporcze lub ich elementy dla morskich elektrowni wiatrowych. Dlatego należy bezwzględnie dążyć do przywrócenia jego działalności oraz dostosowania profilu produkcji do obecnych wymagań rynkowych.

Nadzieja podszyta rezerwą

Szczeciński adwokat Patryk Zbroja, którego kancelaria reprezentuje część wierzycieli oraz byłych pracowników ST3, do kolejnego przetargu podchodzi z nadzieją, ale również pewną rezerwą.

– Organizacja przetargu w aktualnym stanie rozwoju morskiej energetyki wiatrowej, to z punktu widzenia pracowników upadłej firmy i jej ponad 400 niezaspokojonych wierzycieli kolejna iskra nadziei na szansę spłaty. Pozostaje tylko otwarte pytanie, czy tym razem przetarg okaże się skuteczny – skomentował Zbroja w rozmowie z portalem WysokieNapiecie.pl.

– Zaufanie do mocarstwowych planów spółek z udziałem Skarbu Państwa jest w regionie zachodniopomorskim, mówiąc delikatnie, mocno ograniczone. I na pewno nie wzmacnia go decyzja Agencji Rozwoju Przemysłu, na której oficjalnie opierano wcześniej restrukturyzację ST3 Offshore, o przeniesieniu swojego zainteresowania i potencjału do Trójmiasta – podkreślił.

Przypomnijmy, że w lutym 2022 r. ogłoszono, że spółka Aranda, należąca do ARP podpisała memorandum o współpracy przy budowie zakładu produkcji wież dla morskich wiatraków z hiszpańską GRI Renewable Industries. Wartość szacowanej inwestycji, okrzykniętej „gigafabryką”, to ok. 450 mln zł, a uruchomienie produkcji jest planowane na 2024 r.

Zbroja zaznaczył również, że potencjalny nabywca ST3, inwestując w branżę morskiej energetyki wiatrowej, na pewno będzie musiał liczyć się z dodatkowymi wydatkami na dostosowanie istniejącej infrastruktury zakładu do bieżących, rozwijających się technologi.

– Niemniej wierzyciele optymistycznie liczą na dobre wieści dla miasta i regionu w tej sprawie, czyli skuteczną sprzedaż przedsiębiorstwa. I to jak najszybciej – podsumował Zbroja.

Coraz więcej offshore na Zachodnim Pomorzu?

W ubiegłym tygodniu PKN Orlen ogłosił, że chce wydzierżawić dużą działkę na terenie portu w Świnoujściu i do 2025 r. wybudować tam terminal instalacyjny dla morskich farm wiatrowych.

Zobacz więcej: Orlen chce wybudować port instalacyjny w Świnoujściu

Planowane jest powstanie infrastruktury zdolnej do obsługi dużych jednostek, transportujących kluczowe komponenty farm wiatrowych, takie jak turbiny, ich wieże oraz fundamenty. Z portu wypływałyby również specjalistyczne jednostki zajmujące się realizacją zaawansowanych prac budowlanych.

– Obiekt zlokalizowany na Pomorzu Zachodnim, wraz z drugim portem instalacyjnym, którego realizacja planowana jest w Gdańsku, będzie w stanie zapewnić kompleksową obsługę wszystkich projektów wiatrowych na Bałtyku – zapowiedział Orlen.

Pierwotnie pierwszy terminal instalacyjny dla morskich wiatraków miał powstać w Gdyni. Na ten cel, obok budowy portów serwisowych w Ustce i Łebie, rząd zaplanował 437 mln euro w formie dotacji w ramach Krajowego Planu Odbudowy. Gdy okazało się, że plany odnośnie Gdyni nie są realne, to rząd postanowił zmienić lokalizację terminala na Gdańsk.