Ani większe niż prognozowane kwartalne przychody (4 mld dolarów), ani głębsza, najwyższa w historii kwartalna strata netto (718 mln dolarów) nie wywarły na inwestorach i analitykach takiego wrażenia, jak wiadomość, że Tesla w końcu II kwartału 2018 r. miała zdecydowanie więcej gotówki niż prognozowano.

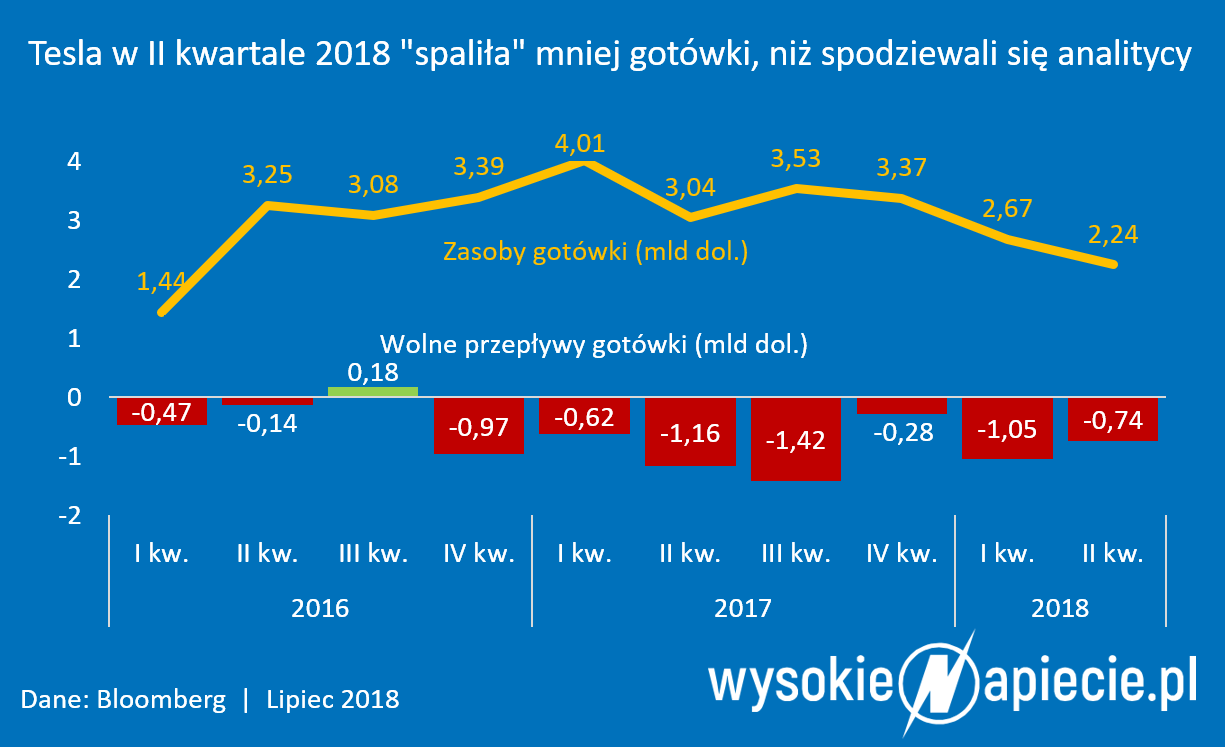

Z raportu kwartalnego najbardziej znanego na świecie producenta samochodów elektrycznych wynika, że 30 czerwca Tesla dysponowała 2,2 mld dolarów gotówki. Oznacza to, że w zakończonych z końcem trzech miesiącach firma spaliła 740 mln dolarów. Analitycy spodziewali się, że będzie to 900 mln dolarów. Poziom gotówki i skala jej spopielania od kilku kwartałów są szczególnie uważnie obserwowanym wskaźnikiem finansowym Tesli. Pozwalają bowiem oceniać, czy firma, aby kontynuować działalność będzie musiała poprosić w tym roku o pieniądze inwestorów.

Przy obecnym wysokim poziomie zadłużenia spółki pożyczanie pieniędzy na finansowanie produkcji i refinansowanie zadłużenia mogłoby być trudne i – co nie mniej ważne – kosztowne, bo oprocentowanie długu byłoby zdecydowanie wyższe niż do tej pory. O oczekiwanych kosztach długu mówią niskie giełdowe ceny obligacji Tesli (tuż przed publikację wyników kwartalnych obligacje o terminie wykupu w sierpniu 2025 r. kosztowały jedynie 89 proc. wartości nominalnej) oraz wysoki poziom cen CDS, czyli instrumentów pochodnych odzwierciedlających koszt ubezpieczenia długu na wypadek ewentualnej niewypłacalności emitenta (przekraczał 20 proc.).

Istniejąca od 15 lat Tesla, która szybko się rozwija i dużo inwestuje, do tej pory nie jest w stanie obejść się bez zewnętrznego finansowania. Albo emituje nowe akcje, albo zwiększa zadłużenie. Patrząc na to, jak szybko w ostatnich kwartałach w kasie Tesli ubywało pieniędzy oraz prognozując spodziewane wydatki (koszty produkcji, inwestycje, spłata i obsługa zadłużenia) analitycy przewidywali, że jeszcze w tym roku spółka będzie musiała zwiększyć zadłużenie. Elon Musk, prezes i główny akcjonariusz Tesli twierdził, że nie będzie to potrzebne.

Zobacz także: Tesla doczekała się konkurencji

Wyższy od spodziewanego poziom gotówki to splot kilku czynników. Tesla inwestuje mniej niż oczekiwano i sama firma planowała. Jeszcze w ub.r. spółka zapowiadała tegoroczne inwestycje na poziomie 3,4 mld dolarów, potem ścięła je do 3 mld dolarów, a teraz mówi, że wyniosą 2,5 mld dolarów (w II kwartale inwestycje wyniosły 610 mln dolarów). Ponadto firma zwiększając produkcję samochodów wyraźnie ogranicza jednostkowe koszty ich wytwarzania (w II kwartale taśmy produkcyjne opuściło 53,3 tys. aut (w tym 28,6 tys. tesli Model 3), o 55 proc. więcej niż rok wcześniej). Pozwoliło to spółce w II kwartale zredukować ujemne przepływy finansowe z działalności operacyjnej do 130 mln dolarów dodatnich przepływów finansowych z działalności operacyjnej. W tym samym okresie 2017 r. na pokrycie kosztów operacyjnych Tesla musiała przeznaczyć 398 mln dolarów posiadanej gotówki. Nie bez znaczenia dla poziomu gotówki jest też to, że firma zwiększyła zobowiązania wobec dostawców.

Zobacz też: Tesla w poważnym finansowym dołku

Z 4 mld dolarów przychodów (wzrost o 17 proc. w porównaniu z I kwartałem br. i o 43 proc. w porównaniu z II kwartałem 2017 r.) 3,36 mld dolarów przypadało na produkcję motoryzacyjną (wzrost odpowiednio o 23 proc. i 47 proc.). Przychody były wyższe od prognozowanych przez analityków m.in. dlatego, że w II kwartale ceny sprzedaży Model 3, którego podstawowa cena wynosi 35 tys. Dolarów, zaczynały się od 49 tys. dolarów, bo dostarczano lepiej wyposażone wersje.

Elon Musk i Deepak Ahuja, dyrektor finansowy spółki w liście do akcjonariuszy Tesli potwierdzili, że w sierpniu produkcja Model 3 dojdzie do 6 tys. sztuk tygodniowo i zapowiedzieli, że w 2019 r. sięgnie 10 tys. sztuk tygodniowo (wcześniej mowa była o takim poziomie produkcji przed końcem br.). Na przełomie czerwca i lipca Tesli z taśm fabryki w Fremont zjechało nieco ponad 5 tys. sztuk Model 3 w ciągu tygodnia. Ten poziom ma gwarantować rentowność produkcji tego modelu.

Zapowiedzieli, że w III kwartale firma wyprodukuje od 50 tys. do 55 tys. tesli Model 3, czyli – w najbardziej optymistycznym wariancie – o 92 proc. więcej niż w II kwartale, a w całym roku z taśm zjedzie łącznie 100 tys. tesli S i tesli X. Prognozy Tesli wydają się prawdopodobne, bo według szacunków agencji Bloomberg w lipcu produkcja Model 3 wyniosła 16,3 tys. sztuk. Szefowie firmy poinformowali również, że w II połowie roku Tesla zacznie pierwsze dostawy Model 3 do Europy oraz krajów regionu Azji i Pacyfiku.

W liście do akcjonariuszy zapowiedziano, że rentowność brutto Model 3 ma wynosić 15 proc. w III kwartale i 20 proc. w IV kwartale. Niewykluczone, że ma w tym pomóc renegocjowanie długoterminowych umów z dostawcami, o czym najpierw w lipcu informowały media, a potem prowadzenie takich rozmów potwierdziła spółka. Rynek odebrał informacje o renegocjacjach, jako potwierdzenie skomplikowanej sytuacji finansowej firmy.

Szefowie firmy potwierdzili, że w III i IV kwartale firma będzie miała zysk oraz dodatnie przepływy finansowe, a tym samym nie będzie potrzebowała dodatkowego finansowania długiem. Podczas telekonferencji Musk zapewnił, że firma ze środków własnych będzie w stanie spłacić zapadające w najbliższych miesiącach długi (1,8 mld dolarów do listopada 2019 r.). Szefowie firmy sygnalizowali jednocześnie, że dalszy planowany rozwój firmy – uruchomienie fabryki w Chinach, uruchomienie produkcji nowego modelu auta, uruchomienie produkcji elektrycznych ciężarówek – wymagać będzie powrotu na rynek długu w kolejnych latach.

Zobacz też: Europa może być skazana na import samochodów elektrycznych

Szacunki analityków co do skali potrzeb na zewnętrzne finansowanie są mocno rozstrzelone. Jedni spodziewają się, że będzie to 3-4 mld dolarów do 2020 r. Inni sądzę, że kwota mogą być ponad dwukrotnie wyższa. Samo uruchomienie fabryki w Chinach, która od 2021 r. ma produkować 250 tys. EV kosztować ma 2 mld dolarów. Zwiększenie produkcji do docelowych 500 tys. wymagać będzie kolejnych 3 mld dolarów. Gdy Tesla w czerwcu zapowiedziała ten projekt analitycy zaczęli zastanawiać się, skąd firma weźmie na to pieniądze. Kilkanaście godzin przed tym, jak Tesla opublikowała raport kwartalny agencja Bloomberg poinformowała – powołując się na anonimowe źródła – że spółka jak największą część pieniędzy potrzebnych na uruchomienie fabryki w Szanghaju chce uzyskać od chińskich partnerów. Te informacje potwierdził Musk podczas telekonferencji z analitykami.

Pieniądze na rozwój to nie jedyne zmartwienie analityków. Teraz mocniej niż do tej pory akcentują kwestie poziomu sprzedaży (poza konkurencją ze strony innych producentów potencjalnie negatywny wpływ może mieć zniesienie w USA federalnego kredytu podatkowego po tym, jak Tesla sprzedała na rodzimym rynku ponad 200 tys. aut, a także ograniczanie ulg przy zakupie EV w innych krajach), zdolność do uzyskiwania wyższych średnich cen sprzedaży (tak jak udaje się to Apple w przypadku smartfonów iPhone, bo klienci wybierają droższe modele), jakości produkcji i dyscypliny kosztowej. Elon Musk twierdzi, że popyt na tesle sprawia, że nawet związana z wojną handlową między USA a Chinami i wymuszona podniesieniem taryf celnych podwyżka cen tesli w Chinach (średnio o 30 tys. dolarów) nie powinna doprowadzić do załamania się ich sprzedaży w Państwie Środka. Podkreśla, że firma na spadki popytu może reagować elastycznie, bo widzi potencjał do zwiększania sprzedaż np. w USA i Europie.

Analitycy twierdzą, że Chiny, największy i obecnie bardzo konkurencyjny rynek EV na świecie, będą kluczowe dla przyszłości Tesli. W I półroczu Tesla sprzedała tam – według danych China Passenger Car Association – 8 tys. EV, co dawało jej 13. pozycję wśród producentów. Pierwszy był chiński BAIC, który sprzedał 61 tys. EV. Kolejne cztery miejsca – ze sprzedażą na poziomie 20-25 tys. sztuk – także należały do firm Chin.

Zobacz także: WysokieNapiecie.pl rusza elektrykiem na koniec Europy