Disclaimer

Zaprezentowane w niniejszym raporcie analizy przeszłe oraz perspektywy na przyszłość mają charakter ekspercki i naukowy, i są dostarczane na zasadzie „takie jakie są”.

Analizy historyczne oparte są o okres 24 kolejnych miesięcy, gdzie ostatni miesiąc historyczny to czerwiec 2024 roku. Perspektywy na przyszłość dotyczą sytuacji na rynku hurtowym EE w miesiącu lipcu 2024 roku.

Przedstawione perspektywy na przyszłość są wizją kilku z bardzo wielu możliwych stanów przyszłej rzeczywistości. Z tego względu, perspektywy na przyszłość są prezentowane bez żadnej gwarancji (wprost lub dorozumianej) co do ich pewności i materializacji oraz przydatności komercyjnej lub inwestycyjnej.

W szczególności, perspektywy na przyszłość nie stanowią i nie powinny być odczytywane jako forma doradztwa inwestycyjnego.

Autorzy niniejszego opracowania nie mogą odpowiadać za ewentualne decyzje podjęte w oparciu o prezentowane analizy przeszłe oraz perspektywy na przyszłość, niezależnie od tego, czy okazały się trafne czy nie.

W dniu 14 czerwca 2024 roku weszła w życie reforma Rynku Bilansującego w Polsce, czego głównym efektem jest powstanie rynków rezerw mocy bilansujących (na potrzeby kontroli częstotliwości).

Jednocześnie, na skutek reformy dokonane zostały zasadnicze zmiany w zakresie publikacji danych przez PSE, co w krótkim terminie może przekładać się na rozbieżności oraz błędy w zakresie niektórych danych oraz trudniejszy dostęp do niektórych danych.

1. Analiza historyczna: ceny hurtowe energii elektrycznej w Polsce w kontekście czynników fundamentalnych

1.1. Miesięczne ceny rynku spot oraz rynku terminowego

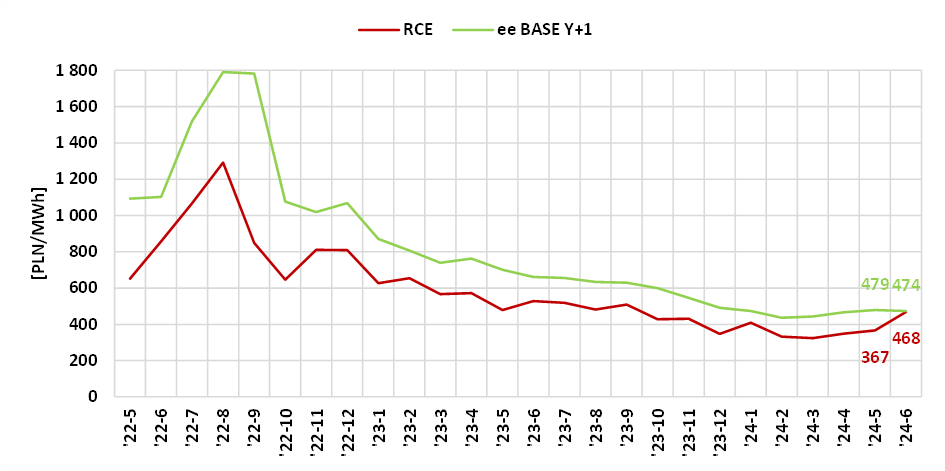

W czerwcu 2024 roku średnie miesięczne ceny hurtowe spot na dzień następny (RCE[1]) były

o ok. 101 PLN/MWh wyższe niż w miesiącu poprzednim. Zidentyfikowane czynniki wpływające na wzrost cen RDN to:

- wzrost wolumenu ubytków mocy JWCD

- wzrost kosztów wytwarzania z gazu ziemnego (z uwagi na wzrost cen tego paliwa, pomimo spadku cen uprawnień do emisji CO2)

- spadek produkcji z lądowej energetyki wiatrowej (LEW) oraz z fotowoltaiki (PV).

Czynniki te przeważyły nad czynnikami prospadkowymi, tj. spadkiem zapotrzebowania na energię elektryczną o ok. 0,5 TWh.

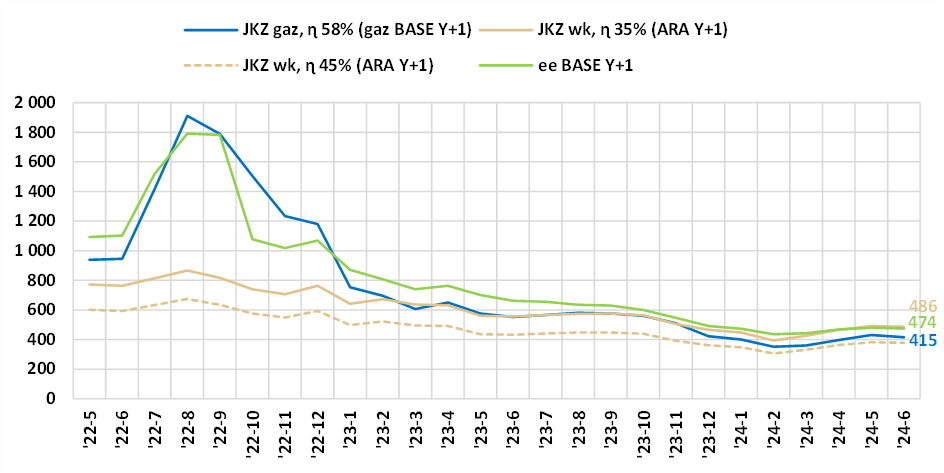

Ceny terminowe na rok następny (BASE_Y+1[2]) spadły o ok. 5 PLN/MWh, co wynika ze spadku cen terminowych gazu oraz spadku cen uprawnień do emisji CO2.

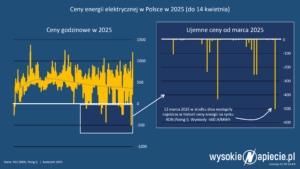

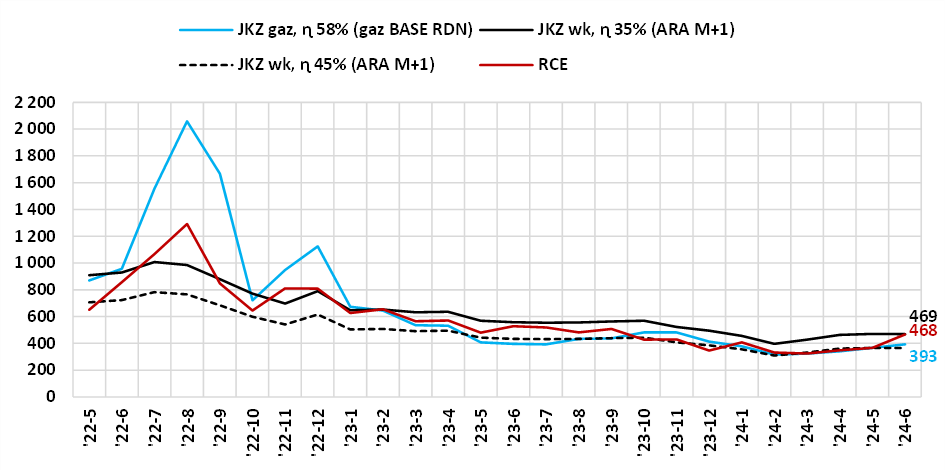

Średnie miesięczne ceny na obydwóch rynkach prezentuje (Rys. 1).

Rys. 1 Średnie miesięczne ceny hurtowe energii elektrycznej na rynku spot (RCE) oraz terminowym (BASE_Y+1) w Polsce [PLN/MWh]

Źródło: dane PSE i TGE

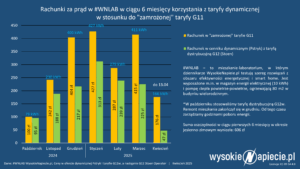

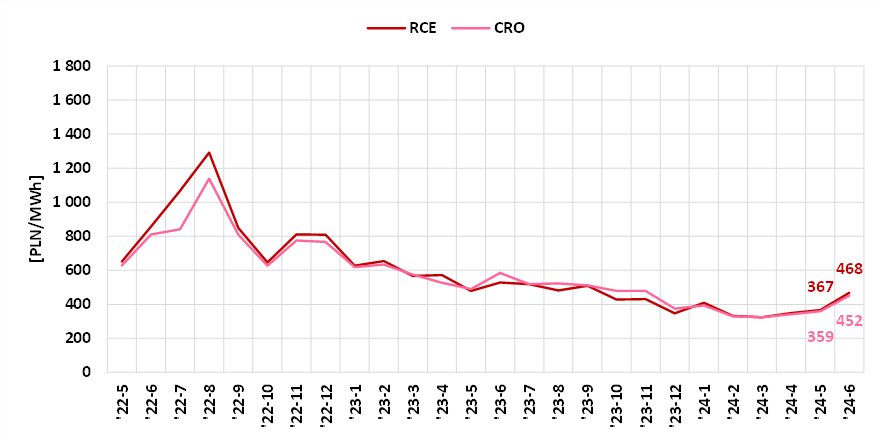

Ceny RCE wykazują generalnie dużą zbieżność z cenami rynku bilansującego (CRO[3]), będącego rynkiem technicznym czasu rzeczywistego zależnym od bieżących czynników po stronie popytowej, podażowej oraz kosztowej (Rys. 2).

Rys. 2 Średnie miesięczne ceny RCE oraz CRO w Polsce [PLN/MWh]

Źródło: dane PSE i TGE

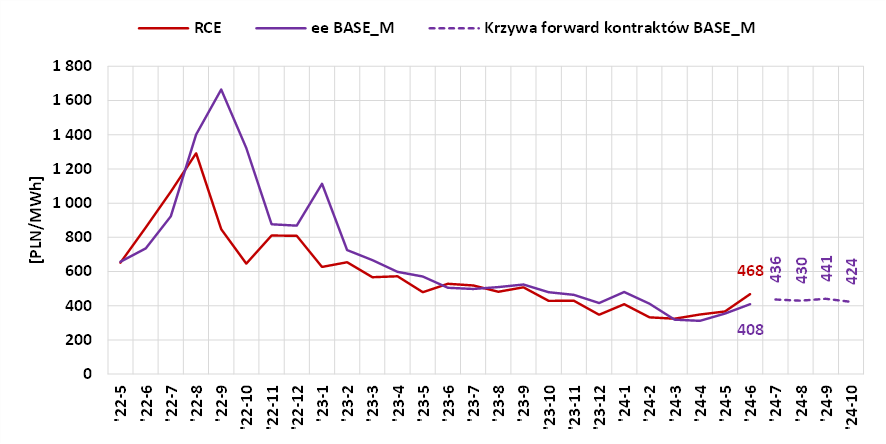

W czerwcu 2024 rynek spot był droższy niż jego wycena przez rynek terminowy w miesiącu bezpośrednio poprzedzającym (kontrakt BASE_M). Wycena najbliższych miesięcy przez rynek terminowy wskazuje na stabilizację cen (Rys. 3).

Rys. 3 Rynek spot i jego uprzednia wycena przez rynek terminowy oraz krzywa forward na kolejne miesiące [PLN/MWh]

BASE_M to notowania w miesiącu bezpośrednio poprzedzającym miesiąc wykonania. Krzywa forward na podstawie notowań z czerwca 2024 roku. Źródło: dane PSE i TGE

Czynniki kształtujące ceny RCE oraz BASE_Y+1 omówiono w kolejnych sekcjach, przy czym:

- determinantami cen RCE jest splot czynników fundamentalnych obejmujących stronę popytową, podażową oraz kosztową (poziom zapotrzebowania, ubytki mocy, struktura produkcji energii elektrycznej z OZE oraz źródeł konwencjonalnych, wymiana z zagranicą, ceny paliw i CO2)

- determinantą cen BASE_Y+1 jest przede wszystkim czynnik kosztowy.

1.2. Determinanty cen spot (RCE) oraz cen rynku terminowego (BASE_Y+1)

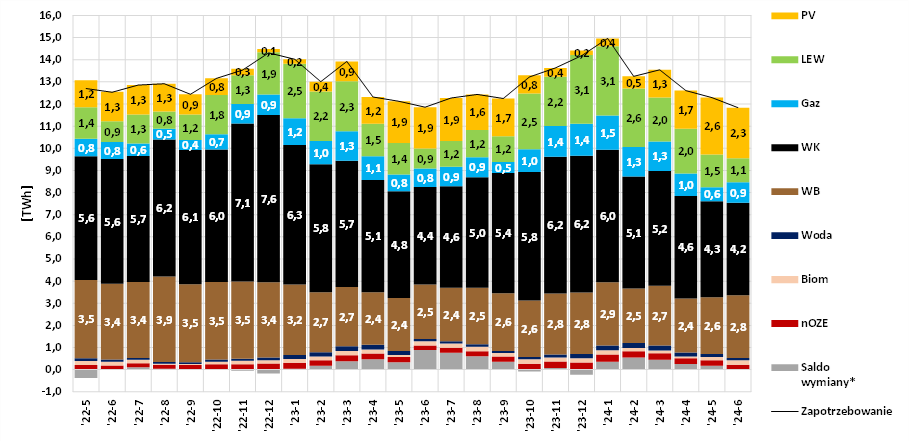

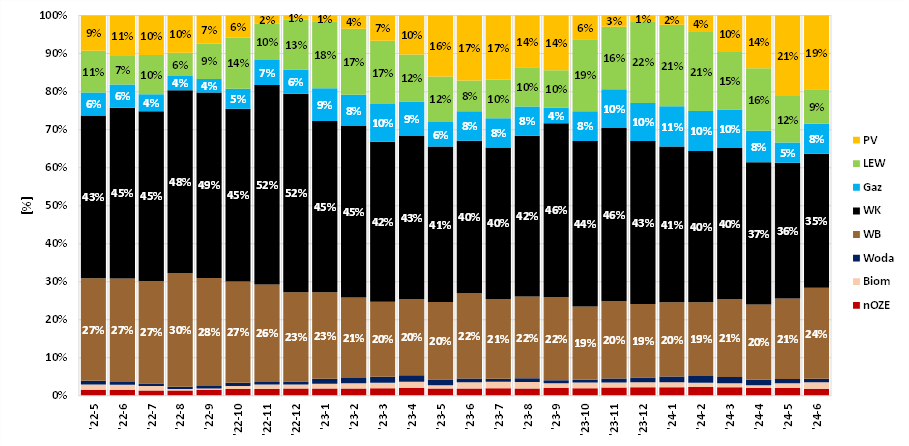

Czerwiec 2024 roku w stosunku do miesiąca poprzedniego cechował się spadkiem zapotrzebowania na energię elektryczną o ok. 0,5 TWh przy jednocześnie niższym wolumenie produkcji EE z lądowej energetyki wiatrowej (LEW) oraz niższym wolumenie produkcji z fotowoltaiki (PV). Wolumeny i udziały produkcji ze źródeł cenotwórczych (węgiel, gaz) w Polsce były generalnie wyższe niż w miesiącu poprzednim (Rys. 4).

Rys. 4 Zapotrzebowanie i produkcja netto EE w Polsce oraz saldo wymiany z zagranicą [TWh oraz %]

*Różnica między importem a eksportem. Znak (+) oznacza import netto. Znak (-) oznacza eksport netto.

Źródło: dane ENTSO-E oraz PSE

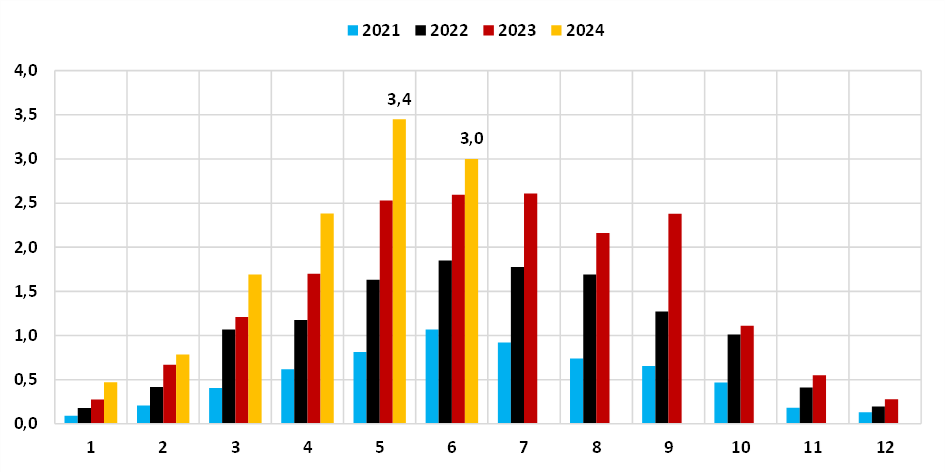

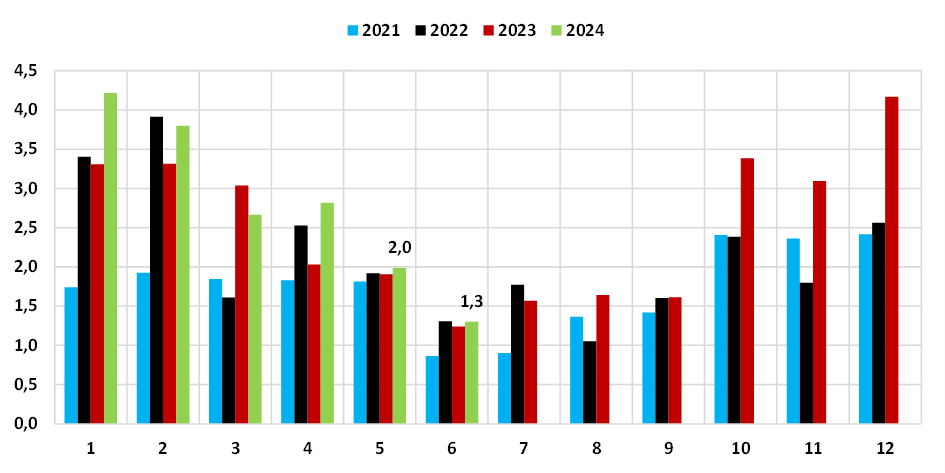

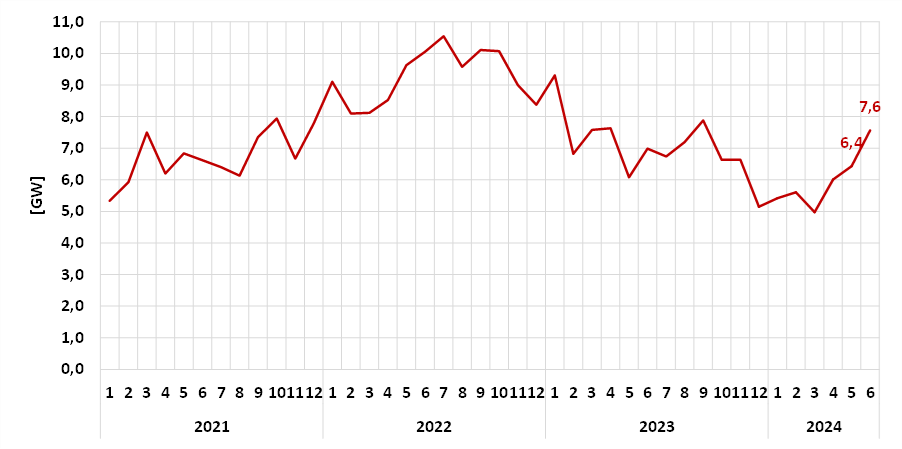

Czerwiec 2024 roku cechował się rekordowymi wolumenami generacji mocy z PV w porównaniu do tego samego miesiąca w latach poprzednich (Rys. 4, Rys. 5). W przypadku produkcji z LEW, czerwiec 2024 był zbliżony do tego samego miesiąca w latach poprzednich (Rys. 4, Rys. 6).

Rys. 5 Miesięczna średnia generacja mocy z fotowoltaiki w Polsce [GW]

Źródło: dane PSE

Rys. 6 Miesięczna średnia generacja mocy z LEW w Polsce [GW]

Źródło: dane PSE

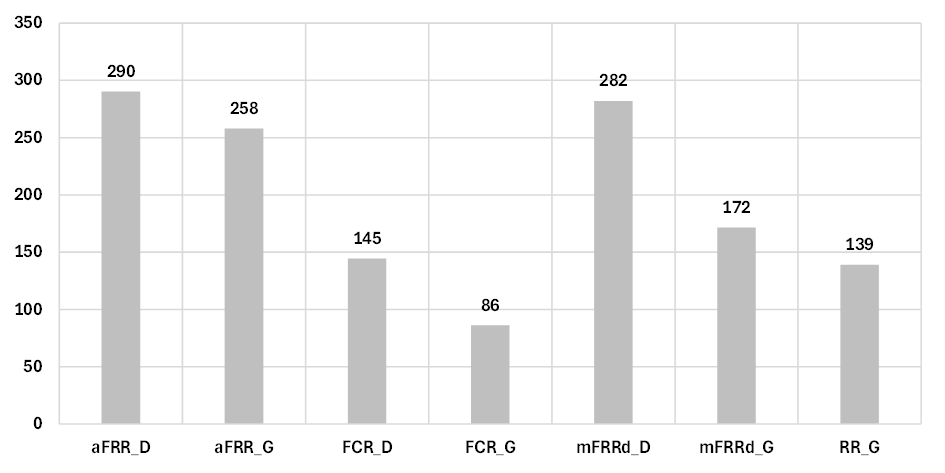

W dniu 14 czerwca 2024 roku weszła w życie reforma Rynku Bilansującego w Polsce, czego głównym efektem jest powstanie rynków rezerw mocy bilansujących (na potrzeby kontroli częstotliwości). Średnie ceny za poszczególne rodzaje rezerw mocy [PLN/MW-h] na podstawie notowań za pierwsze 17 dni funkcjonowania (14-30 czerwca) przedstawia Rys. 7.

Regulacyjność „w dół” możliwa jest poprzez utrzymywanie rezerw mocy FCR/FRR (frequency containment reserve, frequency restoration reserve) pozwalających zredukować generację na wypadek wzrostu częstotliwości powyżej 50 Hz (tj. nagła utrata odbioru lub elementu sieciowego).

W obecnym stadium rozwoju KSE, rezerwy FCR/FRR „w dół” są utrzymywane przez jednostki wytwórcze centralnie dysponowane (JWCD) pracujące powyżej tzw. minimum technicznego (co zapewnia przestrzeń do redukcji generacji na wypadek wzrostu częstotliwości).

Analogicznie, rezerwy FCR/FRR „w górę” są świadczone przez określone JWCD pracujące poniżej mocy maksymalnej. Rezerwy FCR/FRR „w górę” są niezbędne dla kontroli częstotliwości na wypadek jej spadku spowodowanego wahaniami popytu i podaży lub na wypadek nagłej utraty źródła wytwórczego lub elementu sieciowego.

Rys. 7 Średnie ceny rezerw mocy bilansujących w Polsce w pierwszych 17 dniach działania Rynku Bilansującego po reformie [PLN/MW-h], rezerwy nabyte w trybie podstawowym

aFRR_D, aFRR_G – rezerwa odbudowy częstotliwości z aktywacją automatyczną w dół/górę

FCR_D, FCR_G – rezerwa utrzymania częstotliwości w dół/górę

mFRRd_D, mFRRd_G – rezerwa odbudowy częstotliwości z aktywacją nieautomatyczną typu bezpośredniego w dół/górę

RR_D, RR_G – rezerwa zastępcza w dół/górę

Źródło: dane PSE

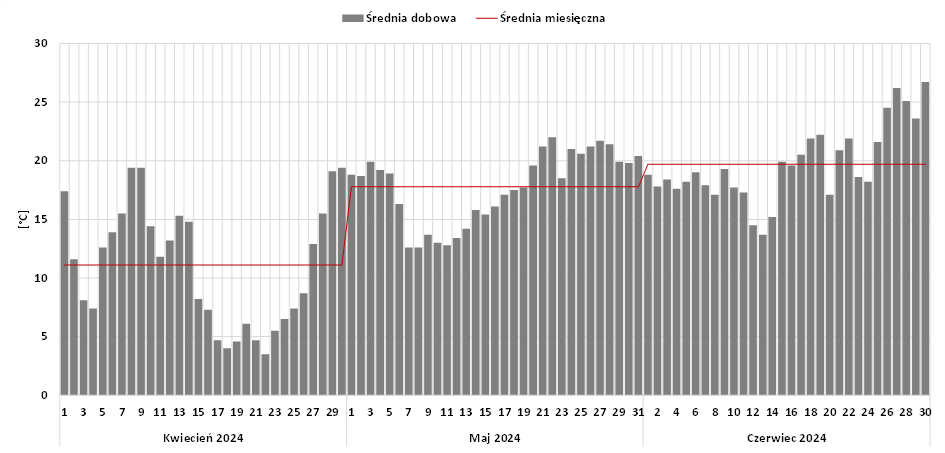

W czerwcu 2024 roku średniomiesięczna temperatura powietrza była o ok. 1,9°C wyższa niż w miesiącu poprzednim (Rys. 8), czego efektem był spadek zapotrzebowania (obserwowany co roku względem maja, Rys. 4).

Rys. 8 Poglądowe tendencje w zakresie temperatury powietrza w Polsce [°C]

Źródło: dane wunderground.com

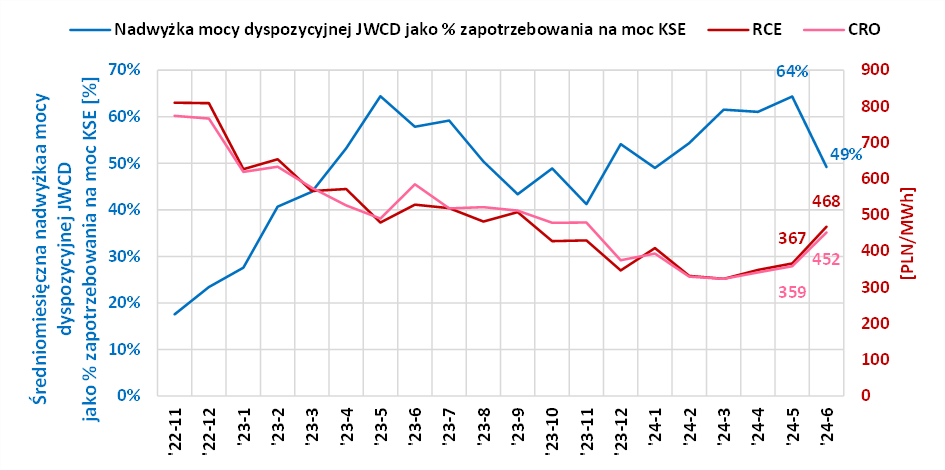

Z punktu widzenia podaży mocy JWCD, czerwiec 2024 roku cechował się wyższym poziomem ubytków mocy tych jednostek niż miesiąc poprzedni (Rys. 9). Wyższe ubytki mocy JWCD w czerwcu przełożyły się na spadek poziomów nadwyżki mocy dyspozycyjnej JWCD ponad zapotrzebowanie na moc KSE (Rys. 10). Niższe poziomy nadwyżki mocy JWCD były także efektem niższej produkcji z LEW oraz z PV niż w miesiącu poprzedzającym.

Rys. 9 Średnie miesięczne wolumeny ubytków mocy JWCD w Polsce [GW]

*Uwaga: na skutek zmian w prezentacji danych przez PSE, dane odnośnie ubytków mocy dotyczą okresu 1-13 czerwca

Źródło: dane PSE

Rys. 10 Średniomiesięczna nadwyżka mocy dyspozycyjnej JWCD [%] oraz ceny RCE i CRO [PLN/MWh]

*Uwaga: na skutek zmian w prezentacji danych przez PSE, dane odnośnie ubytków mocy dotyczą okresu 1-13 czerwca

Źródło: dane PSE

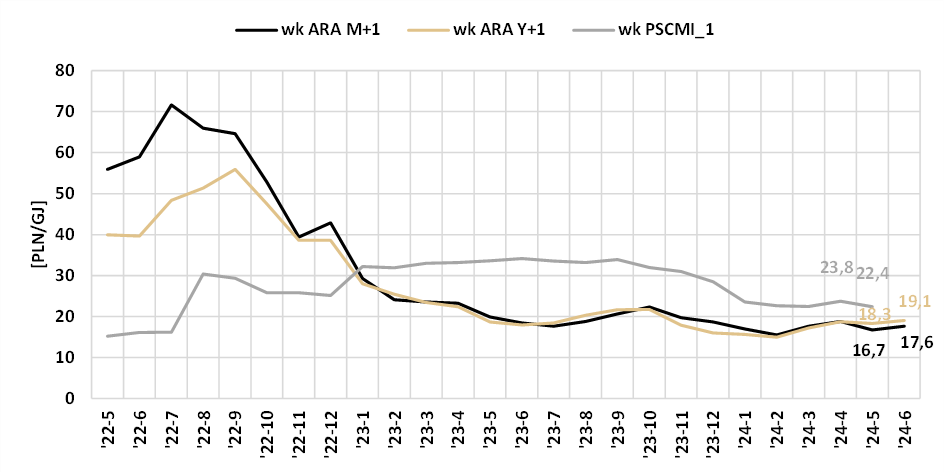

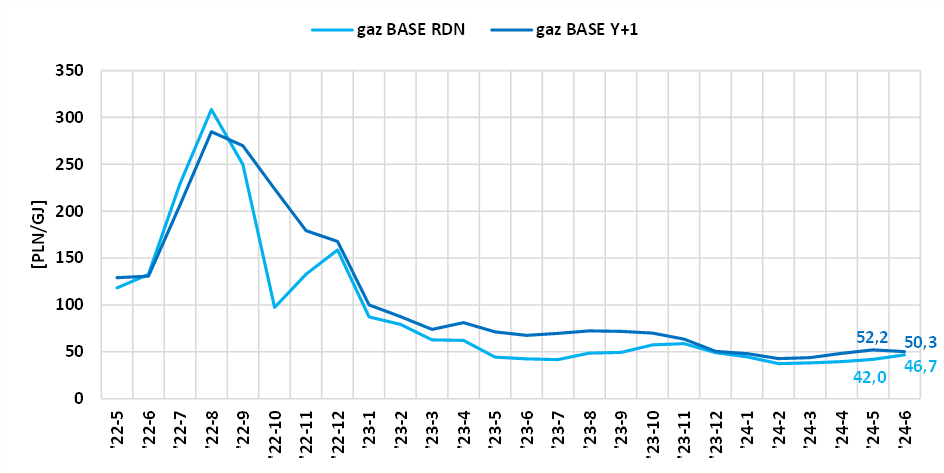

Z punktu widzenia cen paliw do produkcji energii elektrycznej, czerwiec 2024 roku w porównaniu do miesiąca poprzedniego cechował się wzrostami w przypadku węgla kamiennego (WK) na rynku terminowym (Y+1) oraz na rynku spot (M+1). W przypadku gazu ziemnego w czerwcu 2024 roku wystąpiły wzrosty cen na rynku spot oraz spadki na rynku terminowym (Rys. 11).

Rys. 11 Średniomiesięczne ceny węgla kamiennego oraz gazu ziemnego [PLN/GJ]

ARA – notowany w USD/Mg – to wskaźnik cen węgla kamiennego w portach Amsterdam-Rotterdam-Antwerpia. Ceny ARA są dostępne codziennie, w odróżnieniu od wskaźnika PSCMI_1 dla węgla polskiego, podawanego z miesięcznym opóźnieniem. Ceny gazu ziemnego – notowane w PLN/MWh – pochodzą z rynku RDN oraz rynku BASE Y+1 prowadzonych dla Polski przez Towarową Giełdę Energii (TGE). W celu porównywalności, ceny paliw zostały przeliczone na PLN/GJ.

Publikacja danych dot. indeksu PSCMI_1 cechuje się opóźnieniem czasowym

Źródło: dane investing.com, polskirynekwegla.pl, stooq.com, TGE

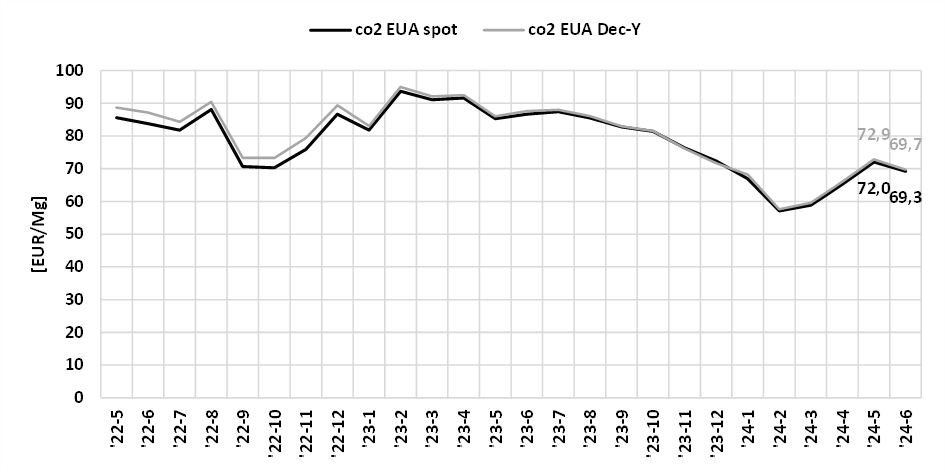

Kolejnym, oprócz paliw, czynnikiem wpływającym na jednostkowe koszty zmienne (JKZ) wytwarzania energii elektrycznej są ceny uprawnień do emisji CO2 (uprawnienia EUA).

W czerwcu 2024 roku uprawnienia do emisji CO2 (EUA) spadły średnio o ok. 2-3 EUR/Mg, przełamując wzrosty zapoczątkowane w marcu 2024 roku.

Rys. 12 Średniomiesięczne ceny uprawnień do emisji CO2 [EUR/Mg]

Źródło: dane PSE, stooq.com

Jak wskazano wcześniej, rynek spot warunkowany jest szerszym spektrum czynników fundamentalnych (poziom zapotrzebowania, ubytki mocy, struktura produkcji energii elektrycznej z OZE oraz źródeł konwencjonalnych, wymiana z zagranicą, ceny paliw i CO2) niż rynek terminowy, gdzie ten ostatni odzwierciedla przede wszystkim poziomy oraz tendencje w zakresie szacowanych przyszłych kosztów wytwarzania.

Średniomiesięczne ceny hurtowe energii elektrycznej spot (RCE) oraz terminowe (BASE_Y+1) na tle poglądowych jednostkowych kosztów zmiennych (JKZ) wytwarzania z węgla kamiennego oraz gazu ziemnego przedstawia Rys. 13.

Rys. 13 Średniomiesięczne ceny hurtowe energii elektrycznej spot (RCE) oraz terminowe (BASE_Y+1) na tle poglądowych jednostkowych kosztów zmiennych (JKZ) wytwarzania z węgla kamiennego oraz gazu ziemnego [PLN/MWh]

Źródło: dane PSE, TGE oraz obliczenia własne.

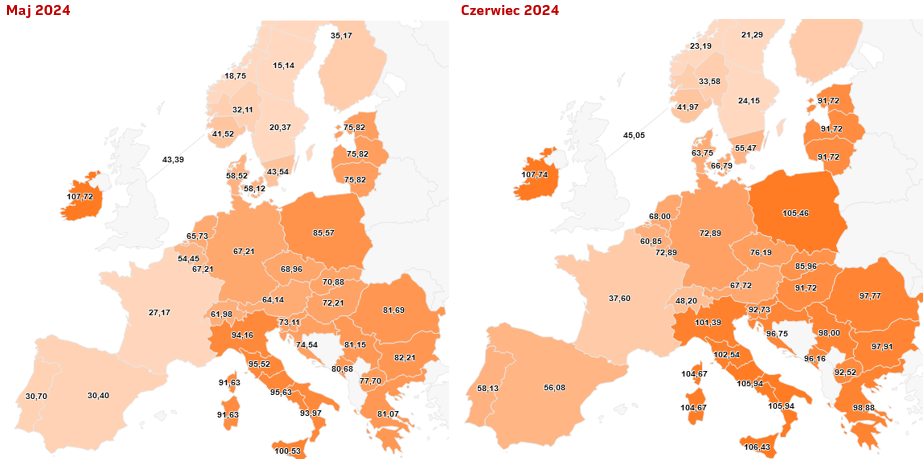

Średnie miesięczne ceny EE na rynku RDN w czerwcu 2024 roku były wyższe niż w miesiącu poprzednim w przypadku niemal wszystkich krajów UE (Rys. 14). Niższe ceny wystąpiły w Szwajcarii.

Rys. 14 Średniomiesięczne ceny hurtowe energii elektrycznej spot (RDN) w Europie [EUR/MWh]

Źródło: dane ENTSO-E

Ceny w Europie Środkowej (Austria, Polska, Czechy, Słowacja, kraje bałtyckie, Rumuna, Węgry) są zazwyczaj wyższe niż ceny w Niemczech, Francji czy Hiszpanii. Przyczyną tego stanu rzeczy jest przede wszystkim kwestia infrastrukturalna, tj. niższy poziom mocy przesyłowych na połączeniach transgranicznych pomiędzy Europą Zachodnią a Środkową.

2. Perspektywa na przyszłość: ceny RCE oraz BASE_Y+1

Perspektywę na przyszłość (lipiec 2024) dla średniomiesięcznej ceny RCE oraz BASE_Y+1 przedstawia Tab. 1

Tab. 1 Perspektywa dla ceny RCE oraz BASE_Y+1 na lipiec 2024 roku

| Pozycja | Przedział [PLN/MWh] | Perspektywa dla czynników fundamentalnych | Wpływ na cenę |

| Perspektywa dla ceny RCE | 475 – 500 | Wzrost zapotrzebowaniaWyższe wolumeny ubytków mocy JWCDNieznacznie wyższa wietrznośćPodobny wolumen produkcji z PVWzrosty cen paliwBrak wzrostów cen CO2 | Presja wzrostowaPresja wzrostowaPresja spadkowaPresja wzrostowaPresja wzrostowaPresja spadkowa |

| Perspektywa dla ceny BASE_Y+1 | 450 – 475 | Spadki cen paliwSpadki cen CO2 | Presja spadkowaPresja spadkowa |

Źródło: opracowanie własne