Spis treści

Finansowanie działań przyjaznych środowisku i klimatowi będzie w Unii Europejskiej dużym wyzwaniem. UE zobowiązała się w Porozumieniu Paryskim ograniczyć do 2030 roku emisje gazów cieplarnianych o 40 procent. Już teraz wiadomo, że będzie to wymagało ogromnych nakładów. Szacuje się, że roczny poziom inwestycji musi zostać zwiększony o ok. 180 mld euro. Według Europejskiego Banku Inwestycyjnego, finansowanie inwestycji związanych z energią, transportem i zarządzeniem zasobami powinno wynieść 270 mld euro rocznie. Potrzebna będzie mobilizacji kapitału prywatnego.

Finansowanie zrównoważonego rozwoju

Problem w tym, że Komisja Europejska nie do końca może polegać na danych o inwestycjach, które spełniają cele środowiskowe i społeczne. Finansowanie inwestycji przez sektor prywatny tego nie uwzględnia. Wiadomo, że w obecnej perspektywie finansowej UE co najmniej 20 proc. funduszy unijnych jest przeznaczonych na inwestycje związane z ochroną klimatu. W przypadku Europejskiego Funduszu na rzecz Inwestycji Strategicznych (EFIS) 40 proc. inwestycji w infrastrukturę będzie dotyczyć projektów, które przyczyniają się do osiągnięcia celów wyznaczonych w porozumieniu klimatycznym z Paryża.

– Potencjalnie najbardziej zasobne źródło finansowania inwestycji rozwojowych czyli banki jest, przynajmniej w chwili obecnej, stosunkowo mało elastyczne. Z kolei zasoby rynków kapitałowych są do uruchomienia raczej w średniej i długiej perspektywie – ocenia dr Mieczysław Groszek, który wszedł w skład powołanej przez Komisję grupy ekspertów wysokiego szczebla ds. zrównoważonego finansowania. Grupa opracowała raport, który posłużył do przygotowania unijnej strategii.

Przekierowanie pieniędzy na zrównoważone inwestycje

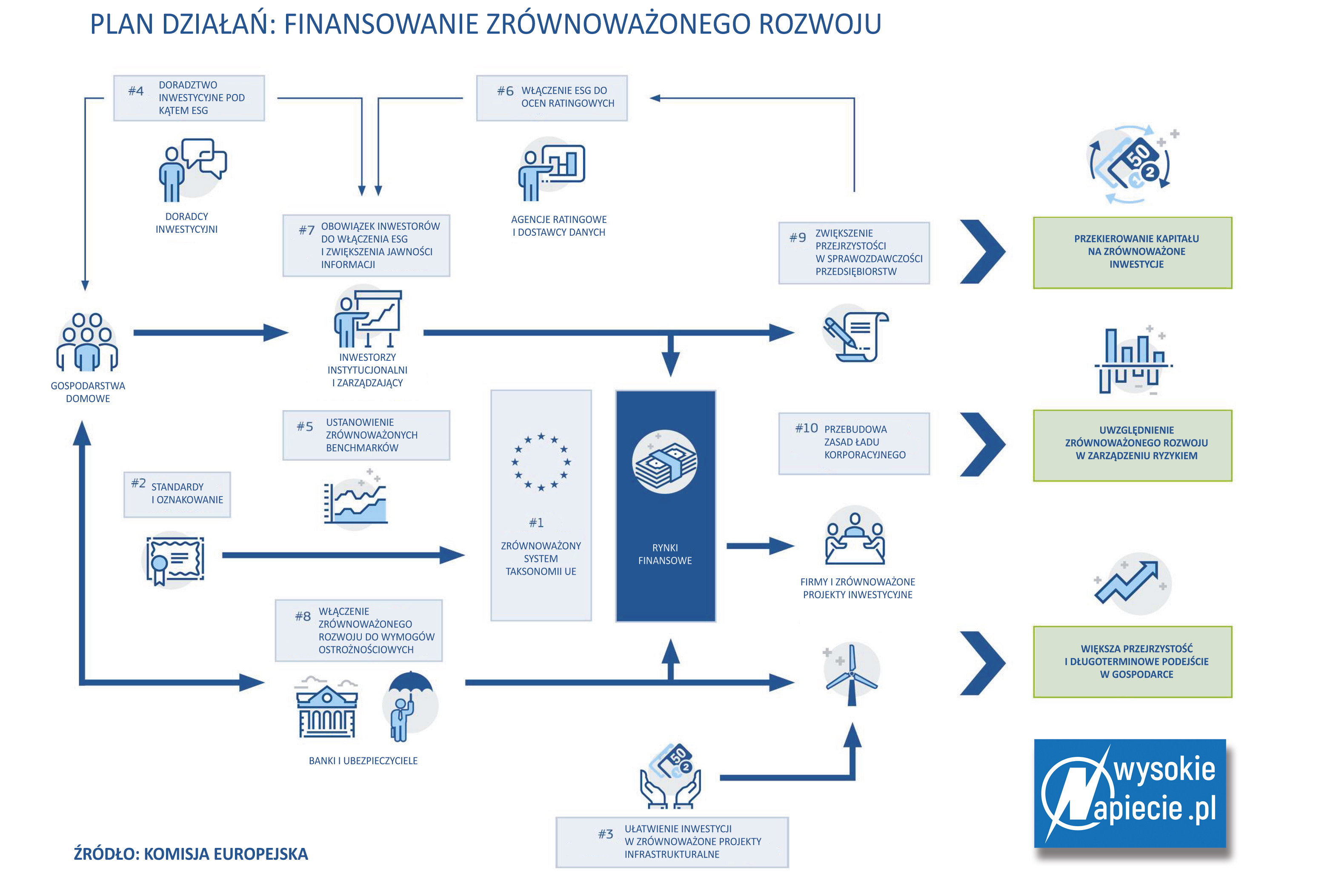

W krótkim horyzoncie czasowym przewidziano rekomendacje i działania, które mają zmienić podejście instytucji finansowych i przedsiębiorstw do zrównoważonych inwestycji.

– Jako swoista ogólna rekomendacja, pojawia się system pośrednich narzędzi zarówno o charakterze regulacji, jak też tworzenia presji społecznej na integrację celów ekonomicznych, środowiskowych i społecznych – wyjaśnia dr Groszek.

Wskazuje, że jednym z kierunków zmian jest przebudowa zasad ładu korporacyjnego. Chodzi o integrację działalności korporacji i firm z celami wzrostu zrównoważonego, w tym ESG (Environment, Social, Governance), łącznie z konkretnymi instrumentami i bodźcami do ich realizacji.

– Wśród tych zasad powinna się znaleźć odpowiedzialność inwestora lub pośrednika finansowego (banku, zarządzającego aktywami), co do efektów typu ESG. Innym wymogiem powinno być odpowiednie przygotowanie doradców inwestycyjnych i opiekunów klienta instytucji finansowych w zakresie skutków ESG dla finalnego odbiorcy zrealizowanego projektu – wskazuje dr Groszek. Jak dodaje, to „może wpływać na decyzje tych, co przynoszą pieniądze do banków lub funduszy inwestycyjnych”.

Kolejnym instrumentem powinien być obowiązek ujawnianie ważnych informacji i transparentność. – Jest to forma kontroli inwestorsko-społecznej w tych obszarach, gdzie precyzyjny pomiar przez organy nadzoru czy zasady formalnego audytu są niewystarczające lub niepełne – mówi polski ekspert.

Plan Komisji Europejskiej

Komisja chce przede wszystkim ujednolicić system klasyfikacji (taksonomii UE), który pozwoli ustalić, co ma zrównoważony charakter, a także określić obszary, w których zrównoważone inwestycje mogą mieć największy wpływ. Zaproponowała stworzenie unijnych oznakowań dla proekologicznych produktów finansowych. Ma to „ułatwić inwestorom stwierdzenie, czy dana inwestycja spełnia kryteria zielonych technologii niskoemisyjnych”.

Według propozycji, w 2019 roku Komisja miałaby opracować unijne standardy emisji zielonych obligacji (Green Bonds Standards – EU GBS). Konieczne będą też odpowiednie zmiany w dyrektywach o rynku instrumentów finansowych MIFID II i o dystrybucji ubezpieczeń IDD. Według propozycji, miałyby one zostać zainicjowane jeszcze w tym roku. Także w tym roku Komisja Europejska miałaby zbadać możliwości wprowadzenia zmian w regulacjach dotyczących przyznawania ratingów.

Banki i towarzystwa ubezpieczeniowe miałyby ponadto uwzględniać zrównoważony rozwój w wymogach ostrożnościowych. Zmian w tym zakresie nie należy się jednak spodziewać wcześnie niż w 2021 roku.

Przedstawiony w 10 punktach plan działania ma być omawiany 22 marca podczas konferencji wysokiego szczebla.

Konsekwencje dla Polski

– W znacznej części Polska, jako kraj Unii Europejskiej, będzie otrzymywać ze sfery regulacyjnej te „sygnały”, co inne państwa. Nie wyklucza to oczywiście pewnej odrębności, która – podobnie jak w innych obszarach – pozostawiana jest organom krajowym. Inną sprawą będą okresy dostosowawcze o różnej długości. Na przykład w zakresie ujawniania ryzyk klimatycznych. To może dawać elastyczność w dostosowywaniu się do nowych priorytetów Unii w zakresie finansowania zrównoważonego rozwoju – ocenia dr Mieczysław Groszek.

Polska już teraz korzysta na ogromnym zainteresowaniu, jakim wśród inwestorów cieszą się inwestycje sprzyjające zrównoważonemu rozwojowi. W grudniu 2016 roku, jako pierwszy na świecie, polski rząd wyemitował zielone obligacje. Według informacji Ministerstwa Finansów, sfinansowało to wydatki budżetowe na projekty z zakresu m.in. zrównoważonego rolnictwa, czystego transportu czy odnawialnych źródeł energii. W lutym tego roku ponownie wyemitowało obligacje Green Bonds. Popyt wyniósł 3,25 mld euro, co przerosło wszelkie oczekiwania resortu finansów oraz pozwoliło na podwojenie kwoty emisji z planowanych 500 mln euro do 1 mld euro.