Spis treści

Budowane w Polsce farmy słoneczne i wiatrowe będą wspierały wypłatę zagranicznych emerytur. W Polsce fundusze z Europy, Ameryki, Bliskiego i Dalekiego Wschodu. Nowych transakcji przybywa i – jak zapewniają osoby z branży – zainteresowanie polskim rynkiem OZE jest nadal wysokie, mimo niestabilności legislacyjnej i problemów z przyłączaniem OZE do sieci. Ryzyko wzrosło, spadły ceny, ale transakcje na rynku OZE kwitną. Ograniczony dostęp do finansowania bankowego zmusił część mniejszych przedsiębiorców do wycofania się z rynku, ale otworzył nowe możliwości dla inwestorów private equity i dla firm, które chcą inwestować w OZE w dłuższym okresie.

Jak emeryci inwestują przez fundusze w słońce i wiatr

W ubiegłym tygodniu wywodząca się z Danii spółka Better Energy poinformowała, że AP Pension, jeden z największych duńskich funduszy emerytalnych, przeznaczy 65 mln euro na sfinansowanie budowy oraz utrzymanie portfela pięciu farm fotowoltaicznych: Polanów, Postomino, Nidzica, Helenowo, Krapkowice, o łącznej mocy 237 MW. Większość z omawianych lokalizacji została już przyłączona do sieci, a wytwarzana tam zielona energia elektryczna sprzedawana jest dla podmiotów na polskim rynku. W grudniu ubiegłego roku ATP, jeden z największych funduszy emerytalnych w Europie, objął 15 proc. akcji spółki i został jej mniejszościowym udziałowcem. Ponadto Better Energy wspiera fundusz Industriens Pension.

Czytaj także: Rok przełomu w energetyce wiatrowej. Ale na jego efekty trzeba będzie poczekać

Także w tym miesiącu Modus Asset Management informował, że pozyskał 85 mln euro na nowe inwestycje w rozwój zielonej energii w Europie Środkowej. Do 50 proc. środków ma zainwestować w Polsce w ramach Funduszu Infrastruktury Czystej Energii. Pieniądze wykłada Europejski Fundusz Inwestycyjny z grupy Europejskiego Banku Inwestycyjnego oraz fundusze emerytalne z krajów bałtyckich. Do końca 2022 roku, poprzez fundusze celowe, Modus Asset Management przejął projekty o łącznej mocy 113 MW od różnych deweloperów w Polsce.

To tylko przykłady inwestycji z czerwca tego roku.

– Inwestorzy, którzy wybierają bezpieczne aktywa, a takimi są nieruchomości, od jakiegoś czasu zaczęli tworzyć subfundusze, które specjalizują się w aktywach na rynku OZE. Kolejna grupa to inwestorzy strategiczni, którzy mają aktywa odnawialne za granicą i szukają dywersyfikacji geograficznej swojego portfela. Aktywni są także krajowi, lokalni inwestorzy oraz spółki skarbu państwa, które mają wpisane w swoje strategie dywersyfikację źródeł energii. Mniejszą grupę inwestorów tworzą firmy, które chcą mieć dostęp do taniej, zielonej energii i to mogą być przedsiębiorcy przemysłowi, firmy, które posiadają aktywa nieruchomościowe i dostarczają zieloną energię swoim klientom wynajmującym powierzchnie. Jest wśród nich też grupa operatorów logistycznych, którzy budują instalacje PV na dachach budynków – wymienia Rafał Skowroński, szef działu energy & infrastructure firmy doradczej JLL.

Atrakcyjny rynek

– Polska jest postrzegana jako kraj bardzo atrakcyjny do inwestycji w odnawialne źródła energii, co jest związane z dużym zapóźnieniem, jeśli chodzi o zmianę miksu energetycznego. Również nałożyła się na to wojna w Ukrainie, która spowodowała, że odwrót od paliw kopalnych stał się wręcz imperatywem. Z drugiej strony Polska jest postrzegana jako kraj o dużych barierach dla OZE. Część z tych barier dotyczy utrudniających rozwój regulacji, jak zliberalizowana już zasada 10H. Oprócz legislacji mamy do czynienia z niedoinwestowaniem krajowej sieci elektroenergetycznej – mówi portalowi WysokieNapiecie.pl Rafał Skowroński.

JLL jest w kontakcie z grupą 120-150 funduszy, którzy inwestują w projekty na rynku OZE dotyczące różnych technologii: fotowoltaiki, wiatru, magazynów energii oraz wodoru. Większość z nich to są zagraniczne wehikuły, które inwestują pieniądze emerytalne, ale też często family office, czyli pieniądze rodzinne. Polskim rynkiem interesują się inwestorzy z całego świata, w tym z Bliskiego Wschodu, Azji oraz antypodów – wymienia Skowroński.

Potwierdzają to inni doradcy. Rynek odnawialnych źródeł energii jest od dawna celem inwestycji private equity, a Polska stała się jednym z najważniejszych rynków w Europie przyciągającym czołowe fundusze dysponujące znaczącym kapitałem na inwestycje – ocenia kancelaria DLA Piper.

Czytaj także: Firmy chcą zielonej energii. Przybywa dużych umów cPPA

– Zainteresowanie polskim rynkiem OZE jest wysokie. Niestabilność legislacyjna dotycząca 2022 roku spowodowała, że inwestorzy byli ostrożni. Potencjał inwestycyjny jest jednak ogromny, zarówno w energetyce wiatrowej, jak i fotowoltaice. Dane i trendy również pozwalają nam patrzeć w przyszłość z optymizmem. Transformacja energetyczna w naszym kraju jest nieunikniona, a jednym z jej kluczowych elementów będzie zapewne OZE. Dodatkowo, patrząc na bieżącą sytuację w sektorze, likwidacja limitu ceny oraz jej stopniowa stabilizacja, wraz z liberalizacją przepisów dotyczących sieci przesyłowej, powinny przełożyć się w drugiej połowie 2023 i 2024 roku na jeszcze większe zainteresowanie przedsiębiorstw zieloną energią. To z kolei zwiększy naturalnie dochodowość firm z sektora OZE i ich atrakcyjność w oczach inwestorów – mówi Robert Koński, wiceprezes zarządu Figene Capital. Spółka rozwija projekty OZE, obecnie największy to farma wiatrowa Unio Verde Gromadka, o mocy ok 60 MW.

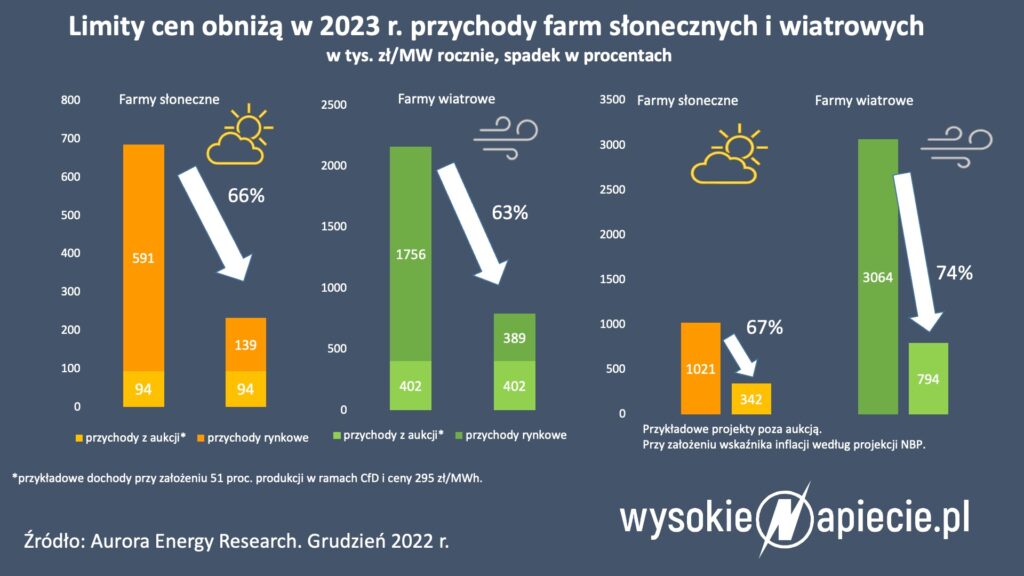

Limity cen namieszały na rynku

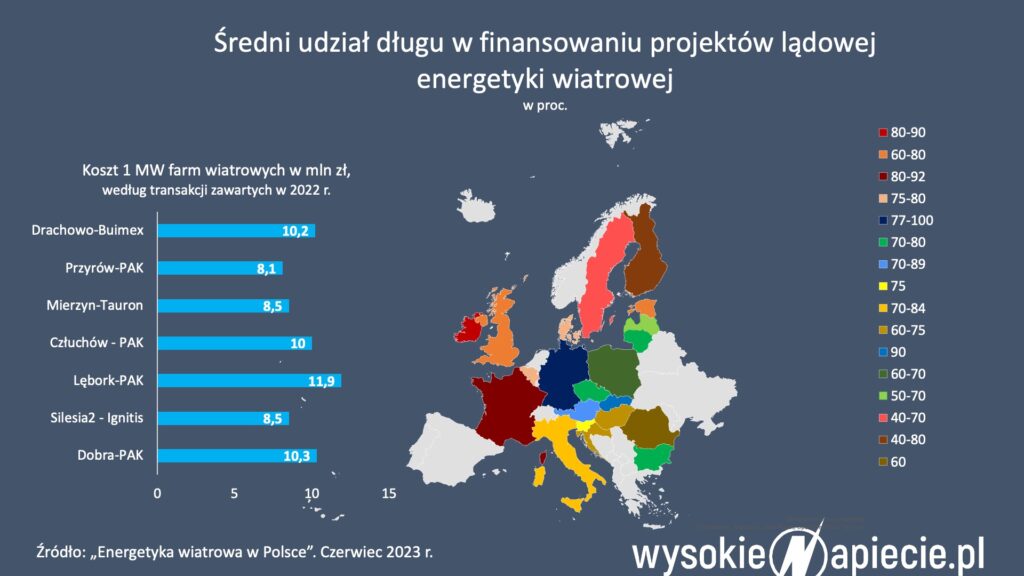

Limity cenowe wprowadzone w zeszłym roku, żeby ograniczyć hurtowe ceny, negatywnie wpływają na rentowność projektów, co powoduje z kolei problemy z finansowaniem. – Przed wprowadzeniem limitów można było finansować długiem projekty na poziomie 70-80 proc., teraz jest to ok. 40-50 proc. Tę różnicę inwestor musi pokryć albo z kapitału własnego, więc robi dwa razy mniejsza inwestycję, ponieważ nie wykorzysta dźwigni bankowej, albo też wykorzysta alternatywne podmioty finansujące, które dają dług podporządkowany, co też odpowiednio kosztuje – mówi Rafał Skowroński.

Jednocześnie dodaje, że po wprowadzeniu limitów zmienił się profil inwestorów, pojawili się inwestorzy mocniejsi kapitałowo, którzy rozwijają projekty, nie tyle po to, by je sprzedać, ale bardziej na własne potrzeby. IPP – independent power producers są w stanie budować na długie lata portfele OZE na polskim rynku. – Chcą mieć własne aktywa OZE i mają większe zasoby kapitałowe oraz mniejsze oczekiwania co do stóp zwrotu. Ceny projektów, przede wszystkie wielkoskalowych farm fotowoltaicznych, spadły w ciągu ostatniego półrocza o około 10-20 proc. – ocenił Rafał Skowroński.

Ryzyko wzrosło

– Dzisiaj jest bardzo dużo projektów na rynku. Deweloperzy rozwijali je na fali wysokich cen, ale wielu już zdaje sobie sprawę, że nie uda im się dopiąć finansowania i poszukują inwestora. Należy mieć świadomość, że deweloper chcący rozwinąć portfel 100-300 MW musi złożyć wysokie zabezpieczenie umów przyłączeniowych, a banki tego nie finansują, głównie finansują to inwestorzy w formie co-development-u – mówi szef działu energy & infrastructure JLL.

W popularnych umowach co-development-u partnerzy dzielą się obowiązkami i kapitałem, więcej obowiązków jest po stronie lokalnego partnera, natomiast ciężar związany z finansowaniem leży po stronie inwestora. Inwestor wchodzi w projekt na wcześniejszym etapie rozwoju, płaci mniej niż za gotowy projekt, ale akceptuje ryzyko, że część projektów się nie uda.

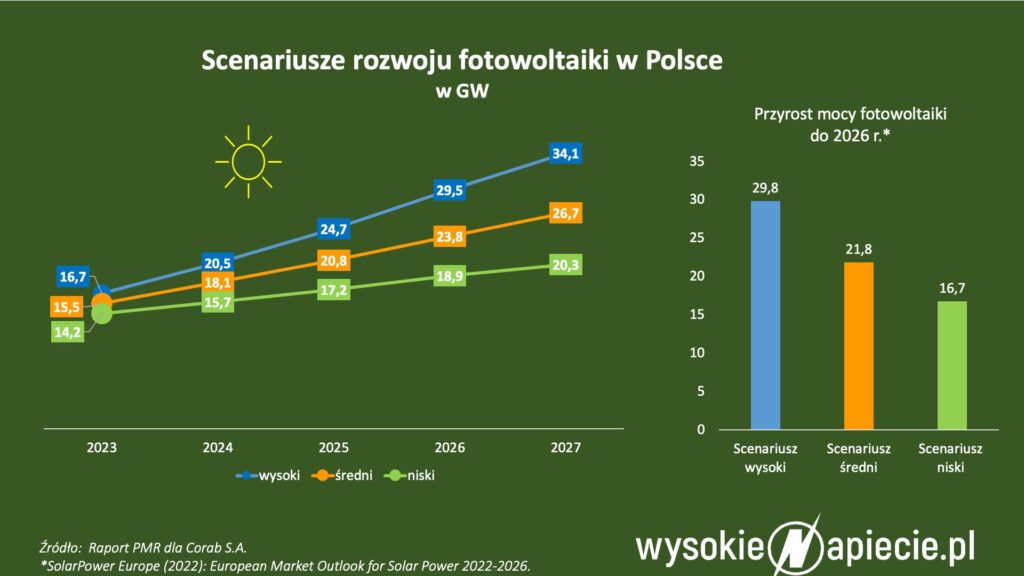

Gdy dostęp do finansowania bankowego jest utrudniony, fundusze są często gotowe zaakceptować wyższe ryzyko i mogą zaproponować bardziej elastyczne warunki finansowania niż banki, co ma duże znaczenie dla firm z innowacyjnych sektorów – przypominają eksperci DLA Piper. – Spodziewamy się, że w perspektywie krótko i średnioterminowej na polskim rynku OZE nastąpi rozwój projektów fotowoltaicznych średniej wielkości i lądowych farm wiatrowych. W dłuższym terminie inwestycje skupią na budowie dużych farm wiatrowych i fotowoltaicznych, magazynów energii i rozwoju nowych technologii. Wyzwaniem dla inwestorów pozostaną dynamiczne zmiany regulacyjne, a także potrzeba rozbudowy i modernizacji infrastruktury sieciowej oraz jej współpracy z odnawialnymi źródłami energii – ocenił Oskar Waluśkiewicz, partner i szef praktyki energetycznej w DLA Piper w Warszawie.

Rafał Skowroński wskazuje na wysoką „śmiertelność” projektów, co oznacza, że projekt nie może zostać zrealizowany, ponieważ nie uzyskuje warunków przyłączenia do sieci elektroenergetycznej. – Nasze doświadczenie pokazuje, że w portfelu projektów statystycznie udaje się zrealizować co piąty – ocenił.

Kolejki chętnych, ale do dobrych projektów

Zapytaliśmy ekspertów, dlaczego tak mało jest aktywnych inwestorów finansowych z Polski. Owszem, banki udzielają kredytów, ale raczej nie dla maluczkich. Najlepszym przykładem jest transakcja ze stycznia tego roku, kiedy konsorcjum mBanku, ING i PKO udzieliło spółce z Grupy Lewandpol 776 mln zł kredytu na projekt farmy wiatrowo-fotowoltaicznej o mocy 200 MW w Kleczewie. Dodatkowo, PFR udzielił na ten projekt pożyczki podporządkowanej 90 mln zł. Z kolei firmy energetyczne chętnie przejmują już gotowe projekty.

– W ramach funduszy emerytalnych i funduszy inwestycyjnych otwartych nie ma możliwości inwestowania w OZE, natomiast TFI mogą zakładać takie fundusze zamknięte, które mogą inwestować w OZE. Tylko tego w Polsce nie robią, albo robią na niewielką skalę. Dlaczego tak jest? Nie ma narzędzi, które by wspierały projekty OZE na etapie deweloperskim. Natomiast już na etapie konstrukcji są przykłady zaangażowania polskiego kapitału. Jeśli jest dobry projekt OZE, po uzyskaniu warunków przyłącza, to kolejka chętnych w „beauty contest” jest duża i polscy inwestorzy muszą konkurować z całym światem – mówi Adam Guz, prezes Raen, spółki która zajmuje się łączeniem deweloperów projektów OZE w Polsce i inwestorów, najczęściej zagranicznych.

Czytaj także: Resort klimatu proponuje spadek obowiązku OZE do 2026 roku

Figene Capital zrealizował projekt w ramach którego mBank sfinansował budowę inwestycji zasilającej zieloną energią LPP, największego polskiego producenta ubrań. W tym przypadku pomogła umowa PPA.

– Dla inwestorów niezmiennie kluczowe jest przyjazne i stabilne otoczenie rynkowe oraz przewidywalna legislacja. To od nich zależy czy i jak dynamicznie rozwijać się będzie firma, na wzrost której przeznaczą swoje budżety. Dlatego wielu inwestorów potraktowało cały rok 2022 jako czas „pauzy” i wstrzymania się od jakichkolwiek decyzji dotyczących inwestowania w Polsce. Przede wszystkim wpływ na to miała niepewność legislacyjna oraz marazm we wprowadzaniu nowych, postulowanych zmian (linia bezpośrednia, cable pooling) – wskazuje wiceprezes Figene Capital.

Kosztowna transformacja

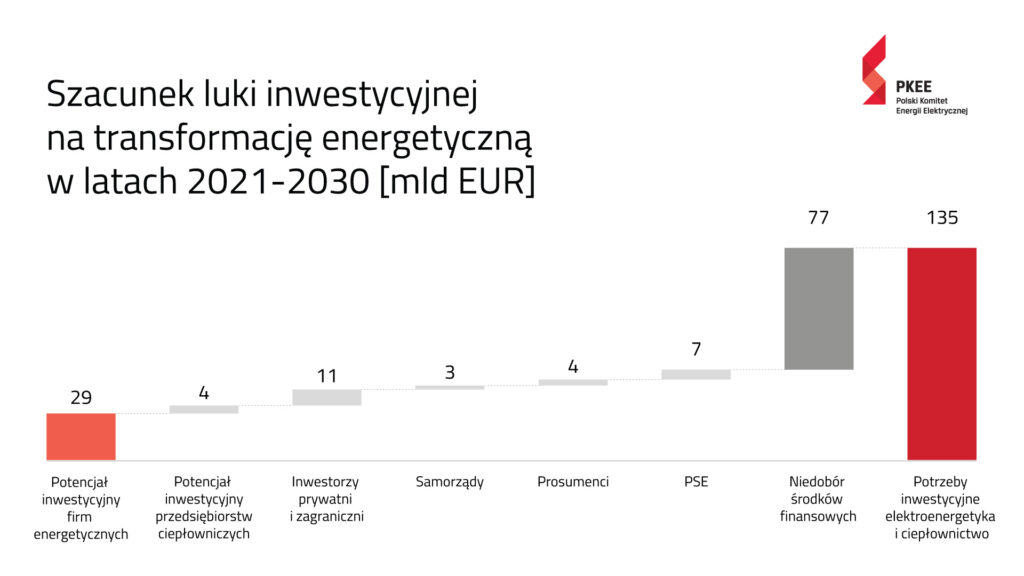

Przypomnijmy, że zgodnie z prawem polskie fundusze emerytalne muszą inwestować wyłącznie w określone rodzaje aktywów, jak obligacje, lub akcje notowane na giełdzie, depozyty. W praktyce uniemożliwia to finansowanie przez nie transformacji energetycznej w naszym kraju. Nabiera to olbrzymiego znaczenia wobec olbrzymich kosztów transformacji i braku kapitału, który mógłby ją sfinansować. Według najnowszego projektu Polityki Energetycznej Państwa do 2040 r. koszty transformacji sięgną 1,2 bln zł, z czego 500 mld pochłoną sieci, a 700 mld źródła energii. Projekt pomija kwestię w jaki sposób te fundusze „zorganizować”.

W opublikowanym niedawno raporcie firmy doradczej E&Y dla Polskiego Komitetu Energii Elektrycznej szacuje się lukę finansową na aż 77 mld euro, a przecież większość najbardziej kapitałochłonnych inwestycji w atom i offshore ma się wydarzyć już po tej dacie. Dziurę tę częściową mogą załatać unijne fundusze, ale to „tylko” ok. 44 mld euro.

Wprawdzie rząd zaplanował utworzenie Funduszu Transformacji Energetycznej, do którego miałaby trafić połowa środków ze sprzedaży uprawnień do emisji CO2 (ok. 25 mld euro do 2030 r.), ale prace nad nim utknęły, jak to elegancko określił resort klimatu, „w drugim etapie konsultacji międzyresortowych”. W praktyce pieniądze te są przejadane, głównie na różnego rodzaju rekompensaty związane z cenami prądu i gazu.