Niskie ceny gazu nie zahamują w 2016 r. wzrostu produkcji i handlu LNG na świecie. Grono odbiorców skroplonego gazu stale się poszerza, co równoważy spadający popyt u najważniejszych tradycyjnych odbiorców. Mimo opóźnień najważniejszych projektów eksportowych w USA i Australii, LNG w najbliższych latach nie będzie brakować.

Niskie ceny gazu nie zahamują w 2016 r. wzrostu produkcji i handlu LNG na świecie. Grono odbiorców skroplonego gazu stale się poszerza, co równoważy spadający popyt u najważniejszych tradycyjnych odbiorców. Mimo opóźnień najważniejszych projektów eksportowych w USA i Australii, LNG w najbliższych latach nie będzie brakować.

Niskie ceny gazu nie zahamują w 2016 r. wzrostu produkcji i handlu LNG na świecie. Grono odbiorców skroplonego gazu stale się poszerza, co równoważy spadający popyt u najważniejszych tradycyjnych odbiorców. Mimo opóźnień najważniejszych projektów eksportowych w USA i Australii, LNG w najbliższych latach nie będzie brakować.

W 2015 r. ceny LNG w różnych miejscach świata dość wyraźnie zbiegały do poziomu ok. 300 dol. za 1000 m sześc. Gaz był najtańszy w transakcjach spot, ale jako, że duża część kontraktów długoterminowych jest w jakiś sposób indeksowana do cen ropy, także tutaj nie było mowy o wzrostach, a nawet utrzymaniu poziomu. I według praktycznie wszystkich prognoz, w 2016 r. ceny pozostaną relatywnie niskie, bo powiększany przez nowych klientów popyt będzie bez trudu równoważony przez stronę podażową. Firma Douglas-Westwood szacuje globalne wydatki na infrastrukturę LNG w latach 2016-2020 na 240 mld dol.

W 2015 r. ceny LNG w różnych miejscach świata dość wyraźnie zbiegały do poziomu ok. 300 dol. za 1000 m sześc. Gaz był najtańszy w transakcjach spot, ale jako, że duża część kontraktów długoterminowych jest w jakiś sposób indeksowana do cen ropy, także tutaj nie było mowy o wzrostach, a nawet utrzymaniu poziomu. I według praktycznie wszystkich prognoz, w 2016 r. ceny pozostaną relatywnie niskie, bo powiększany przez nowych klientów popyt będzie bez trudu równoważony przez stronę podażową. Firma Douglas-Westwood szacuje globalne wydatki na infrastrukturę LNG w latach 2016-2020 na 240 mld dol.

W zeszłym roku spadł import LNG do Chin. Co prawda o symboliczny 1 proc., ale spadek zanotowano po raz pierwszy w historii. Jednak najwięksi azjatyccy konsumenci to Korea Płd. i Japonia. W Korei popyt spadł aż o 11 proc., a w Japonii o 4 proc. Przy czym w przypadku Japonii głównym czynnikiem jest włączenie pierwszych dwóch reaktorów w elektrowniach jądrowych, unieruchomionych po trzęsieniu ziemi w 2011 r. A ponieważ jeszcze wiosną ruszyć mają kolejne trzy, więc dalsze ograniczenie importu LNG przez kraj Kwitnącej Wiśni wydaje się nieuniknione.

Mimo tych spadków, światowa produkcja LNG przekroczyła 250 mln ton, co odpowiada 333 mld m sześc. gazu, a to za sprawą coraz to nowych odbiorców. Jakiś wkład ma wreszcie Polska, która sprowadziła do Świnoujścia pierwszy, na razie techniczny transport LNG, ale od połowy roku ma już odbierać gaz regularnie. Także Litwa odbiera już LNG regularnie, a pojawiają się już informacje, że sprowadzaniem LNG zainteresowany jest litewski przemysł chemiczny, co może podwoić import do poziomu ok. 1 mld m sześc. rocznie.

Wielkości te wydają się jednak marginalne w porównaniu na przykład z przewidywanymi potrzebami Indii. Zużycie gazu w tym kraju w 2015 r. wyniosło ok. 23 mld m sześc., ale w 2021 r. ma przekraczać 110 mld, a to oznacza roczny wzrost o 17 proc., w dużej mierze dzięki dostępności LNG.

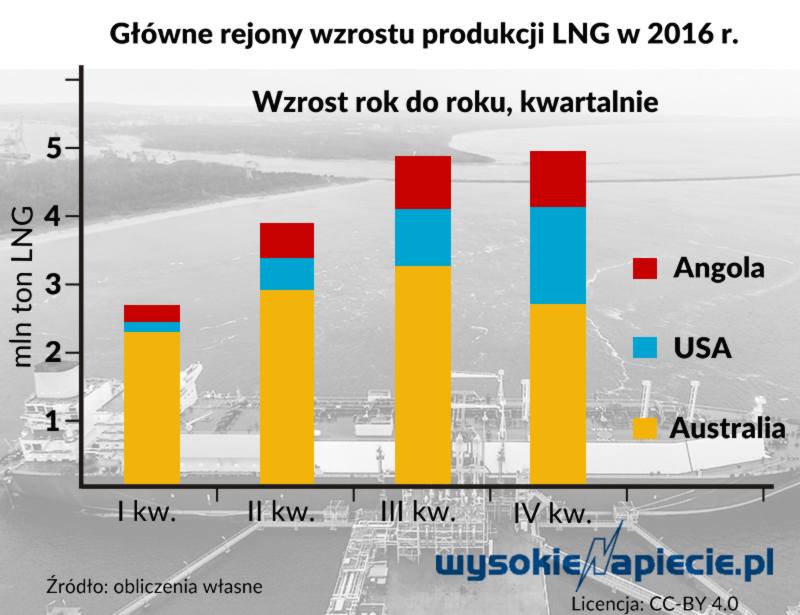

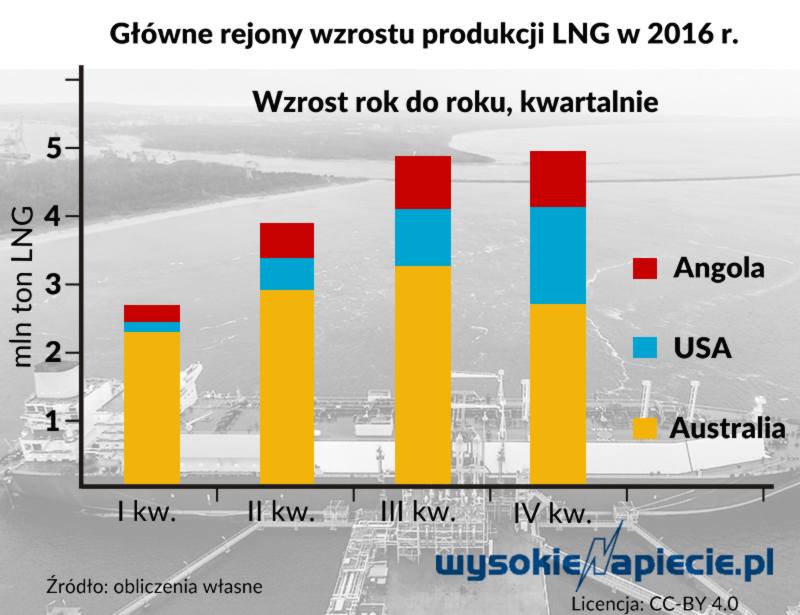

Według szacunków Wood Mackenzie, w 2016 r. na świecie mogą ruszyć nowe terminale eksportowe o zdolnościach produkcji nawet 17 mln ton LNG rocznie. Ze względu na opóźnienia niektórych projektów może to być jednak mniej nawet o 7 mln ton. Z drugiej strony, mimo niskich cen spodziewane jest podjęcie ostatecznych decyzji inwestycyjnych (FID) dla projektów o skumulowanych rocznych zdolnościach rzędu 20 mln ton. To z kolei oznacza, że zjawisko nadprodukcji utrzyma się przez najbliższe lata.

Typowym zjawiskiem dla wielkich projektów są opóźnienia. Z powodu usterek technicznych w terminalu Sabine Pass firma Cheniere do marca opóźniła wysyłkę pierwszego transportu LNG. Początkowo zakładano, że amerykański skroplony gaz z Zatoki Meksykańskiej ruszy w świat jeszcze w 2015 r. Według ostatnich szacunków amerykańskiej Agencji Informacji Energetycznej, Stany Zjednoczone staną się eksporterem gazu netto w połowie 2017 r. Opóźnień nie uniknął też inny gigantyczny projekt – terminal Gorgon na wyspie Barrow u wybrzeży Australii. Jednak koncern Chevron twierdzi, że transporty LNG do Chin ruszą w pierwszej połowie roku. Produkcję ma wznowić także terminal LNG w Angoli.

Pod koniec stycznia do Brukseli trafi nowa notyfikacja pomocy publicznej dla górnictwa. Razem z nią plan finansowy Kompanii Węglowej. Ale sygnały, które płyną z Brukseli powinny chyba lekko zaniepokoić polskich urzędników.

Pod koniec stycznia do Brukseli trafi nowa notyfikacja pomocy publicznej dla górnictwa. Razem z nią plan finansowy Kompanii Węglowej. Ale sygnały, które płyną z Brukseli powinny chyba lekko zaniepokoić polskich urzędników. Resort energii chce przygotować kilka ważnych ustaw oraz zmienić i notyfikować systemy wsparcia elektrowni atomowej, OZE, przemysłu energochłonnego, kogeneracji i efektywności. Planuje także zaktualizowanie i przyjęcie nowej polityki energetycznej. Wypunktowujemy ponad 20 priorytetów, które wyznaczył sobie minister.

Resort energii chce przygotować kilka ważnych ustaw oraz zmienić i notyfikować systemy wsparcia elektrowni atomowej, OZE, przemysłu energochłonnego, kogeneracji i efektywności. Planuje także zaktualizowanie i przyjęcie nowej polityki energetycznej. Wypunktowujemy ponad 20 priorytetów, które wyznaczył sobie minister.