Spis treści

Przedstawiamy tematy, które zainteresowały naszą redakcję w minionym tygodniu w zagranicznych mediach opiniotwórczych.

Czy UE ma szanse konkurować zielonymi technologiami?

– Czy unijni producenci zielonych technologii będą mogli kiedykolwiek konkurować z tanim importem – zastanawia się Energy Monitor.

Portal przypomina, że w 2022 r. Chiny wyprzedziły Niemcy i stały się drugim co do wielkości – po Japonii – eksporterem samochodów na świecie, z czego 1/3 to pojazdy elektryczne. Również w ubiegłym roku USA – dzięki wartej 369 mld dolarów ustawie Inflation Reduction Act (IRA) – stały się jednym z najbardziej atrakcyjnych miejsc do inwestowania czyste technologie.

Unia Europejska mocno odczuła skutki pandemii COVID-19, a następnie kryzysu energetycznego związanego z napaścią Rosji na Ukrainę. W pościgu za Chinami czy USA ma UE pomóc przygotowany przez Komisję Europejską Net-Zero Industry Act. Jego celem jest to, aby do 2030 r. co najmniej 40 proc. unijnego zapotrzebowania na zielone technologie zapewniała własna produkcja.

Opinie rozmówców Energy Monitor nt. szans powodzenia takiego planu są podzielone. Javier Cavada, dyrektor generalny Mitsubishi Power na Europę, Bliski Wschód i Afrykę, stwierdził, że nie wierzy w to, aby UE była w stanie konkurować kosztowo z Chinami czy Koreą Południową w masowej produkcji elektrolizerów czy baterii. Wskazał przy tym analogię do przemysłu odzieżowego, który dla podniesienia swojej konkurencyjności już dawno temu przeniósł swoją produkcję do fabryk w Azji.

Więcej optymizmu zachowuje Matthias Buck, dyrektor niemieckiego think tanku Agora Energiewende, który wśród atutów UE wskazuje wydajność technologiczną, edukację i dostęp do finansowania. Ponadto wydarzenia ostatnich lat zmieniły znacząco optykę w zakresie łańcuchów dostaw – wzrosła rola ich bezpieczeństwa, a to determinuje potrzebę lokalizowania produkcji bliżej rynków zbytu. Nawet jeśli oznacza to wyższe koszty.

Częściowo tę opinię podzielił Benjamin Wong, szef marketingu w chińskiej firmie Longi, która jest jednym z największych na świecie producentów paneli fotowoltaicznych. Zastrzegł jednocześnie, że wyspecjalizowane części łańcucha dostaw – jak produkcja polikrzemu, płytek i wlewek – najpewniej pozostanie w Chinach, ale ogniwa i moduły już mogłyby być produkowane w Europie.

Matthias Buck ocenił też, że UE ma długoterminowo też pewną przewagę strategiczną w ustalaniu standardów regulacyjnych, dotyczących klimatu i czystej produkcji, m.in. takich jak system handlu emisjami (ETS), mechanizm dostosowywania cen na granicach z uwzględnieniem emisji CO2 (CBAM) czy choćby definicji zielonego wodoru.

– Świat zmierza do miejsca, w którym produkty będą w coraz większym stopniu konkurować w zakresie zrównoważonego rozwoju, a europejskie firmy są bardzo dobrze przygotowane, aby to wykorzystać – wskazał dyrektor Agora Energiewende.

Zobacz też: Unijne cło węglowe staje się faktem. Czy CBAM będzie skuteczny?

Motoryzacja może pomóc zdekarbonizować europejską stal

– Europa potrzebuje znaczącego rynku zbytu, aby wesprzeć dekarbonizację sektora stalowego. Taką rolę może spełnić przemysł motoryzacyjny – ocenia Julia Poliscanova, dyrektor w stowarzyszeniu Transport & Environment, w komentarzu opublikowanym przez brukselski portal Euractiv.

Jej zdaniem kosztowne wdrażanie nowych technologii musi iść w parze z realnym zapotrzebowaniem ze strony rynku. Odwołała się przy tym do dwóch głośnych bankructw, które miały miejsce w 2009 r. w USA. Chodzi o start-upy A123 Systems oraz Solindra, które otrzymały setki milionów dolarów dotacji na rozwój odpowiednio baterii litowo-jonowych do samochodów elektrycznych oraz paneli fotowoltaicznych.

Obie firmy upadły, gdy zarówno rynek elektromobilności, jak i energetyki słonecznej były wtedy jeszcze słabo rozwinięte, a także nie były obwarowane rygorystycznymi przepisami co do jakości i pochodzenia produktów. W efekcie na trudnym rynku nie były w stanie konkurować z tanim importem.

Podobnie dotacje nie pomogą w kosztownej dekarbonizacji hutnictwa, jeśli na zieloną stal nie będzie odpowiedniego zapotrzebowania. Sektor musi odchodzić od emisyjnych technologii wielkopiecowych na rzecz wykorzystania zielonego wodoru do produkcji stali pierwotnej, a także inwestować w piece elektryczne do przetopu złomu i instalacje CCS do wychwytu CO2.

Julia Poliscanova uważa, że w realizacji tych wyzwań pomogłoby stworzenie na poziomie UE regulacji, które od 2030 r. nałożą na dobrze rozwinięty w Europie przemysł motoryzacyjny wymogi co do poziomu wykorzystania zielonej stali w nowych samochodach. Rozwiązanie to powinno być odpowiednio sprzężone z możliwościami, które daje CBAM.

– Same dotacje nie przekształcą europejskiego przemysłu stalowego, ale będą drogo kosztować podatników. Rynek motoryzacyjny i inteligentna polityka handlowa są tym, czego Europa potrzebuje, aby zbudować swój zielony przemysł stalowy – podkreśla dyrektor Transport & Environment.

Zobacz także: Hutnictwo wciąż inwestuje w emisyjne wielkie piece

Koncerny paliwowe nie będą liderami OZE

– Wielkie koncerny naftowe i gazowe nie powinny przewodzić przewodzić transformacji energetyki na zieloną – uważa Javier Blas, publicysta Bloomberga.

W ten sposób polemizuje on z raportem, który Międzynarodowa Agencja Energetyczna wydała w przededniu szczytu klimatycznego COP28 w Dubaju. Wezwała w nim największe firmy z branży paliwowej, czyli tzw. Big Oil, do ograniczania inwestycji w paliwa kopalne i zwiększania nakładów na transformację energetyczną. Podobny apel wystosował też John Kerry, pełnomocnik prezydenta USA ds. klimatu.

Blas zaznacza, że to błędne oczekiwania, gdyż jak dotąd sektor paliwowy jest odpowiedzialny za mniej niż 1 proc. globalnych inwestycji w OZE. Do tego większość z nich to projekty czterech firm: Equinor, TotalEnergy, Shell i BP.

O tym, w co inwestować, decydują stopy zwrotu, a te wciąż są większe z ropy i gazu niż z OZE. Kilka lat temu BP i Shell ogłosiły szeroko zakrojone plany inwestycji w energię odnawialną przy ograniczeniu wydatków na węglowodory. Zyski generowane w ramach zielonych strategii były jednak rozczarowujące, więc koncerny ponownie skupiły się na swojej tradycyjnej działalności.

Według publicysty Bloomberga nafciarze i gazownicy powinni koncentrować się na tym, co potrafią najlepiej, czyli na zaspokajaniu zapotrzebowania na paliwa, gdyż przez wiele lat będzie ono jeszcze wysokie. Nieefektywne przekierowanie funduszy na zieloną energetykę mogłoby skutkować niższą podażą paliw, a to przełożyło się na wzrost ich cen.

Jednocześnie koncerny zaliczane do Big Oil powinny zadbać o to, aby ich działalność była jak najmniej emisyjna. Przykłady to wycieki metanu z rurociągów, czy spalanie niezagospodarowanego gazu w pochodniach – szacowane na 140 mld m sześc. rocznie, czyli mogące zaspokoić dwuletnie zapotrzebowanie Niemiec na błękitne paliwo.

Wśród zielonych technologii, w których sektor – ze względu na swoją specyfikę – posiada potencjał do rozwoju, według Blasa znajdują się CCS czy produkcja wodoru. Jednak energetyka wiatrowa czy słoneczna dotychczas rozwijała się bez znaczącego wpływu ze strony firm paliwowych. To pokazuje, że ich zaangażowanie nie jest tam konieczne, gdyż w nowej, zielonej energetyce lepiej radzą sobie podmioty wyspecjalizowane w OZE.

Zobacz też: Rynkiem ropy trzęsą boty

Protekcjonizm utrudni ambitne plany rozwoju energetyki odnawialnej

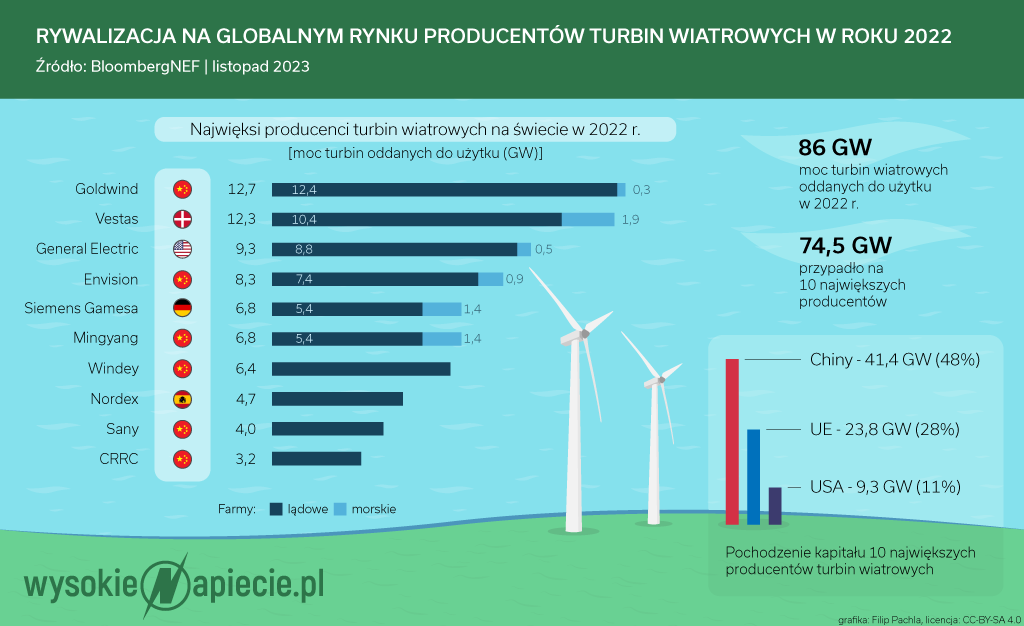

– Zielony protekcjonizm spowolni transformację energetyczną – pisze „The Economist” w kontekście podpisanej podczas COP28 deklaracji. Delegaci ze 118 krajów zobowiązali się w niej do tego, aby ponad trzykrotnie zwiększyć do 2030 r. globalne moce w OZE – do 11000 GW z 3400 GW w roku ubiegłym. To oznacza potrzebę oddawania co roku do użytku 1000 GW nowych mocy.

Cel jest bardzo ambity, a lista trudności do pokonania długa. Znajdują się na niej problemy z łańcuchami dostaw, wzrost kosztów, wysokie stopy procentowe utrudniające pozyskanie finansowania czy przewlekłe procedury administracyjne związane z uzyskiwaniem pozwoleń.

„The Economist” do tej listy dopisuje też zyskujący coraz większe znaczenie czynnik w postaci protekcjonizmu, który podnosi koszty i grozi niedoborami. Dla przykładu wskazuje, że panele fotowoltaiczne w USA są już ponad dwukrotnie droższe niż na innych rynkach z powodu ceł antydumpingowych nałożonych na chińskich producentów.

Od czerwca 2024 r. zostaną nimi objęci też niektórzy dostawcy z krajów Azji Południowo-Wschodniej, których uznano na reeksporterów chińskich produktów. Jednocześnie ustawa IRA zachęca do wykorzystania droższych komponentów amerykańskiej produkcji, mimo że tamtejsi producenci będą mieli trudności z dostarczeniem ich w wystarczającej ilości.

Unia Europejska też chce promować wykorzystanie i rozwój własnej produkcji, a Komisja Europejska sygnalizuje możliwość wszczęcia postępowania antydumpingowego przeciwko chińskim dostawcom technologii wiatrowych. Z kolei Indie zamierzają zaostrzyć przepisy dotyczące local content w projektach fotowoltaicznych.

W opinii „The Economist” zamiast takich działań rządy powinny bardziej skupić się na tym, aby usuwać biurokratyczne przeszkody spowalniające inwestycje. Muszą także stawić czoła faktom, a te są takie, że protekcjonizm uderza w ich cele klimatyczne. Przełoży się to na obniżenie zysków, wyższe ceny energii oraz niespełnione obietnice dotyczące dekarbonizacji.

Zobacz też: Co ma polska wojna o wiatraki do globalnego kryzysu wiatrowego?