Spis treści

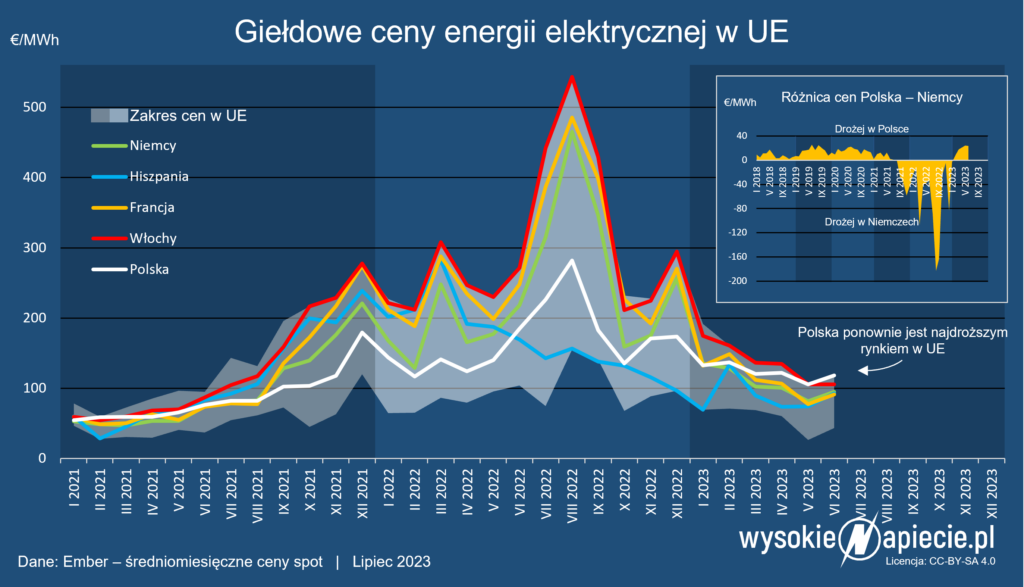

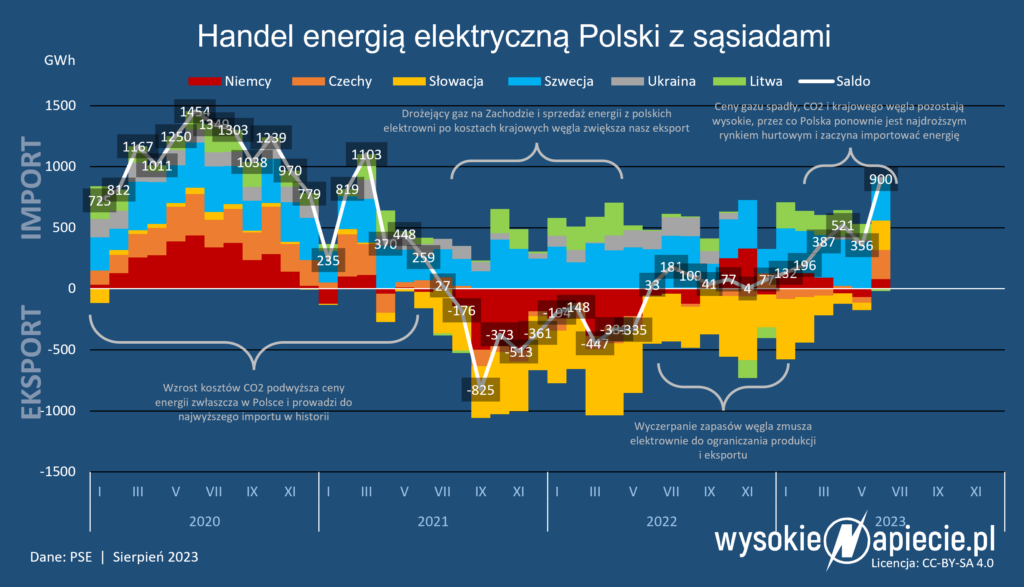

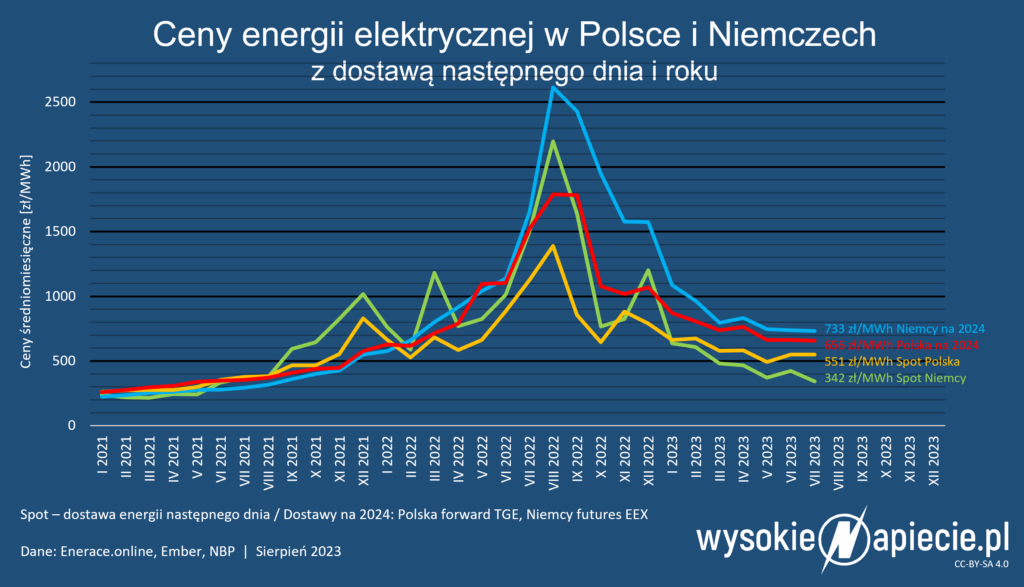

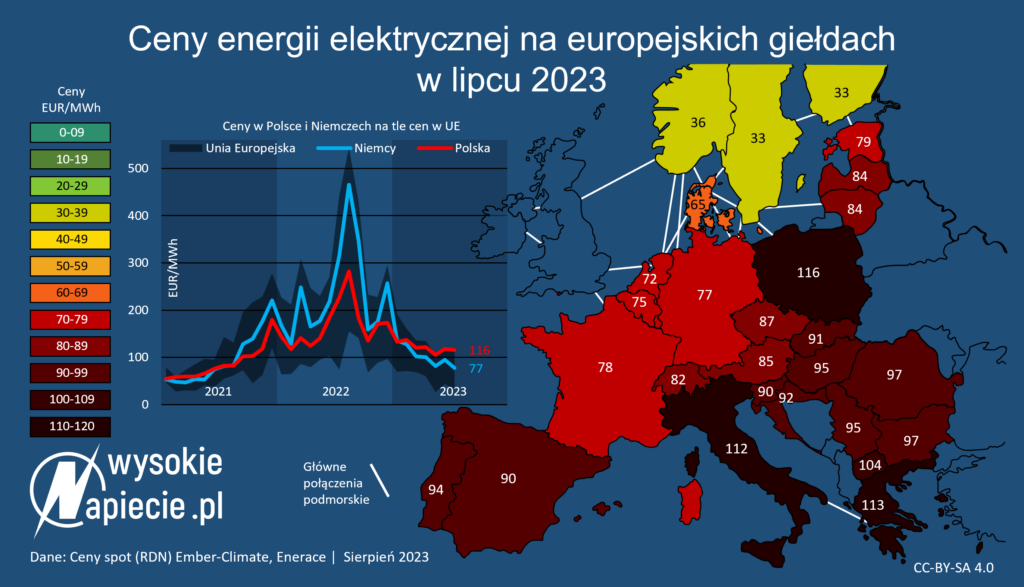

W lipcu 1 MWh (megawatogodzina) energii elektrycznej na rynku spot (z dostawą następnego dnia) kosztowała 342 zł w Niemczech i 551 zł w Polsce. Nigdy w historii różnica tych cen nie była aż tak niekorzystna dla Polski. Był to już kolejny miesiąc z rzędu, w którym energia elektryczna w bieżących dostawach była w Polsce najdroższa w Europie.

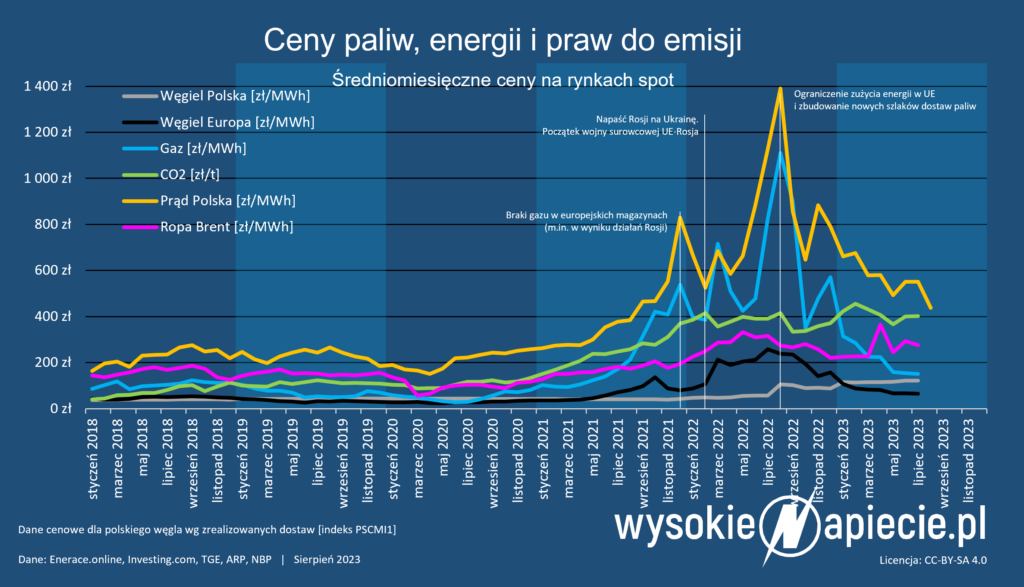

Taniejący gaz

Przyczyn tej sytuacji jest kilka. Po pierwsze, od szczytu kryzysu energetycznego przed rokiem, gaz ziemny na całym świecie, w tym w Polsce, tanieje. W lipcu 2023 roku na rynku spot Towarowej Giełdy Energii w Warszawie kosztował 150 zł/MWh, podczas gdy w szczycie kryzysu, w sierpniu 2023 roku, za błękitne paliwo płacono 1110 zł/MWh. Krajowe ceny gazu są praktycznie przyklejone do wyceny na zachodnioeuropejskich giełdach.

Polski węgiel najdroższy w historii

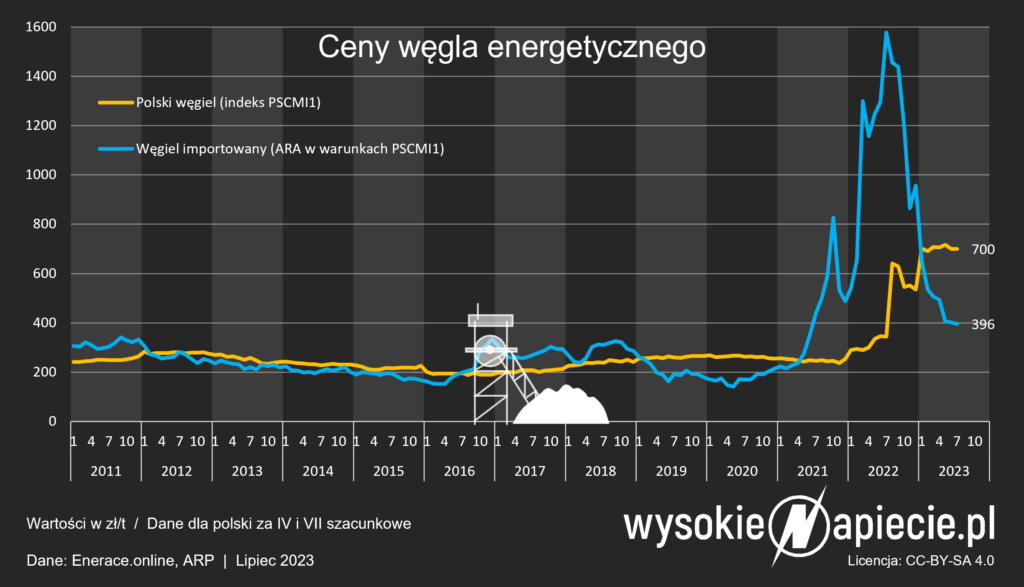

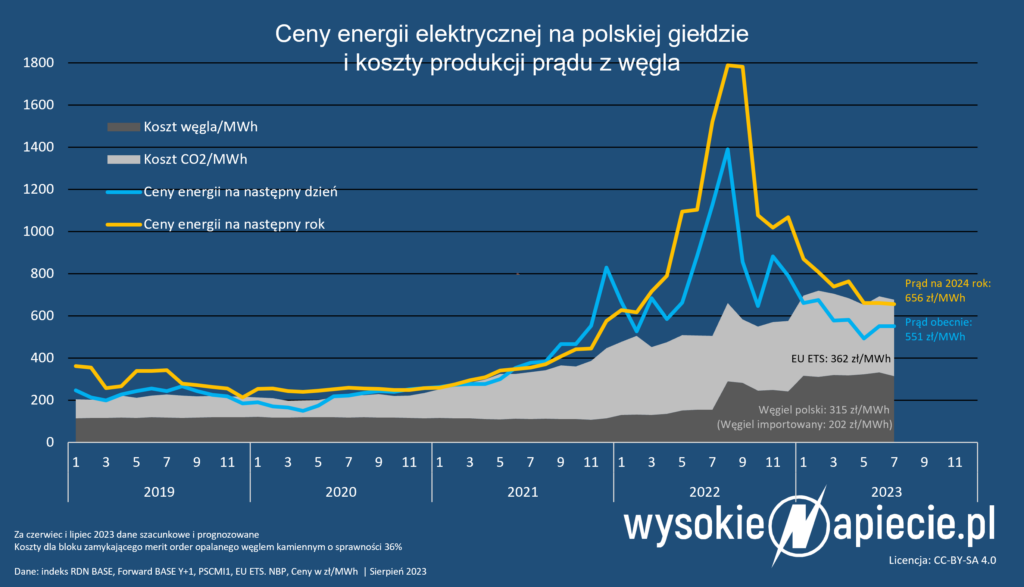

Inaczej jest z węglem kamiennym. Wszędzie, poza Polską, węgiel tanieje. Jego cena w lipcu w portach ARA wyniosła 450 zł/t, a po sprowadzeniu tej stawki do poziomu kaloryczności polskiego węgla (niższej niż w ARA), węgiel w Europie sprzedawało się już po 396 zł/t. W tym czasie indeks polskiego węgla – a więc paliwa wydobywanego w polskich kopalniach i dostarczanego polskim elektrowniom – osiągnął najwyższy poziom w historii – niemal 739 zł/t. Koszt wytworzenia prądu z polskiego węgla jest więc dziś o ok. 150 zł/MWh wyższy niż z węgla importowanego z Afryki czy Ameryki Południowej i przekracza nawet 330 zł/MWh.

W rezultacie taniej dziś produkować energię elektryczną w Polsce z gazu sprowadzanego z Ameryki Północnej lub węgla kamiennego z Ameryki Południowej bądź Afryki – wożonych po 10 000 km − niż z polskiego węgla transportowanego 50 km z kopalni na Śląsku do elektrowni na Śląsku. W związku z tym reszta Europy produkuje energię elektryczną z węgla po niższych kosztach, niż Polska.

CO2 w trendzie bocznym

Po trzecie, ceny uprawnień do emisji CO2 od szczytu półtora roku temu poruszają się w trendzie bocznym i dziś są wyceniane nieznacznie poniżej (po 85 euro/t) szczytów (100 euro/t). Kraje takiej jak nasz, gdzie bilans częściej domykają wysokoemisyjne elektrownie węglowe o niskiej sprawności, mają wyższą cenę. W lipcu sam koszt dwutlenku węgla w koszcie produkcji energii elektrycznej w starszych blokach węglowych przekraczał 360 zł/MWh.

Rynek nie widzi nadpodaży

Po czwarte, Zachód Europy w coraz większym stopniu zalewany jest tanią energią elektryczną ze źródeł odnawialnych. Coraz częściej prowadzi to wręcz do nadpodaży prądu na rynku i spadku cen do wartości ujemnych. W Polsce też obserwujemy to zjawisko (głównie za sprawą 1,2 mln domów wyposażonych w fotowoltaikę), ale w znacznie mniejszym stopniu widać to na giełdzie. W Polsce niemal nie składa się ofert z cenami bliskimi zera i ujemnymi.

W efekcie to operator systemu przesyłowego bierze na siebie koszty ograniczania podaży mocy (np. udostępniając mniej zdolności importowych, korzystając z awaryjnego eksportu energii do sąsiadów lub, w ostateczności, ograniczania generacji z OZE). Ponieważ redukcja mocy odbywa się w znacznym stopniu pozarynkowo, ceny energii na polskiej giełdzie utrzymują się na wyższym poziomie niż u naszych sąsiadów.

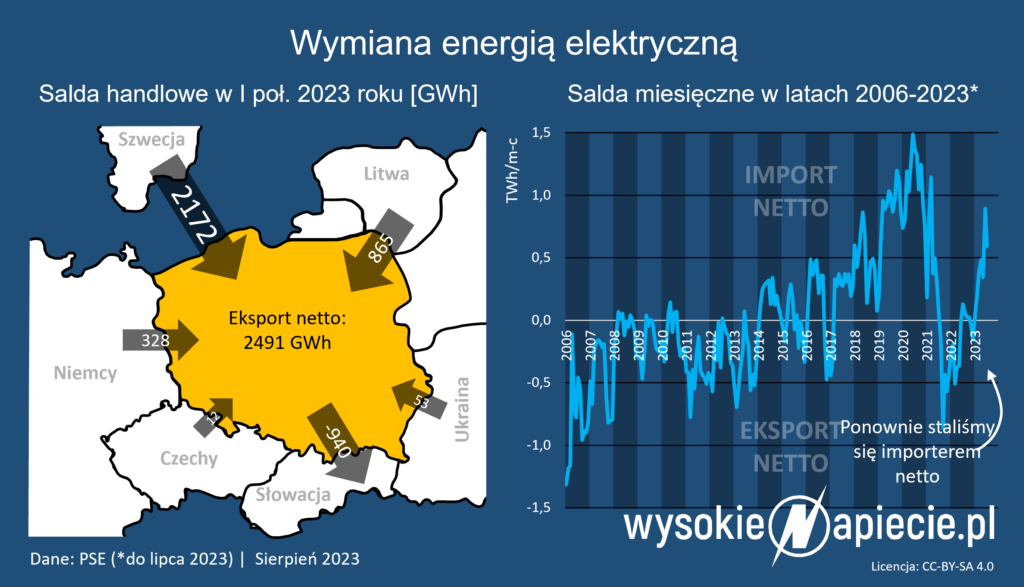

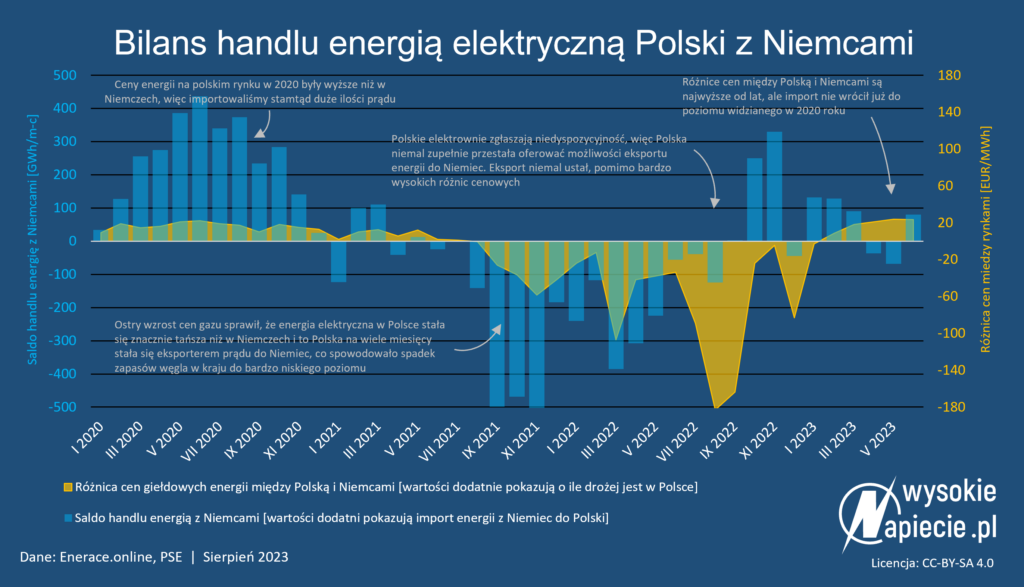

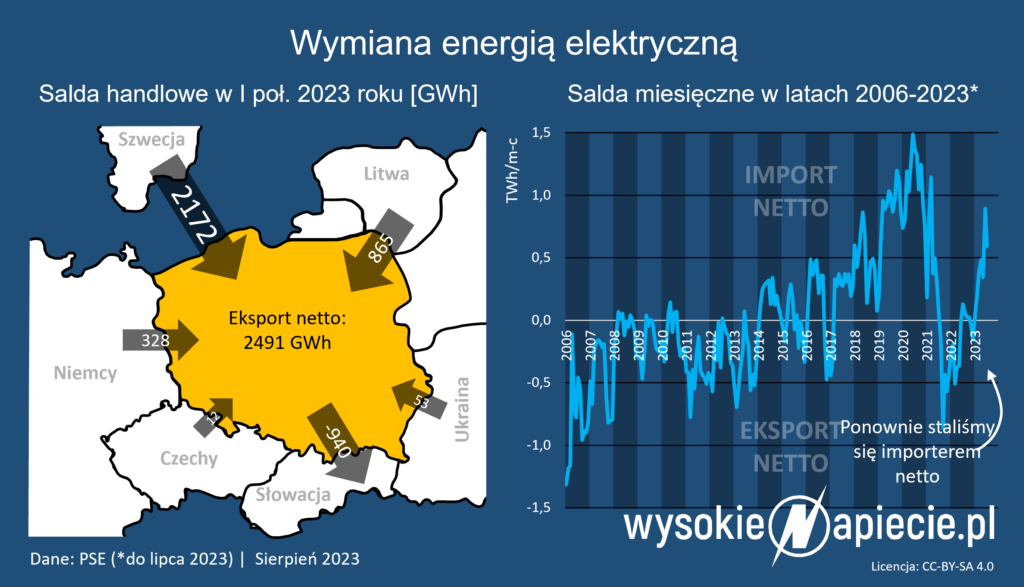

Import rośnie

Pomimo ograniczania importu, eksport energii elektrycznej z Polski niemal zamarł. W związku z tym nasz bilans w handlu energią i tak się pogarsza. Ze względu na mniejszą równoczesność generacji wiatrowej, można się spodziewać, że jesienią i zimą, gdy wiatraki produkują w Europie znacznie więcej energii niż latem, import prądu będzie znacznie większy niż dotychczas.

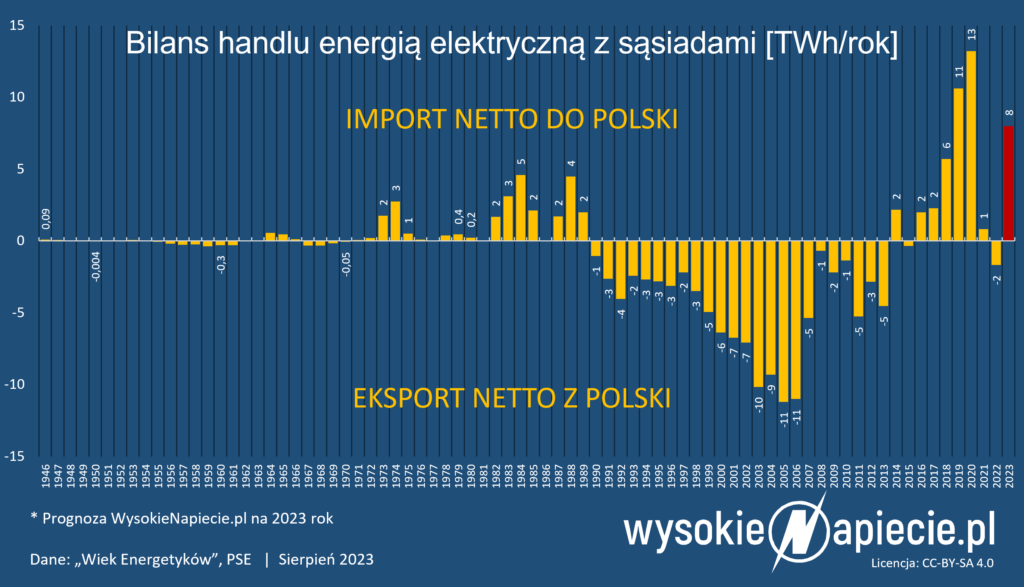

Według szacunków WysokieNapiecie.pl, o ile nie będziemy mieć bardzo mroźnej zimy (czyt. nagłego wyskoku cen gazu), do końca roku sprowadzimy od sąsiadów aż o 8 TWh więcej prądu niż im sprzedamy. Będzie to trzeci najgorszy wynik w handlu energią elektryczną w historii.

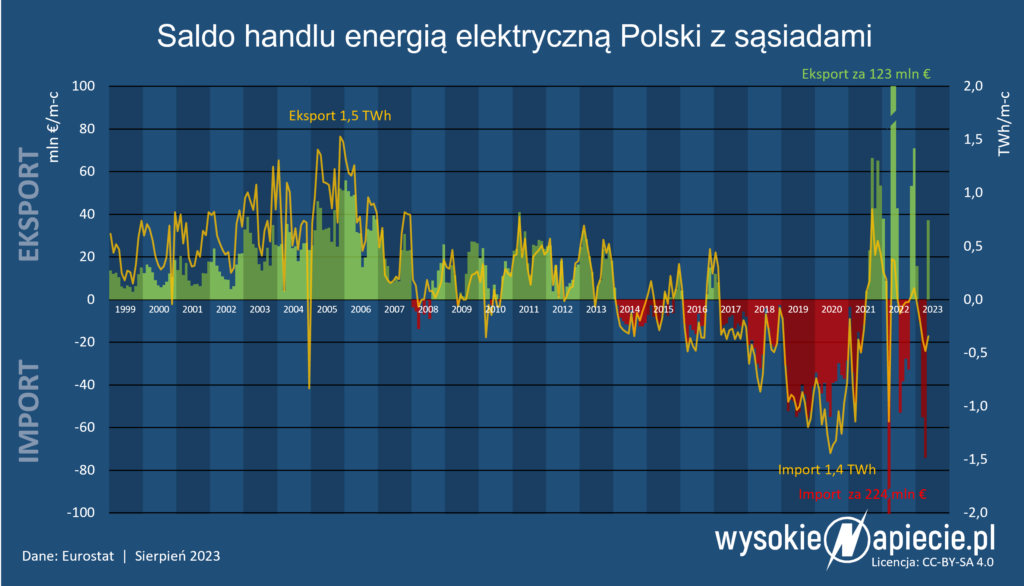

Prąd eksportujemy drożej niż importujemy

Ze względu na aktualne ceny energii elektrycznej, jest bardzo możliwe, że ten rok zamkniemy porównywalnym lub gorszym saldem handlu zagranicznego energią elektryczną, niż najgorszy dotychczas rok 2019 (z Polski, na zakup prądu, odpłynęło wówczas per saldo niemal 527 mln euro).

Może się tak stać pomimo, że średnie ceny po jakich eksportujemy energię elektryczną są wyższe, niż ceny importu. Po prostu wolumen importu znacząco będzie przewyższać wolumen eksportu. W zależności od zimy, ostateczny deficyt w obrotach energią elektryczną Polski może wynieść w 2023 roku od 2 do ponad 3 mld zł.

Ceny energii elektrycznej na 2024

Nieco inaczej sytuacja wygląda w kontraktach na energię 2024 rok. Podobnie jak na rynku spot, obserwujemy tu spadki, ale są one mniejsze. To efekt utrzymującej się wciąż niepewności co do zdolności pełnego pokrycia zapotrzebowania Europy na gaz ziemny. Zdolności importu tego paliwa spoza Rosji są mniejsze niż zużycie gazu sprzed kryzysu. Gdyby zima okazała się surowa i mało wietrzna, moglibyśmy obserwować ponowne dynamiczne wzrosty cen błękitnego paliwa, a w konsekwencji także i wzrosty cen energii elektrycznej.

W efekcie tych obaw, ceny energii elektrycznej w kontraktach na 2024 rok w Niemczech utrzymują się na poziomie przekraczającym 730 zł/MWh, podczas gdy w Polsce prąd na 2024 rok wyceniany jest na 656 zł/MWh (o 77 zł taniej niż w Niemczech). Tyle, że handel tym produktem, po likwidacji obliga giełdowego, niemal zamarł. W lipcu obroty kontraktami bazowymi na 2024 roku wyniosły zaledwie 3 TWh, w stosunku do 6 TWh rok wcześniej i 11 TWh dwa lata temu.

Ceny energii dla dużych firm spadają, ale…

Spadające ceny hurtowe energii elektrycznej znajdują już swoje odzwierciedlenie w kontraktach oferowanych firmom, które nie są objęte rządową tarczą. Warunek jest jednak jeden – odbiorcy muszą wziąć na siebie niemal całe ryzyko, bo firm energetycznych chętnych do oferowania stałej ceny energii na 2024 rok brakuje.

− W tej chwili oferty ze stałą ceną to już produkt dla gospodarstw domowych i małych firm, zużywających do 1 GWh energii elektrycznej rocznie. Oferty dla większych odbiorców bazują głównie na cenach indeksowanych do giełdy lub możliwościach zakupu w transzach, we wskazanych przez klientów momentach. Do tych cen sprzedawcy energii doliczają koszty profilu odbiorcy, korowe certyfikaty, gwarancje pochodzenia (jeżeli klient ich wymaga), akcyzę, koszty kredytowania i swoją marżę − mówi w rozmowie z WysokieNapiecie.pl Mateusz Brandt z Brandt Energy Consulting.

− To pozwala dziś kupować energię taniej. Jeszcze rok temu, w szczycie kryzysu, oferty ze stałą ceną na ten rok opiewały na 3500 zł/MWh (3,50 zł/kWh). Zrobiliśmy wtedy dla naszego klienta przetarg na zakupy transzowe na giełdzie, w którym sprzedawcy rywalizowali jak najniższymi kosztami dodatkowymi obsługi tego kontraktu (akcyzy, kolorowych certyfikatów, kosztu profilu itd.). Najtańsza oferta opiewała na 70 zł/MWh, najdroższa na – bagatela – 700 zł/MWh. Obecne ceny na czwarty kwartał to trochę ponad 500 zł/MWh, więc wraz z kosztami dodatkowymi klient może zmieścić się poniżej 600 zł/MWh, jeżeli dzisiaj zdecydowałby się na zakup takiej transzy. To o ponad 80% taniej niż oferta ze stałą ceną sprzed roku. Jednak trzeba zdawać sobie sprawę z tego, że rynek jest dziś w trendzie spadkowym, więc o takie oszczędności łatwo, ale sytuacja może się odwrócić i ryzyko zmiany cen pozostanie na odbiorcy − dodaje Brandt.

− W najbliższym czasie mamy przede wszystkim dwa ryzyka, które będą wpływać na wyceny energii. Pierwsze to zima – czy będzie łagodna czy mroźna – a drugie to zmiana rozporządzenia systemowego, wraz z którą znikną ograniczenia cenowe na Rynku Bilansującym, do których stosują się dziś wytwórcy energii z węgla i gazu − wylicza nasz rozmówca.

Małe firmy płacą ogromne marże

Tradycyjnie, najwyższe stawki za energię oferowane są najmniejszym firmom, bo nie mają skali, jaką mają duże przedsiębiorstwa, ani ochrony państwa, na jaką mogą liczyć odbiorcy prywatni. Jeżeli mieszczą się w kategorii mikro-, małych i średnich przedsiębiorstw, to do końca roku mogą liczyć na dotowane stawki za energię do poziomu 785 zł/MWh plus akcyza (5 zł/MWh) i VAT oraz opłaty dystrybucyjne. Jednak, jeżeli dziś podpiszą umowę ze stałą ceną np. na dwa lata, a państwowe dotacje się skończą, za prąd przyjdzie im płacić bardzo słono.

− Dzisiejsza sytuacja jest najmniej korzystna dla najmniejszych odbiorców biznesowych. Tam marże sprzedawców potrafią sięgać dziś 200 zł/MWh, podczas gdy do tej pory nie do pomyślenia były w tym segmencie marże powyżej 50 zł/MWh. Drobni odbiorcy biznesowi na pewno powinni przyjrzeć się swoim rachunkom i rozejrzeć za konkurencyjnymi ofertami − przekonuje Mateusz Brandt.

Taryfy na prąd na 2024 rok

Spadające ceny energii teoretycznie będą mieć też swoje odzwierciedlenie w taryfach dla odbiorców domowych. Teoretycznie, bo pamiętajmy, że Prezes Urzędu Regulacji energetyki zatwierdziły taryfy na 2023 rok na energię elektryczną dla gospodarstw domowych na poziomie ponad 1 zł/kWh netto (bez opłat dystrybucyjnych). Jednak w rozliczeniach z odbiorcami domowymi, pierwsze 2000-3000 kWh w roku rozliczane jest po stawce, którą dotujemy z naszych podatków w niemal 60%. Stosujemy bowiem ceny z 2022 roku, w wysokości 41 gr/kWh netto.

Tymczasem od stycznia do końcówki sierpnia, średnia cena kontraktu bazowego na 2024 rok, która jest podstawą wyliczania taryf urzędowych na prąd, wyniosła 725 zł/MWh, czyli 72,5 gr/kWh. Jeżeli zimą będziemy mieć dużo wiatru i wysokie temperatury, możliwe, że ostateczna średnioroczna cena tych kontraktów spadnie do poziomu 60-65 gr/kWh. Nadal będzie to zatem o połowię więcej, niż aktualne „zamrożone” taryfy do wysokości limitu. Wszystko wskazuje jednak na to, że ceny będą już niższe względem stawki stosowanej powyżej rocznego limitu zużycia. Wynosi ona dziś 69,3 gr/kWh (jeszcze bez akcyzy, VAT i opłat dystrybucyjnych).