Spis treści

Zrealizować dużą inwestycję w zaplanowanym terminie i budżecie jest bardzo trudno – niezależnie od tego, czy dotyczy dróg, linii kolejowych lub innej infrastruktury. Jednak im bardziej skomplikowany technologicznie obiekt i dłuższy czas budowy, tym ryzyko wystąpienia niepożądanych wydarzeń jest większe.

Dlatego w ciągu ostatnich kilkunastu lat praktycznie żaden ze znaczących projektów nowych bloków energetycznych nie zakończył się w terminie i budżecie, które pierwotnie przewidywały kontrakty zawarte pomiędzy inwestorami a generalnymi wykonawcami. Sztandarowy przykład to węglowy blok 910 MW w Jaworznie – nękany kolejnymi opóźnieniami w czasie budowy, a potem awariami.

Spór Taurona z Rafako wracał jak bumerang w coraz to nowszych odsłonach. Ostatecznie kres tej historii nastąpił pod koniec kwietnia tego roku poprzez wypełnienie warunków ugody, w ramach której Tauron otrzymał 240 mln zł z gwarancji Rafako. Umowa między spółkami została rozwiązana, a ponadto firmy zrzekły się wszelkich pozostałych wzajemnych roszczeń, wspólnie ogłaszając, że taki finał trwającej od 2014 r. współpracy im odpowiada.

Inny przykład to blok gazowy 450 MW w Stalowej Woli (Tauron/PGNiG), który do użytku oddano w 2022 r. – pięć lat później niż przewidywały pierwotne założenia. O ile w Jaworznie można pokusić się o stwierdzenie, że spór zakończył się remisem ze wskazaniem na Taurona, to w Stalowej Woli historia już nie potoczyła się tak dobrze dla inwestora.

Hiszpański Abener Energia, który nie był w stanie dokończyć inwestycji i został wyrzucony z budowy, po latach ze sporu wyszedł z tarczą, inkasując po arbitrażu 93 mln euro w ramach ugody.

Zobacz więcej: Stalowa wola do przejęć? Nie w PGNiG

Koszty rosną szybciej niż bloki

Na problemy na energetycznych budowach może wpływać wiele czynników – zaczynając od źle skalkulowanych budżetów i harmonogramów, przez błędy na etapie przetargów i wyboru wykonawców, aż po różnego rodzaju trudności już w trakcie realizacji kontraktu. Te ostatnie mogą wynikać choćby z nienależytej realizacji prac czy złej współpracy pomiędzy inwestorem a wykonawcą.

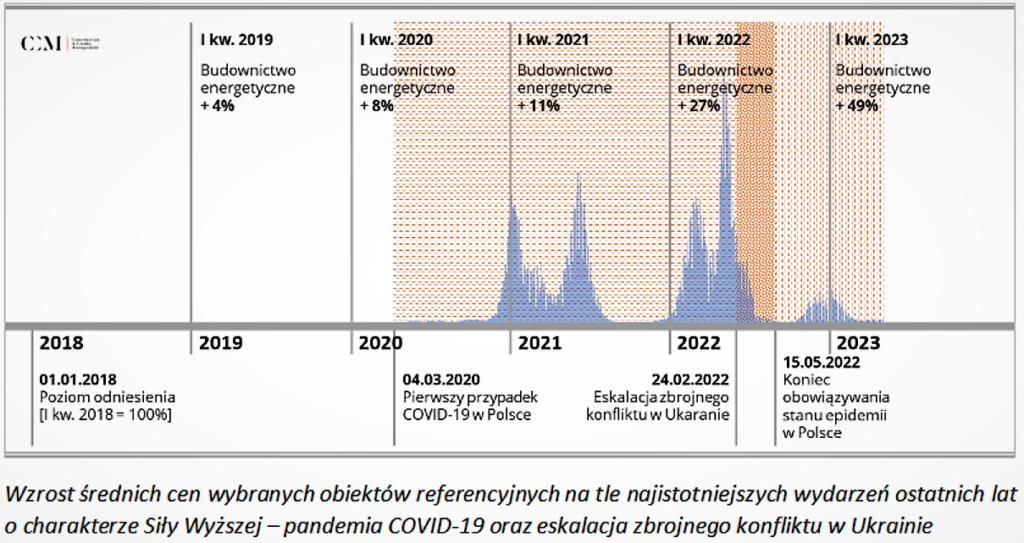

Są też jednak takie sytuacje, których wystąpienie i skutki trudno przewidzieć, a zatem również oszacować potencjalne ryzyko z nimi związane. Takimi w ostatnich latach są pandemia COVID-19 oraz rosyjska agresja na Ukrainę. Ta pierwsza była jednym jednym z katalizatorów inflacji oraz powodem przerwania łańcuchów dostaw. Z kolei wojna pogłębiła te zjawiska oraz dodatkowo spowodowała duży odpływ ukraińskich pracowników.

Połączenie pandemii i wojny uderzyło w wiele branż, ale sektor budowlany należy do wystawionych na największe ryzyko inflacyjne – z uwagi na najczęściej niską rentowność zleceń, a także lukę pracowniczą, którą w ostatnich latach uzupełniali przede wszystkim Ukraińcy.

Michał Lempkowski, partner zarządzający firmy doradczo-inżynieryjnej CCM, a jednocześnie ekspert ds. doradztwa kontraktowego oraz analiz terminowych i kosztowych, w rozmowie z portalem WysokieNapiecie.pl podkreślił, że również budownictwo energetyczne zostało dotknięte tymi wydarzeniami.

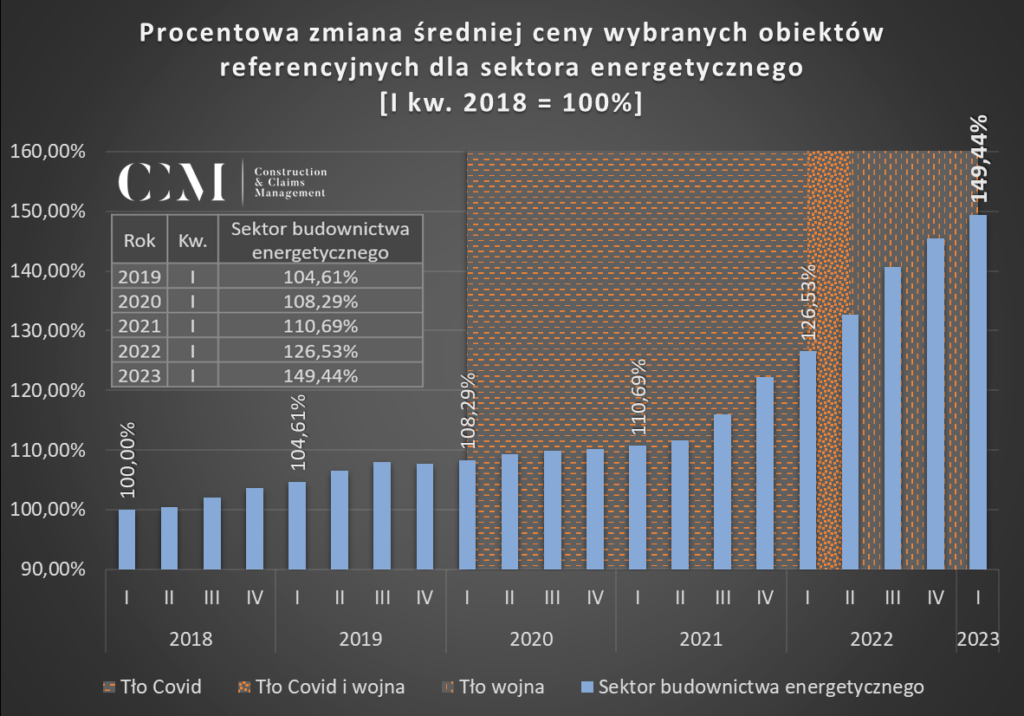

Z danych CCM, obejmujących lata 2018-2022, wynika, że w pierwszej połowie tego okresu ceny budowy obiektów z sektora energetycznego rosły w sposób umiarkowany, na poziomie od ponad 2 do niespełna 5 proc. Natomiast od trzeciego kwartału 2021 r. widać już skokowy wzrost cen, sięgający blisko 16 proc. na początku 2022 r. Z kolei od pierwszego kwartału 2022 r. do pierwszego kwartału 2023 r., czyli już w czasie agresji Rosji na Ukrainę, ceny wzrosły o prawie 23 proc.

– Problem cen projektów z sektora budownictwa energetycznego to głównie ostatnie dwa lata, w których odnotowano łącznie niemal 40-procentowe wzrosty. Na ten okres przypadają również kolejne fale zachorowań na COVID-19 w Polsce w latach 2021-2022 oraz wojna za wschodnią granicą – tłumaczy Michał Lempkowski.

Wśród kosztów w tym czasie najmocniej wzrosła robocizna (+62 proc.), a następnie sprzęt budowlany (+49 proc.) i materiały budowlane (+32 proc.). Lempkowski zastrzegł jednak, że wśród materiałów były też takie grupy produktowe, gdzie wzrost kosztów był znacznie wyższy. Przykład to wyroby z hutnictwa żelaza, gdzie średni wzrost cen wyniósł 144 proc.

Terminy zniknęły z prezentacji

W ostatnich kilku latach wiodącym generalnym wykonawcą największych inwestycji w bloki energetyczne jest Polimex Mostostal – samodzielnie lub w konsorcjach.

Spółka uniknęła upadłości i przechodziła długą restrukturyzację po nieudanej przygodzie z budową autostrad ponad dekadę temu. Po niej skupiła się jednak na energetyce i tam firmie idzie znacznie lepiej. Ponadto od 2017 r. większościowy pakiet akcji Polimeksu, przejęty od Agencji Rozwoju Przemysłu i TF Silesia, posiada państwowa energetyka (PGE, Enea, Energa, PGNiG).

Polimex Mostostal – podobnie jak jego główni klienci – jest notowany na warszawskiej giełdzie, co ułatwia śledzenie losów przedsięwzięć, które przykuwają sporo uwagi w branży energetycznej.

Wcześniej były to m.in. nowe bloki węglowe w Opolu (2×910 MW) i Kozienicach (1075 MW), a aktualnie jednostki gazowe w Dolnej Odrze (2×700 MW), Rybniku (900 MW) i Czechnicy (180 MW). Spółka odpowiada też za ostatnią węglową inwestycję polskiej energetyki czyli Puławy (100 MW).

Zobacz też: Energetyka gazowa nie zamierza się zwijać

Pod koniec kwietnia Polimex opublikował bardzo dobre wyniki roczne z 2022 r.: 131 mln zł zysku netto (+51 proc.) przy prawie 3,8 mld zł przychodów (+64 proc.). Z sektora energetycznego pochodziło prawie 44 proc. przychodów grupy.

Tym razem wprawne oko mogło dostrzec jednak pewien szczegół. Od wielu lat przy okazji publikacji kolejnych wyników finansowych – kwartalnych, półrocznych czy rocznych – spółka przygotowuje prezentację, w której przedstawia swoje osiągnięcia, w tym projekty strategiczne, czyli głównie kontrakty na bloki energetyczne.

Od czasu kwietniowej prezentacji za rok 2022 z opisu strategicznych projektów Polimeksu zniknęły terminy realizacji umów – być może dlatego, że tę listę otwierają Puławy, który pierwotnie miał zostać ukończone do października ubiegłego roku.

Albo aneks, albo pożegnanie

Kolejne ciekawe informacje, ale już łatwiejsze do wypatrzenia, przyniósł sam raport roczny Polimeksu. Dotyczą one oczekiwanego porozumienia z PGE w temacie aktualizacji terminu realizacji i waloryzacji wynagrodzenia kontraktu na blok w Czechnicy.

– Została sporządzona opinia prawna i techniczna ekspertyza zewnętrznych ekspertów mająca na celu uzyskanie wiarygodnej, obiektywnej i profesjonalnej oceny wpływu nadzwyczajnej zmiany stosunków gospodarczych i nieprzewidywalnego wzrostu cen towarów i materiałów będących następstwem kumulacji pandemii oraz wybuchu wojny w Ukrainie na realizację jej strategicznych procesów biznesowych – opisuje Polimex.

Zaznaczył też, że przekazał inwestorowi zestawienie dwunastu pakietów zakupowych, których analiza wykazała wzrost wartości prac na łącznie 125 mln zł netto, a także przygotowuje zestawienie kolejnych pakietów robót.

– Ujęcie pełnych szacowanych kosztów dokończenia kontraktu na bazie dotychczasowych regulacji umownych prowadziłoby do konieczności ujęcia straty w znacznej wartości – stwierdził Polimex, a ponadto podkreślił, że „w przypadku braku zawarcia aneksu waloryzacyjnego do końca września 2023 roku Grupa zrezygnuje z dalszej realizacji zadania i podejmie działania zmierzające do zawieszenia realizacji lub rozwiązania umowy”.

Jak zasadność pandemiczno-wojennych roszczeń Polimeksu ocenia PGE? Biuro prasowe koncernu przekazało nam tylko, że jeśli będzie miało w tym temacie informacje do przekazania, to zrobi to „zgodnie z przepisami, w tym giełdowymi”. Więcej udało się dowiedzieć na temat zaawansowania prac, które wynosi ok. 45 proc.

– Postęp prac budowlano-montażowych na budowie wskazuje, że jest możliwe dotrzymanie terminu umownego, czyli przekazanie bloku gazowo-parowego do eksploatacji w kwietniu 2024 r. – podkreśla PGE.

Jak na razie nie słychać nie słychać o żadnych roszczeniach związanych z budową bloków w Dolnej Odrze, którą Polimex prowadzi wspólnie z General Electric. Tę umowę zawarto na początku 2020 r. – nieco ponad miesiąc przed pierwszym przypadkiem COVID-19 w Polsce. Możliwe, że tam udało się zakontraktować wszystkie najważniejsze dostawy i usługi nim wystrzeliła inflacja. Umowa na Czechnicę została podpisana w czerwcu 2021 r.

PGE pytana o Dolną Odrę poinformowała nas, że zaawansowanie prac przekroczyło 90 proc., a umowna wartość i termin przekazania bloków do użytku w grudniu 2023 r. pozostaje aktualny.

Dla energetycznej grupy Polimex realizuje od jesieni ubiegłego roku jeszcze m.in. mniejszą elektrociepłownię gazową w Bydgoszczy (50 MW, 360 mln zł). Z kolei w styczniu 2023 r. podpisał – w konsorcjum z Siemensem – umowę na Rybnik.

Zobacz więcej: Największy blok gazowy w Polsce za 4,6 mld zł. Przetarg rozstrzygnięty

Puławy w coraz większym poślizgu

W ostatnich dniach częściowo wyjaśniła się natomiast sprawa Puław. Przypomnijmy, że w listopadzie 2021 r. Polimex zawnioskował do Grupy Azoty Puławy o wydłużenie terminu realizacji o 223 dni oraz zwiększenie wartości kontraktu o 36 mln zł – z powodu wpływu pandemii na inwestycję. Natomiast w kwietniu 2022 r. dołożył kolejne 189 mln zł, uzasadniając to zarówno COVID-19, jak i skutkami agresji Rosji na Ukrainę.

Postępu w rozmowach nie było, więc sprawa pod koniec minionego roku trafiła mediacji w Sądzie Polubownym przy Prokuratorii Generalnej RP. Upłynęło prawie pół roku i pewne efekty widać po walnym Puław, które 24 maja przegłosowało zwiększenie budżetu budowy bloku i wydłużenie terminu realizacji.

– Na dzień 24 maja br. strony uzgodniły, że negocjacje zostają zakończone podwyższeniem wynagrodzenia generalnego wykonawcy o 35 mln zł i ustaleniem terminu zakończenia inwestycji do 3 czerwca 2023 r. (przy łącznej wartości dotychczasowych roszczeń Polimeksu Mostostal w wysokości 227 mln zł) – przekazał na początku tego tygodnia portalowi WysokieNapiecie.pl Paweł Wójcik, rzecznik Grupy Azoty Puławy.

Ta informacja nie pozostała w pełni aktualna zbyt długo, gdyż niewiele później puławska spółka w komunikacie giełdowym przekazała, że według Polimeksu termin 3 czerwca nie będzie jednak możliwy do osiągnięcia.

– Niewłaściwa praca turbiny parowej spowodowała konieczność wstrzymania części prac rozruchowych. Obecnie wykonawca oczekuje na przekazanie przez dostawcę turbiny raportu technicznego z zaistniałego zdarzenia. Wstępna ocena wykonawcy przewiduje, że zakończenie inwestycji (przekazanie bloku do eksploatacji) nastąpi do dnia 30 września 2023 r. – poinformowały puławskie Azoty.

Termin przecięcia wstęgi na ostatniej węglowej inwestycji w polskiej energetyce najpewniej wydłuży się więc o rok. Potencjalnie będzie to końcówka kampanii wyborczej do parlamentu. Pytanie tylko, czy rząd będzie się chciał chwalić węglowym blokiem – do tego opóźnionym o rok.

Pomijając sam termin inwestycji, to zatwierdzone przez walne Puław 35 mln zł stanowi tylko niewielką część roszczeń zgłaszanych przez Polimex. Czy budowlaną grupę takie ustalenia satysfakcjonują trudno ocenić, bo pytana przez nas nie chciała komentować tego tematu.

Z drugiej strony nie wiadomo, czy w ogóle byłaby szansa, aby w pojednawczy sposób coś więcej Polimex mógł uzyskać. Zwłaszcza, że w pierwszym kwartale 2023 r. cała Grupa Azoty po raz pierwszy w historii zanotowała stratę w pierwszym kwartale roku, który dla firm nawozowych jest zazwyczaj najlepszy w roku. Do tego nie byle jaką stratę, bo na poziomie grubo powyżej pół miliarda złotych. „Puls Biznesu” podał nawet, że w rządzie są rozważanie koncepcje, aby kulejące finansowo Azoty przejął Orlen.

Co ciekawe, tego samego dnia, w którym walne Puław przegłosowało ustalenia dotyczące kontraktu Polimeksu, do Grupy Azoty z pandemiczno-wojennym wnioskiem o podwyższenie wynagrodzenia o 24 mln euro zgłosił się Hyundai Engineering.

Koreańska spółka jest generalnym wykonawcą zmierzającego ku końcowi projektu Polimery Police – sztandarowej inwestycji chemicznego koncernu w kompleks do produkcji propylenu i polipropylenu. Poprzedni aneks Azotów z Hyundai Engineering, ze stycznia 2022 r., opiewał na 72 mln euro i wydłużył termin realizacji o pół roku.

Roszczenia i opóźnienia są wszędzie

Polimex Mostostal realizuje duże inwestycje, przez co znajduje się eksponowanym miejscu, ale wzrost kosztów dotyczy także mniejszych przedsięwzięć. Choćby w ostatnim czasie Erbud poinformował o zawarciu z Tauronem aneksu do kontraktu na budowę kotłowni szczytowo-rezerwowej w Bielsku-Białej, który zwiększa wynagrodzenie umowne o ponad 8 mln zł – do przeszło 60 mln zł.

– Aneks dotyczy waloryzacji kosztów bezpośrednich i pośrednich realizacji umowy i związany jest z wystąpieniem niemożliwych do przewidzenia okoliczności jakie zaistniały w trakcie realizowania umowy – wyjaśnił Erbud.

Roszczeń i sporów pomiędzy wykonawcami oraz inwestorami nie brakuje też w sektorach przesyłu i dystrybucji energii elektrycznej. Pisaliśmy o tym w maju przy okazji zapowiedzi gigantycznych nakładów na sieci w projekcie aktualizacji Polityki Energetycznej Państwa.

Zobacz więcej: 500 mld zł na sieci do 2040 roku. Realny plan czy fantastyka?

Odnosząc się do tematu waloryzacji Michał Lempkowski wskazuje na wyniki raportu „Wybuch wojny w Ukrainie a wzrost kosztów realizacji inwestycji budowlanych w Polsce„, opublikowanego w marcu przez CCM oraz kancelarię DLA Piper. Jego wydanie zostało poprzedzone badaniem rynku, które objęło m.in. wszystkie firmy zrzeszone w Polskim Związku Pracodawców Budownictwa.

W raporcie wskazano, że w ciągu roku od ataku Rosji na Ukrainę tylko w 25 proc. przypadków udało się osiągnąć porozumienie z zamawiającymi ws. waloryzacji. Natomiast prawie połowa biorących udział w badaniu firm nadal prowadziło w tej sprawie negocjacje. Rozmowy między wykonawcami a inwestorami nie należą zatem do najłatwiejszych, ale – jak podkreślił Lempkowski – nie zawsze winna jest tylko postawa zamawiających.

– Z naszych doświadczeń wynika, że wykonawcy z sektora energetycznego formułując swoje wnioski waloryzacyjne bardzo często domagają się pokrycia 100 proc. wzrostów cen bez uwzględnienia jakichkolwiek, własnych ryzyk w tym zakresie. Tylko nieliczni przyznają, że takie ryzyka należy również zakładać po ich stronie, przy czym zazwyczaj wskazywany jest poziom ok. 1-2 proc. wzrostu cen. W przypadku długoterminowych kontraktów to zwyczajnie nie ma prawa się bronić – wyjaśnił ekspert.

Innym z czynników, który utrudnia dojście do porozumienia, jest odmienne stanowisko stron w kwestii adekwatnego dla budownictwa energetycznego wskaźnika, który oddawałby rzeczywiste wzrosty cen dla tego sektora rynku. Przykładowo struktura cenowa typowego obiektu kubaturowego będzie zupełnie inna niż np. bloku energetycznego, gdzie istotną składową oprócz samej konstrukcji jest również część instalacyjno-technologiczna.

Dlatego zastosowanie ogólnych wskaźników zmiany cen, np. dla robót budowlano-montażowych i obiektów budowlanych według danych GUS, nie zawsze będzie właściwe w przypadku skomplikowanych technologicznie obiektów. W opinii Lempkowskiego pomocne byłoby wypracowanie jednego standardu, w tym ustalenie energetycznego koszyka cenowego – analogicznie do stosowanego przez GDDKiA koszyka drogowego, czy kolejowego w przypadku PKP PLK.

Zgoda jest tańsza od sporu

Jeśli porozumienie ws. waloryzacji uda się wypracować, to obu stronom może to wyjść na dobre. Według przytoczonego wcześniej raportu, takie porozumienie pozwala ograniczyć ryzyko dalszej eskalacji sporu, bo tylko niewielka część firm (14 proc.) rozważa sądowe dochodzenie pokrycia kosztów ponad uzyskaną waloryzację.

– Wielu zamawiających już w 2022 r. otwarcie prezentowało pozytywne nastawienie do polubownych rozmów mając świadomość, że brak porozumienia może skutkować porzucaniem kontraktów lub wszczynaniem sporów sądowych. To z kolei oznacza ryzyko poniesienia jeszcze większych kosztów w przyszłości – podsumował Michał Lempkowski.

Jednak nie wszystkie aktualne spory w budownictwie energetycznym dotyczą samej waloryzacji. Właśnie minął rok od wystawienia przez PGE noty obciążeniowej na 562 mln zł generalnemu wykonawcy bloku węglowego 496 MW w Turowie – konsorcjum spółek Mitsubishi Power, Tecnicas Reunidas oraz Budimex. Jako powód wskazano niedotrzymanie dyspozycyjności bloku w pierwszym roku eksploatacji.

Konsorcjum odrzuciło notę i odmówiło PGE zapłaty. Budimex uznał ją na tyle bezzasadną, że ogłosił nawet brak potrzeby ujęcia noty w swoich księgach finansowych. Zrobiło to natomiast PGE, które nie chce mediować z generalnym wykonawcą bloku dopóki ten nie doprowadzi go do „stanu zgodnego z zapisami kontraktu i jego bezawaryjnej pracy”. Strony sporu obstają więc przy swoich stanowiskach, ale jednocześnie współpracują w ramach innych zobowiązań, związanych z trwającym okresem gwarancji.

Zatem być może akurat ten spór doczeka się włączenia na listę spraw, którymi będzie musiała się zająć Narodowa Agencja Bezpieczeństwa Energetycznego, mająca wchłonąć węglowe aktywa wytwórcze państwowych grup energetycznych. Jednak oczekiwanie na jej rychłe powstanie powoli zaczyna być już liczone nie w kwartałach tylko w latach, o czym pisaliśmy w ubiegłym tygodniu w artykule pt. Stare elektrownie tracą czas, bo spółki czekają na NABE.