Spis treści

Prywatyzacja PKP Energetyka budzi kontrowersje godne dużo większych od niej firm energetycznych. Pytanie tylko, czy państwowy właściciel jest w stanie zagwarantować dziś jakość zarządzania wyższą niż prywatny.

Rozpoczęta wiosną prywatyzacja PKP Energetyka przebiegała bez większych kontrowersji aż do ubiegłego tygodnia. Głośno zrobiło się, gdy 6 lipca wyłączność negocjacyjną przyznano CVC – luksemburskiemu funduszowi private equity.

Rozpoczęta wiosną prywatyzacja PKP Energetyka przebiegała bez większych kontrowersji aż do ubiegłego tygodnia. Głośno zrobiło się, gdy 6 lipca wyłączność negocjacyjną przyznano CVC – luksemburskiemu funduszowi private equity.

Właściciel PKP Energetyka, czyli grupa PKP, potrzebuje pieniędzy na spłatę historycznego zadłużenia. W strategii przewoźnika na lata 2012-2015 szacowano, że wpływy ze sprzedaży wszystkich akcji PKP Energetyka wyniosą 800 mln zł. Nieoficjalnie wiadomo, że CVC zaoferował około 1,5 mld zł, a druga w kolejce chętnych Energa – 1,3 mld zł.

PKP Energetyka nie publikuje zbyt obficie swoich danych finansowych, ale można szacować, że oferta CVC to około 10-krotność EBITDA (zysk operacyjny plus amortyzacja). To dużo powyżej stawek, które w ostatnich latach obserwowaliśmy transakcjach w polskiej energetyce.

Ale to nie cena jest tym razem przedmiotem dyskusji. Pojawiają się obawy o bezpieczeństwo. Kwestią czasu było, kiedy głos w tej sprawie zabierze PiS. I faktycznie, w piątek posłowie tej partii zaczęli domagać się wstrzymania prywatyzacji argumentując, że PKP Energetyka jest właścicielem m.in. linii energetycznych, zarówno tych wysokiego napięcia, jak i niskiego, niezbędnego do zasilania np. stacji. PiS argumentuje, że jeśli w przyszłości CVC sprzeda spółkę „w niesprzyjające ręce”, to Polska może mieć kłopot.

Uzasadnione obawy, czy straszenie Babą Jagą

O prywatyzacji PKP z lekkim sceptycyzmem wypowiada się też Adrian Furgalski, wiceszef Zespołu Doradców Gospodarczych TOR. Transakcję z udziałem funduszu private equity ocenia jako eksperyment.

– Przykładowo, w Europie nie spotkałem się dotychczas z takim rozwiązaniem i dopiero przyszłość pokaże, czy Polska da pozytywny przykład, czy będzie wskazywana jako precedens, którego należy się wystrzegać. Ze względu na gąszcz powiązań między zarządcą infrastruktury kolejowej a energetyką kolejową, co ma przecież bezpośredni wpływ na działalność przewozową, byłem zwolennikiem rozwiązania, które planowano jeszcze za czasów rządu Marka Belki, aby PKP PLK objęły 51% akcji PKP Energetyka, a 49% trafiło na giełdę – wyjaśnia.

O komentarz do różnych obaw pojawiających się przy okazji tej prywatyzacji poprosiliśmy Przemysława Obłoja, dyrektora CVC.

– Są to bezzasadne wątpliwości, żeby nie powiedzieć – straszenie Babą Jagą. Rynek telekomunikacyjny w Polsce w ogromnej większości należy do kapitału zagranicznego i nie słychać o problemach z jakością ani bezpieczeństwem usług. Dystrybutorem energii w Warszawie też jest podmiot zagraniczny i jakość usług nie budzi zastrzeżeń, wręcz odwrotnie, awaryjność sieci jest niższa niż w innych częściach kraju (znacząco ułatwia to specyfika terenu – red.). Jako państwo nie wrócimy już do standardów sprzed 25 lat, czyli do gospodarki centralnie planowanej i sterowanej przez państwo, ale czy faktycznie ktokolwiek dzisiaj by tego chciał? – pyta Obłój.

Przypomina, że PKP ma 3% udziału w rynku dystrybucji energii, więc nie odgrywa kluczowego znaczenia dla bezpieczeństwa dostaw w skali kraju. – Ale nawet pomijając to wszystko, jedynym celem, z którym CVC stanęło do procesu, jest jak najefektywniejsze zarządzanie majątkiem firmy aby powiększyć jej wartość w dłuższej perspektywie – wyjaśnia.

Horyzont inwestycyjny funduszu to około 10-12 lat, ale restrukturyzacja PKP Energetyka – jeśli dojdzie do przejęcia przez CVC – potrwa tylko połowę tego czasu. Fundusz zadeklaruje, że realne jest zarówno doproszenie do inwestycji stabilnego inwestora krajowego, jak i wprowadzenie PKP Energetyka na giełdę. Ale skoro widzi w PKPE duży potencjał rozwoju, to po co miałaby się w krótkim terminie pozbywać udziałów?

– Powiedzmy, że nie przeszkadzałoby nam, gdyby znalazł się partner instytucjonalny o długim horyzoncie inwestowania, który objąłby do kilkunastu procent akcji, zagwarantował długofalową obecność i, w przypadku faktycznego wejścia spółki na giełdę gdy będzie na to gotowa, wyeliminował obawy, że kiedy CVC będzie musiał wyjść z inwestycji PKP Energetyka pozostanie bez wiodącego akcjonariusza,. Właściwy skład akcjonariatu działa uspokajająco na niektórych uczestników rynku – podsumowuje przedstawiciel CVC.

Nieoficjalnie mówi się, że tym długofalowym inwestorem mogłyby być PIR, PZU, czy Europejski Bank Odbudowy i Rozwoju.

Pytanie co dalej ze spółką

Fundusze private equity realizują zyski w długim okresie, ale oczekują relatywnie wysokich stóp zwrotu. Jakie są oczekiwania w tym przypadku, CVC nie ujawnia.

Jak wyjaśnia Adrian Furgalski, kolej jest dziś w defensywie, więc znacznego wzrostu przychodów na sprzedaży prądu dla przewoźników w krótkiej perspektywie nie ma co oczekiwać. – Zresztą, energia trakcyjna stanowi dzisiaj w PKP Energetyka jedynie 25% wolumenu sprzedaży, więc wyższe przychody tutaj mogą być związane głównie ze wzrostem kosztów po stronie spółek kolejowych. Szansą PKP Energetyka, coraz skuteczniej wykorzystywaną, jest wchodzenie na rynki poza kolejowe oraz pieniądze na modernizację linii kolejowych w nowej perspektywie finansowej UE – wyjaśnia ekspert ZDG TOR.

Jak odpowiada Przemysław Obłój, CVC podstawę wzrostu wartości PKP Energetyka widzi w rozwoju biznesu dystrybucyjnego oraz usług elektroenergetycznych, w tym obsłudze sieci trakcyjnej PLK, jej rozbudowie i modernizacji

– Główny cel to poprawa sieci dystrybucyjnej oraz usług. To wymaga dużych nakładów i ten program inwestycyjny jest centrum naszych pomysłów. W nowej perspektywie finansowej UE na polską kolej przewidziane są duże pieniądze i trzeba je wykorzystać. Biznes usługowy PKP Energetyka przedstawia dziś bardzo ciekawą wartość, ale też trzeba go na nowo ułożyć – wyjaśnia Obłój.

Co ciekawe, „trzecia noga”, na której opiera się dziś rozwój PKP Energetyka, czyli sprzedaż energii do klientów biznesowych, nie należy do głównych pomysłów CVC na rozwój spółki.

– Nie wystarczy szybko zwiększać wolumen sprzedaży, zwłaszcza jeśli nie zna się profilu zużycia nowych klientów. Trzeba też dbać o marże. Nie da się tego zrobić bez odpowiedniego zarządzania ryzykiem, bez dynamicznej wyceny portfela. W tej dziedzinie nie tylko PKP Energetyka, ale i inne polskie spółki obrotu mają dużo do zrobienia. W ostatnich latach mocno zarabiały dzięki rozszerzającemu się spreadowi między rynkiem hurtowym a detalicznym. Trzymały po prostu długą pozycję, ale teraz rynek się odwraca i obnaża słabości w zarządzaniu. Nie mówię, że rynek obrotu energią nie ma potencjału, ale trzeba się liczyć ze spadkiem zysków i mieć bardziej wyrafinowane systemy zarządzania – zaznaczył Obłój.

Kwestia doświadczenia

Pierwszym inwestorem, który zdążył przejąć polskie spółki energetyczne, zrestrukturyzować je i z zyskiem się wycofać, był Vattenfall. Szwedzi kupili w styczniu 2000 r. 55% akcji Elektrocieplowni Warszawskichi (później Vattenfall Heat Poland). W grudniu tego samego roku Vattenfall podpisał umowę kupna pakietu 25% udziałów w Górnośląskim Zakładzie Energetycznym. Później dokupował akcji obu spółek i ich prywatyzacja zakończyła się w 2009 r. nabyciem resztówek VHP i GZE za łącznie 1,3 mld zł.

Ale już od 2010 roku wiatr zmian w europejskiej energetyce powiał w zupełnie innym kierunku i Vattenfall zaczął wycofywać się m.in. z Polski. Po kilkumiesięcznych negocjacjach GZE odkupił państwowy Tauron, a warszawskie elektrociepłownie – również państwowy PGNiG. Łącznie wydały na przejęcie 7,5 mld zł. Sam Tauron zapłacił 4,6 mld zł.

Z jakim zyskiem z tej inwestycji wyszli Szwedzi? Jeśli uwzględnimy z jednej strony koszty akwizycji, a z drugiej wycofaną z przejmowanych spółek gotówkę, to Vattenfall mógł osiągnąć na przestrzeni 11 lat nawet dwu-trzykrotną stopę zwrotu. Ale w tym czasie mocno też odmienił oblicze GZE i VHP, tak, że PGNiG i Tauron przejęły już spółki zupełnie inne, mocno zrestrukturyzowane i bardziej zyskowne.

– Wynik operacyjny Vattenfall Heat Poland wzrósł z okolic zera przed prywatyzacją do ponad 300 mln zł pod koniec dekady. Ciepło dla Warszawy nie podrożało przez 7 lat, w czasie których węgiel podrożał prawie dwukrotnie i było najtańsze w całym kraju, bo firma nie przerzucała swoich kosztów na odbiorcę, tylko je ograniczała. Dla przykładu – zatrudnienie spadło z 4,4 do 1,1 tys. osób, całkowicie zmieniła się filozofia zakupów, zrestrukturyzowano portfel produkcji (zwiększono wytwarzanie na Żeraniu i Siekierkach, kosztem nieefektywnych Kawęczyna i Woli. Do tego można doliczyć dziesiątki kolejnych inicjatyw optymalizacyjnych – wylicza Paweł Smoleń, który do 2010 r. kierował VHP, obecnie partner w firmie Deloitte. Podkreśla, że cała restrukturyzacja odbyła się bez strajków.

Przedstawiciele PKP w ogniu krytyki ze strony opozycji tłumaczą, że wybrali CVC do indywidualnych negocjacji ze względu na doświadczenia funduszu w dziedzinie przekształceń. Wcześniej fundusze CVC nabyły m.in. od hiszpańskiej Iberdroli spółkę Inalta – wytwórcę, dystrybutora i sprzedawcę energii elektrycznej. Wycofały sie z inwestycji już po trzech latach, ale Przemysław Obłój tłumaczy to zupełnie inną niż w przypadku PKP Energetyki strukturą transakcji.

Chętniej mówi o niemieckiej spółce Evonik Industries, której 25% akcji CVC nabył w 2008 r. we współpracy z RAG Foundation, podmiotem odpowiedzialnym za wypełnianie zobowiązań górnictwa węgla kamiennego w Niemczech. Evonik w 2013 r. została wprowadzona na giełdę we Frankfurcie, CVC pozostaje jej mniejszościowym akcjonariuszem.

Pytanie czy PKP Energetyka podzieli losy GZE i VHP i po restrukturyzacji przez prywatny podmiot zostanie z powrotem przejęta przez polskie spółki, czy trafi również w zagraniczne ręce. Przykład Vattenfalla pokazuje, że zagraniczne firmy, niekoniecznine prywatne, z cięciem kosztów radzą sobie niestety o wiele lepiej niż te z udziałem polskiego Skarbu Państwa. Jeśli chodzi o strategiczną dla grupy PKP dystrybucję energii, dzięki której zasilane są zarówno pociągi, jak i stacje kolejowe, to jest to segment regulowany. Stawki dystrybucyjne zatwierdza prezes Urzędu Regulacji Energetyki. Z nim też trzeba uzgadniać plany inwestycyjne dostawców prądu.

Zakłady Azotowe Puławy będą kolejną wielką chemiczną instalacją przemysłową, która zafunduje sobie własne duże źródło energii elektrycznej, oparte na gazie. Chemia uniezależnia się w ten sposób od tradycyjnych producentów prądu, w praktyce kwestionując modne ostatnio hasło: polski przemysł oparty na polskim węglu.

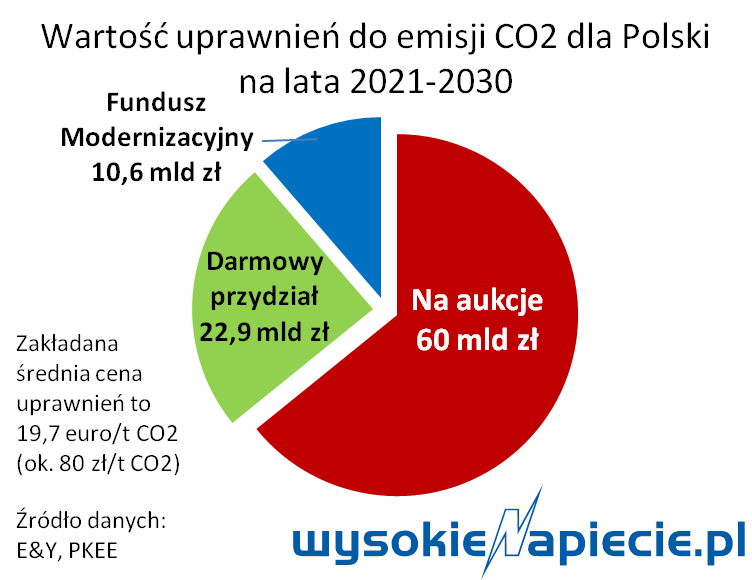

Zakłady Azotowe Puławy będą kolejną wielką chemiczną instalacją przemysłową, która zafunduje sobie własne duże źródło energii elektrycznej, oparte na gazie. Chemia uniezależnia się w ten sposób od tradycyjnych producentów prądu, w praktyce kwestionując modne ostatnio hasło: polski przemysł oparty na polskim węglu. Przygotowany przez Brukselę projekt dyrektywy o rozdziale uprawnień do emisji CO2 po 2020 r. jest sporym zaskoczeniem dla rządu i energetyków. Pieniądze z darmowych uprawnień nie będą trafiały do firm automatycznie lecz w wyniku aukcji. Rząd wpadnie przed wyborami na kolejną minę.

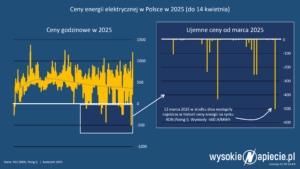

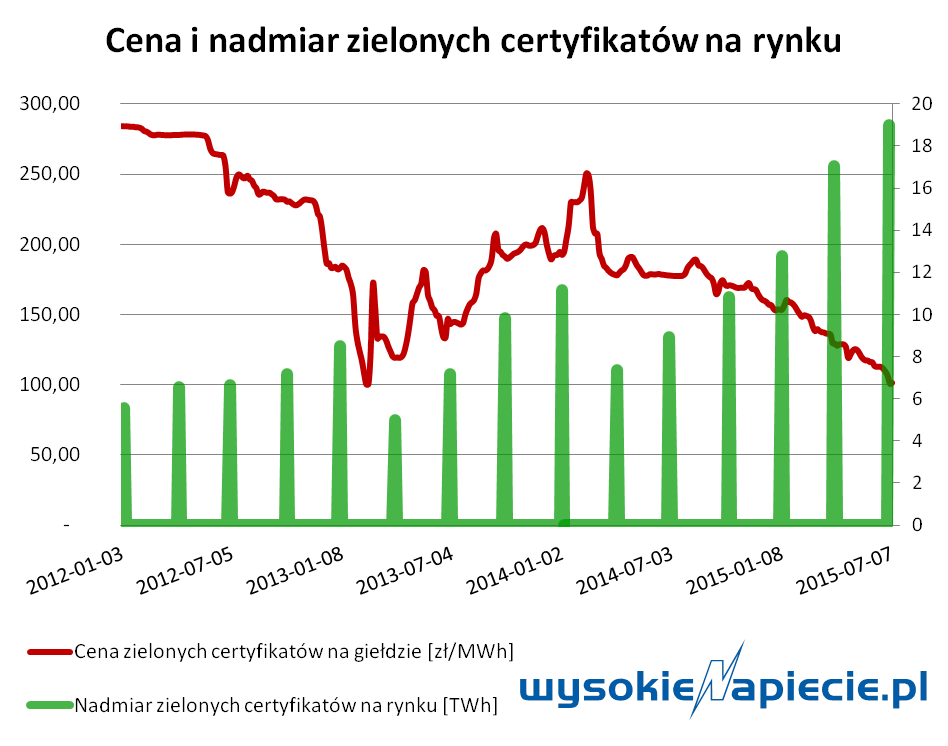

Przygotowany przez Brukselę projekt dyrektywy o rozdziale uprawnień do emisji CO2 po 2020 r. jest sporym zaskoczeniem dla rządu i energetyków. Pieniądze z darmowych uprawnień nie będą trafiały do firm automatycznie lecz w wyniku aukcji. Rząd wpadnie przed wyborami na kolejną minę. Wsparcie odnawialnych źródeł energii (OZE) spadło blisko najniższego poziomu w historii. Brakuje perspektyw większego wzrostu notowań tzw. zielonych certyfikatów, a w kieszeniach firm energetycznych zostało blisko 2 mld zł w tracących na wartości papierach.

Wsparcie odnawialnych źródeł energii (OZE) spadło blisko najniższego poziomu w historii. Brakuje perspektyw większego wzrostu notowań tzw. zielonych certyfikatów, a w kieszeniach firm energetycznych zostało blisko 2 mld zł w tracących na wartości papierach.

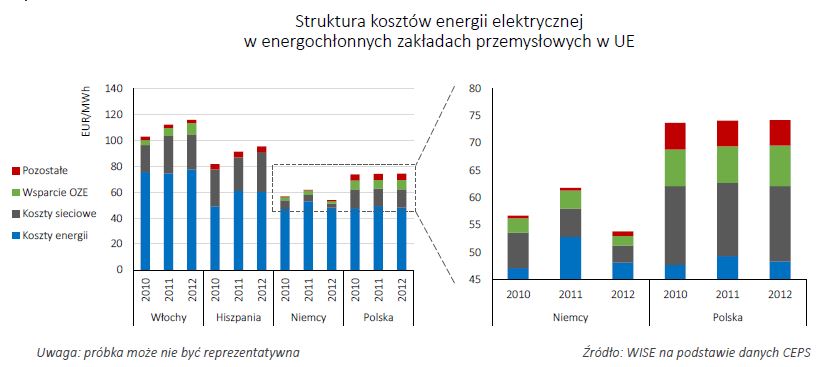

Przemysł traci co roku setki milionów złotych na ulgach za energię, z których nie korzysta. Firmy nie mają o nich pojęcia, lub nie potrafią wykorzystać. Tymczasem rząd szykuje już kolejne zwolnienia. Znowu skorzystają tylko najwięksi?

Przemysł traci co roku setki milionów złotych na ulgach za energię, z których nie korzysta. Firmy nie mają o nich pojęcia, lub nie potrafią wykorzystać. Tymczasem rząd szykuje już kolejne zwolnienia. Znowu skorzystają tylko najwięksi?