Spis treści

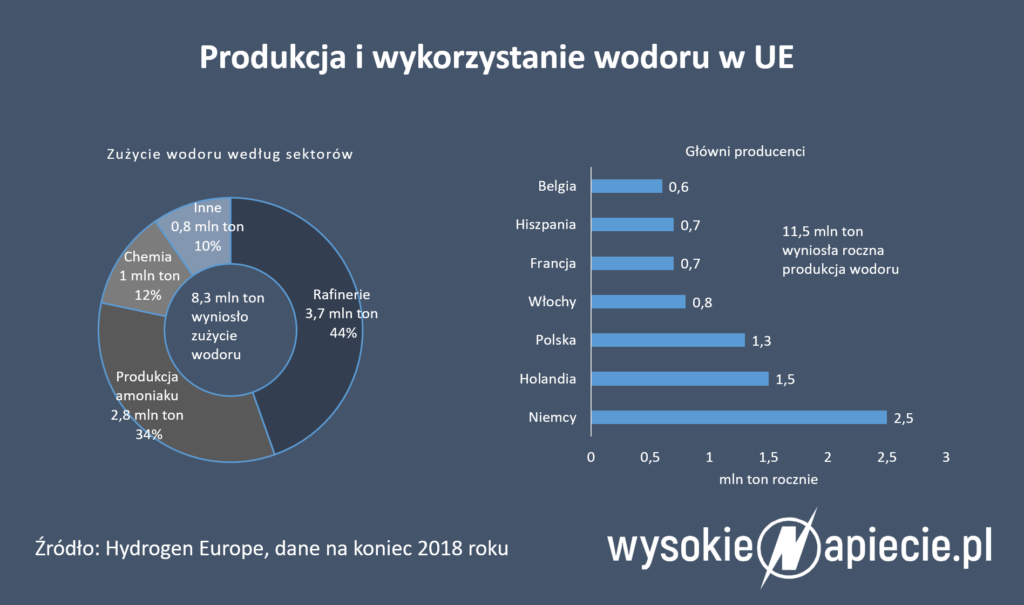

Wodór jest wykorzystywany w przemyśle rafineryjnym, petrochemicznym i nawozowym. Produkowany jest najczęściej z wykorzystaniem paliw kopalnych: gazu, węgla i ropy, co wiąże się z niemałymi emisjami CO2. Szersze zastosowanie wodoru w gospodarce zależy od tego, czy będzie dobrym nośnikiem i magazynem energii i czy uda się go wyprodukować bezemisyjnie.

Można to zrobić w procesie elektrolizy wody, idealnie wykorzystując do tego nadmiar energii produkowanej przez farmy wiatrowe na lądzie czy morzu, albo elektrownie słoneczne. Koncerny naftowe deklarują, że właśnie taką technologię wykorzystają, a jednocześnie inwestują w niebieski wodór produkowany z gazu przy wychwytywaniu CO2. Jak argumentuje Shell, to poniekąd wymusza szybkie tempo transformacji energetycznej. Polski PKN Orlen nie jest tu wyjątkiem.

Dekarbonizacja niebieskim wodorem

PKN Orlen produkuje teraz około 340 tys. ton wodoru. Do 2030 roku zwiększy produkcję o 60 tys., z czego 45 tys. będzie stanowił zielony wodór, a 15 tys. niskoemisyjny, produkowany z odpadów komunalnych. Docelowo połowa produkcji będzie niebieska, a więc produkowana przy wychwytywaniu i magazynowaniu CO2 (CCS). Na dekarbonizację aktywów Orlen wyda 2 mld zł, natomiast dwa razy tyle – czyli ponad 4 mld zł – pójdzie na infrastrukturę magazynowania, dystrybucji oraz stacje wodorowe dla transportu. Elektrolizery pochłoną niecały miliard złotych. Orlen zbuduje około 540 MW nowych mocy do produkcji zeroemisyjnego i niskoemisyjnego wodoru.

Czytaj także: Polska ma strategię wodorową, co uda się zrealizować?

W sumie skala nakładów inwestycyjnych wyniesie 7,4 mld zł, z czego większość przed rokiem 2025. Dofinansowanie wyniesie 40-70 proc. wartości tych projektów i ma pochodzić ze źródeł krajowych, europejskich i międzynarodowych. Strategia wodorowa Orlenu ma pomóc w finansowaniu tych projektów, a dotacje są potrzebne, aby wypełnić lukę finansową.

Jak zapewnił wiceprezes Józef Węgrecki, produkcja niebieskiego wodoru nie jest wyzwaniem. Wychwycone w rafineriach CO2 mogłoby potem zostać zatłoczone do wyeksploatowanych złóż Lotosu na Morzu Bałtyckim, czy złóż na Morzu Norweskim. Taki wychwycony dwutlenek węgla należy najpierw tam przesłać, co będzie wymagało zorganizowania transportu lądowego.

Przemysłowy klaster

W Europie projekty wychwytywania CO2 podczas reformingu gazu i produkcji niebieskiego wodoru mają między innymi Equinor, Shell i BP. Te koncerny podpisują umowy o współpracy z partnerami z branży naftowej, chemicznej, stalowej i energetycznej i tworzą klastry w ośrodkach przemysłowych. Nie ma wątpliwości, że to przemysł pozostanie największym odbiorcą wodoru, co podkreśla też Orlen. Posłuży tym sektorom, w którym trudno o dekarbonizację. Europejskie projekty wodorowe w Szkocji, Anglii, Holandii czy Portugalii, umiejscowione są często nad morzem, by łatwo transportować CO2 do morskich magazynów, a sam wodór potencjalnie importować i eksportować drogą morską, na przykład w łatwiejszym do transportu amoniaku.

Doskonałym przykładem może być Wielka Brytania i jej klastry przemysłowe. Jednym z najbardziej zaawansowanych projektów łączących wodór i CCS jest szkocki Acorn, gdzie partnerem jest Shell. Wychwytywany CO2 miałby być przesyłany z St Fergus na morze gazociągami do wyeksploatowanych złóż. Potencjalnie Szkocja na Morzu Północnym może pomieścić ok. 600 mln t CO2.

Z kolei w północno-wschodniej Anglii powstaje kilka projektów, które w sumie – jeśli zostaną zrealizowane – mogą przyczynić się do redukcji przemysłowych emisji dwutlenku węgla Wielkiej Brytanii o połowę. W Salted Chemicals Plant, gdzie działa około 30 firm, niebieski wodór ma służyć jako surowiec w fabrykach oraz jako domieszka do gazu spalanego w elektrowni. Tu też powstaje projekt Zero Carbon Humber, gdzie wśród 12 partnerów jest m.in. Uniper, Drax i Equinor. Ma to być pierwsza tak duża elektrociepłownia z wychwytem i składowaniem CO2. Dwutlenek węgla trafi rurociągami do ogromnych naturalnych magazynów Endurance zlokalizowanych w warstwie wodonośnej na Morzu Północnym, oddalonych o około 85 km od wybrzeża.

Czytaj także: Polska znów chce zapędzić w dołek CO2

Partnerami w North Endurance są BP, Shell, Total, Eni, Equinor i National Grid. Do tych morskich magazynów BP zamierza też transportować dwutlenek węgla z oddalonego o 145 km regionu przemysłowego Teesside. Tu brytyjski koncern naftowy planuje w 2027 roku rozpocząć ogromny projekt o mocy 1 GW produkcji niebieskiego i zielonego wodoru, który ma trafić do przemysłu chemicznego, ogrzewania domów jako 20-procentowy dodatek do gazu w sieci oraz do transportu (statki, samoloty i ciężarówki). „Niskoemisyjny wodór będzie miał zasadnicze znaczenie dla dekarbonizacji trudnych sektorów przemysłu, w tym transportu ciężkiego” – przekazuje BP. W regionie powstanie też trzecia inwestycja Net Zero Teesside Power, na którą składa się blok gazowo-parowy o mocy 860 MW z wychwytem CO2. Wszystkie te projekty wykorzystają wspólną infrastrukturę rurociągów i magazynowania CO2 na Morzu Północnym, w co zainwestują około 230 mln funtów (1,2 mld zł). Przedsięwzięcie ma dofinansować brytyjski rząd.

Czytaj także: Miliard euro na bezemisyjną energetykę i przemysł

Niebieski czy zielony wodór?

Na europejskim kontynencie największy hub wodorowy ma szansę powstać w porcie w Rotterdamie, a koncerny naftowe mają w nie swój aktywny udział. Tu zaplanowano produkcję zielonego wodoru z elektrolizerów napędzanych energią z morskich farm wiatrowych. Projekt NortH2 zapoczątkował Shell, Gasunie i prowincja Groningen, natomiast dołączył tam Equinor wraz z RWE. Według planów moc elektrolizerów osiągnie 1 GW w 2027 r., 4 GW do 2030 r. i ponad 10 GW do 2040 r. Pozwoli to na produkcję 0,4 mln ton zielonego wodoru w 2030 roku i 1 mln ton do 2040 roku.

W Rotterdamie planowana jest także w ramach inicjatywy H-vision produkcja wodoru niebieskiego z gazu ziemnego i gazu rafineryjnego. Uwalniany w procesie i wychwytywany dwutlenek węgla miałby zostać przesłany na morze i przechowywany w wyczerpanych złożach gazu pod Morzem Północnym. Wśród partnerów są największe spółki naftowe: ExxonMobile, PB, Shell, Equinor, ale ostateczna decyzja inwestycyjna nie została jeszcze ogłoszona.

Co ważne, wszystkie te projekty są w fazie planów bądź przygotowań, a koncerny naftowe wciąż wahają się, jaką rolę odegra wodór niebieski, a jaką zielony. O ile wszyscy jednoznacznie twierdzą, że produkcja czystego wodoru w drodze elektrolizy z wykorzystaniem energii odnawialnej jest głównym celem, to już przy określeniu kosztów opinie się różnią. Jak do niedawna podkreślali przedstawiciele naftowych graczy, produkcja zielonego wodoru była wielokrotnie droższa niż błękitnego. Przy obecnych notowaniach gazu zaczyna to się zrównywać, a w przyszłości ceny elektrolizerów spadną i będzie więcej energii z farm wiatrowych offshore.

Czytaj także: Będziemy mieli wodór, ale czy znajdą się klienci?

Grzegorz Józefiak, dyrektor biura wdrażania paliw alternatywnych w PKN Orlen, przypomina, że do 2030 roku koszty inwestycji w elektrolizery spadną o 30 proc. Józef Węgrecki, wiceprezes Orlenu jest jednak bardziej sceptyczny wobec elektrolizerów niż technologii produkcji wodoru z wychwytywaniem CO2, którą Orlen „może prosto opanować” – ocenił podczas prezentacji wodorowej strategii polskiego koncernu.

Wspólną cechą projektów na Zachodzie jest ich umiejscowienie w pobliżu dużych odbiorców przemysłowych: hut stali, portów, zakładów chemicznych czy cementowni. Widać wyraźnie, że zajmujące się głównie sprzedażą ropy (i gazu) koncerny mocno liczą na wykorzystanie wodoru w przemyśle ciężkim. W Polsce kolejne „wodorowe doliny” ogłasza się po prostu w kolejnych województwach, ale na razie mało się mówi o tym, jakim konkretnie przedsiębiorstwom i do czego ten wodór ma służyć.

Wodorowe pojazdy na drugi plan?

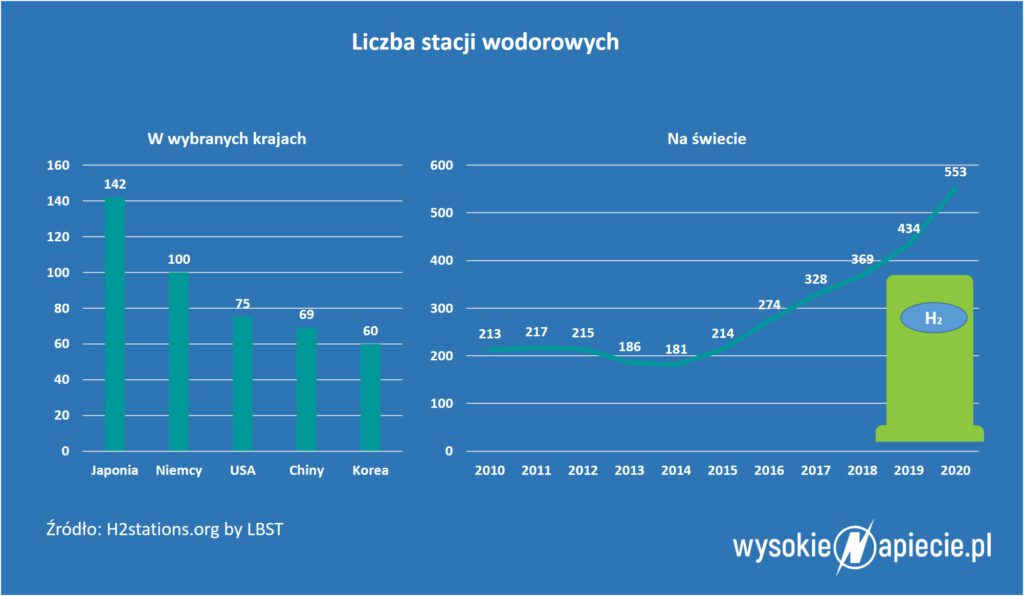

Międzynarodowe koncerny nie zaniedbują jednak również transportu. W wodorowe stacje paliw od Kalifornii przez Europę po Chiny inwestuje Shell. W Niemczech wszedł z kilkoma firmami, w tym z OMV, Daimlerem i Hyundaiem, w joint venture H2 Mobility, które jest największym operatorem stacji tankowania wodorem na świecie. Na stworzenie w Niemczech stu stacji tankowania wodorem, w tym kilku dla autobusów, H2 Mobility dostało dofinansowanie z funduszy krajowych i europejskich. Drugie przedsięwzięcie z udziałem Shella H2Accelerate dotyczy rozwijania stacji dla transportu ciężkiego. Shell w swojej strategii podaje, że wodór docelowo ma powtórzyć sukces LNG w transporcie.ee

W Europie zachodniej liczba stacji tankowania wodorem, według serwisu H2Live, przekracza 150, a do tego około 40 jest w trakcie budowy, na różnych etapach. Natomiast w Europie Środkowo-Wschodniej PKN Orlen może stać się jednym z liderów. W strategii zapowiada, że do 2030 roku uruchomi ponad sto ogólnodostępnych stacji tankowania wodoru wraz z niezbędną logistyką, w tym ok. 57 w Polsce, na Słowacji ok. 26, a w Czechach ok. 28. Teraz ma dwie stacje tankowania wodoru w Niemczech, w tym roku planuje otworzyć kolejne cztery: trzy w Czechach i jedną w Polsce – w Krakowie.

Czytaj także: Ceny prądu wstrzymują już prace hut

Orlen podpisuje tu partnerstwa z miastami, które miałyby rozwijać wodorowy transport publiczny. Ma już juch 17, jednak nie zawsze to gwarantuje ciągłą współprace, na przykład Włocławek niedawno wycofał się z kupna trzech autobusów wodorowych. PKN Orlen wskazuje, że to nie sektor transportowy będzie głównym odbiorcą wodoru, tylko przemysł.

Wykorzystać doświadczenie

W rodzącej się nowej gałęzi gospodarki niezwykle ważne są szerokie sojusze i pozyskanie zewnętrznego dofinansowania. Koszty rozwoju projektów wodorowych będą ogromne, a efekty na początku mogą nie być spektakularne. Stąd koncerny naftowe chcą wykorzystać swoje doświadczenia i infrastrukturę, np. Equinor, który już od lat 90. ubiegłego wieku pracował nad CCS, teraz planuje to zastosować przy wytwarzaniu wodoru. Nie brakuje też opinii, że w ten sposób koncerny naftowe chcą przedłużyć wykorzystanie swoich paliwowych aktywów. Przedstawiona na początku lutego przez Komisję Europejską taksonomia klasyfikuje gaz jako paliwo przejściowe, więc puszcza finansowanie nowych projektów, co skrytykowali ekolodzy ale z ulgą przyjęły koncerny paliwowo-energetyczne. Gaz jako paliwo dla energetyki ma być „mieszany” z wodorem, a udział tego ostatniego zwiększany. Ale póki co rodzi to problemy techniczne.

Wodór zielony bo w saudyjskich barwach

PKN Orlen, który – jeśli wszystko pójdzie zgodnie z planem – w tym roku połączy się z Lotosem, liczy na korzystanie z doświadczeń Saudi Aramco, który odkupi udział w Grupie Lotos i będzie współwłaścicielem Rafinerii Gdańskiej.

Arabia Saudyjska chce być największym na świecie producentem wodoru, by w ten sposób uniezależnić się choć trochę od dochodów z ropy i gazu. Saudi Aramco wysłało pierwszy na świecie transport 40 ton niebieskiego amoniaku do Japonii. W ten sposób Aramco udowodniło, że technologia zapewniająca wydobycie, przetwarzanie i konwersję gazu ziemnego na wodór i amoniak jest możliwa do zastosowania na szeroką skalę. Inny projekt z Hyundai OilBank, dotyczy wysyłania do Korei gazu skroplonego (LPG) z Saudi Aramco, przekształcania na miejscu LPG w wodór i wysyłania z powrotem CO2 wyemitowanego i wychwyconego w tym procesie.

Roczna produkcja wodoru na świecie wynosi obecnie około 70 mln ton, co odpowiada zdolności produkcyjnej około 4 milionów baryłek ekwiwalentu ropy naftowej dziennie, przy obecnym dziennym popycie rzędu 99 mln baryłek. I chociaż przewiduje się, że dzięki efektowi skali i wysokiemu dofinansowaniu publicznemu produkcja wodoru stanie rozwinie się na skalę komercyjną, to brak infrastruktury w przypadku zastosowań transportowych oraz konkurencyjności kosztowej w przypadku energetyki i przemysłu pozostaną barierami.