Jedną z charakterystycznych cech regulowanego rynku typu giełdowego jest pewność obrotu. Sprzedający ma pewność, że dostanie swoje pieniądze, kupujący – że otrzyma towar.

Nie inaczej jest na rynku terminowym energii elektrycznej, gdzie uczestnicy handlują kontraktami forward, czyli zobowiązaniami do dostawy lub odbioru określonej ilości towaru na określonych warunkach i w wyznaczonym momencie, czy okresie w przyszłości.

Aktualna cena kontraktu oraz cena z dnia zawarcia transakcji w znakomitej większości są różne, a ta różnica to z jednej strony zarobek czy strata kupujących, ale z drugiej ryzyko, na jakie są oni wystawiani w przypadku, gdyby z jakichś powodów do rozliczenia transakcji towarem nie doszło. To ryzyko pokrywane jest depozytem, jaki handlujący składają w giełdowej izbie rozliczeniowej, która to izba gwarantuje rozliczenie transakcji, a więc i bezpieczeństwo handlu.

Typowy uczestnik rynku ma u siebie mnóstwo kontraktów, zwanych potocznie otwartymi pozycjami, zarówno na sprzedaż, jak i na kupno energii. Od każdego z nich izba wylicza mu odpowiedni depozyt zabezpieczający, a potem co dzień oblicza jego zaktualizowaną wysokość.

Przy wielu otwartych pozycjach, zwłaszcza na duże wolumeny energii depozyty potrafią być bardzo wysokie, znacząco zwiększając koszty uczestnika rynku. Z drugiej strony ryzyko musi być we właściwy sposób zabezpieczone. Czy jest jednak możliwość ograniczenia depozytów bez zwiększania ryzyka dla handlujących? Otóż jest ich cały szereg, a wprowadzana przez Izbę Rozliczeniową Giełd Towarowych od 1 września br. kompensacja międzyproduktowa jest jednym z nich.

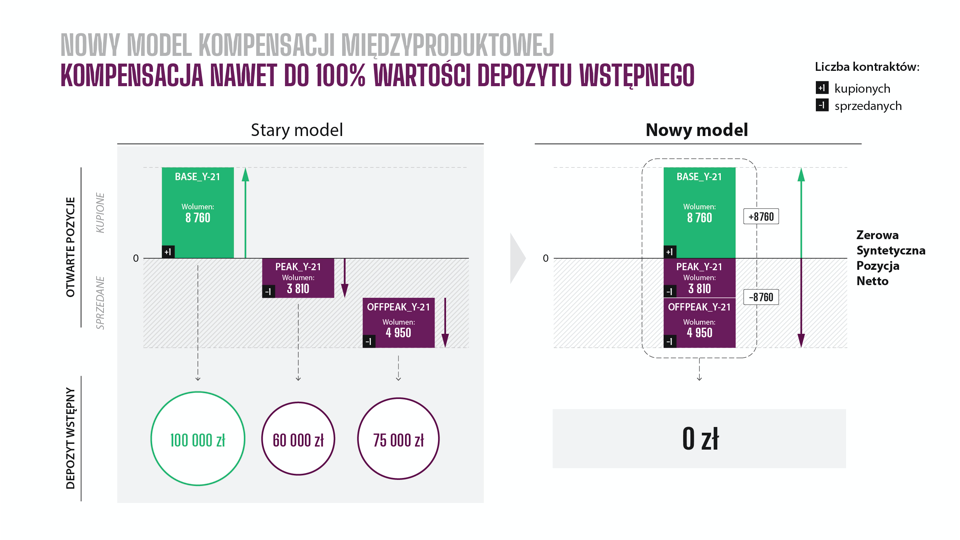

Sprawa na pierwszy rzut oka wygląda skomplikowanie, ale w swej koncepcji jest stosunkowo prosta. Wyobraźmy sobie, że uczestnik ma w swoim portfelu szereg różnych kontraktów BASE, PEAK i OFFPEAK. Od otwarcia każdego musi wnieść depozyt. Ale kontrakty mają różny poziom ryzyka. BASE uważane są za mniej zmienne, PEAK i OFFPEAK za bardziej, stąd w przypadku pierwszego typu depozyt jest niższy, a dla dwóch pozostałych wyższy. Zauważmy jednak, że jeżeli zsumujemy pozycje kupna w kontraktach PEAK i OFFPEAK otrzymujemy… po prostu pozycję kupna w kontrakcie BASE. Nowy algorytm próbuje ze znalezionych w portfelu kontraktów szczytowych i pozaszczytowych złożyć kontrakt BASE. Jeżeli to się uda, nalicza odpowiednio niższy depozyt.

Mało tego, jeśli uczestnik rynku ma na przykład kontrakt BASE na kupno energii, oraz kontrakty PEAK i OFFPEAK na sprzedaż, to składając je w BASE i dodając do pierwszego uzyskujemy w skrajnym przypadku – gdy wolumeny sprzedaży i kupna są równe – zerowy depozyt. Oznacza to, że realizując w danym momencie posiadane kontrakty uczestnik na jednych straci, ale na drugich tyle samo zarobi. Czyli jego ryzyko ulega wyzerowaniu.

Operacje takie znane są na rynkach pod nazwą netowania czy nettingu. To po prostu uwzględnienie, że w danym momencie uczestnik rynku zawarł transakcje, których ryzyka związane ze zmianami cen mogą się znosić. A skoro nie ma ryzyka, to i nie ma zabezpieczenia.

Nowy model kompensacji optymalizuje dotychczasowy system zabezpieczeń, minimalizując koszty ponoszone przez uczestników rynku związane z koniecznością wnoszenia zabezpieczeń, przy jednoczesnym zachowaniu wysokiego standardu bezpieczeństwa. W efekcie osiągana jest wyższa efektywność modelu, przez co staje się on bardziej atrakcyjny z punktu widzenia uczestników rynku. Nowy model obejmować będzie portfele wszystkich członków Izby, zarówno indywidualnych podmiotów jak i grup energetycznych.

Cała filozofia kompensacji międzyproduktowej polega na wzięciu pod uwagę ryzyk, wynikających z różnych, posiadanych przez danego uczestnika pozycji i ich agregacji. W praktyce przynajmniej część ryzyk się znosi, więc i część depozytu nie jest potrzebna. I tak się właśnie od 1 września dzieje na rynku terminowym energii elektrycznej prowadzonym przez Towarową Giełdę Energii, a rozliczanym przez Izbę Rozliczeniową Giełd Towarowych.