Spis treści

Realizacja warunków postawionych przez Komisję Europejską w sprawie przejęcia Lotosu przez Orlen może zmienić układ sił na polskim rynku paliw. Najważniejsze będzie znalezienie potencjalnego partnera do rafinerii w Gdańsku. Na pewno PKN Orlen będzie dążył do tego, by obronić silną pozycję na rynku. Skala wymaganych przez Brukselę ustępstw jest tak duża, że transakcją mocniej zainteresowali się politycy, nie tylko lokalni.

„Rząd podejmując finalną decyzję w sprawie fuzji uczyni to z pełnym przekonaniem, że jest ona dobra dla kraju. Jeśli nie będzie tej pewności nie będzie ona podjęta” – zapewniał na posiedzeniu senackiej komisji gospodarki narodowej i innowacyjności wiceminister aktywów państwowych Zbigniew Gryglas.

Z nieoficjalnych informacji portalu WysokieNapiecie,pl wynika, że głównym przeciwnikiem fuzji na warunkach Brukseli jest w rządzie pełnomocnik ds. infrastruktury energetycznej Piotr Naimski. – Na rządowych komitetach mawia z przekąsem, że „pewna spółka prowadzi własną politykę energetyczną” – relacjonuje nam osoba z rządu. Ale to jedyne, co może zrobić. Pozycja szefa Orlenu w partii jest bardzo mocna.

Rafineria nie dla maluczkich

– Nastąpiło pewne zaskoczenie w branży – powiedział niedawno podczas konferencji wynikowej Adam Sikorski, prezes Unimotu. Spółka zarządza siecią 51 franczyzowych stacji paliw Avia. Jak wyjaśnił Sikorski, zaskoczeniem są środki zaradcze, które przedstawiła Komisja Europejska. Szczególnie chodzi o sprzedaż udziałów w rafinerii.

Orlen ma sprzedać „niezależnemu podmiotowi” 30 proc. udziału w gdańskiej rafinerii Lotosu, zawrzeć z nim umowę odbioru produktów, w tym paliw, zagwarantować odpowiedni dostęp do magazynów i logistyki. Kupujący rafinerię miałby też dostać dostęp do Naftoportu, w celu eksportu paliwa lotniczego oraz dostęp do baz w krakowskiej Olszanicy i warszawskiej bazie na lotnisku Chopina. Ten sam podmiot miałby kupić hurt paliw Lotosu (spółka Lotos Paliwa) oraz ma mieć możliwość kupna Lotosu Biopaliwa i części spółki Orlen KolTrans.

Prezes PKN Orlen Daniel Obajtek sygnalizuje, że priorytetem jest dla spółki wymiana aktywów. – Orlen będzie robił wszystko, by uzyskać podobny udział gdzieś w rafinerii – ocenił Adam Sikorski.

Najczęściej mówi się w tym kontekście o węgierskim koncernie MOL. Spółka nie chciała tego skomentować w odpowiedzi na zapytanie portalu WysokieNapiecie.pl. Podobnie komentarza odmówił Shell.

Sieć stacji paliw łakomym kąskiem

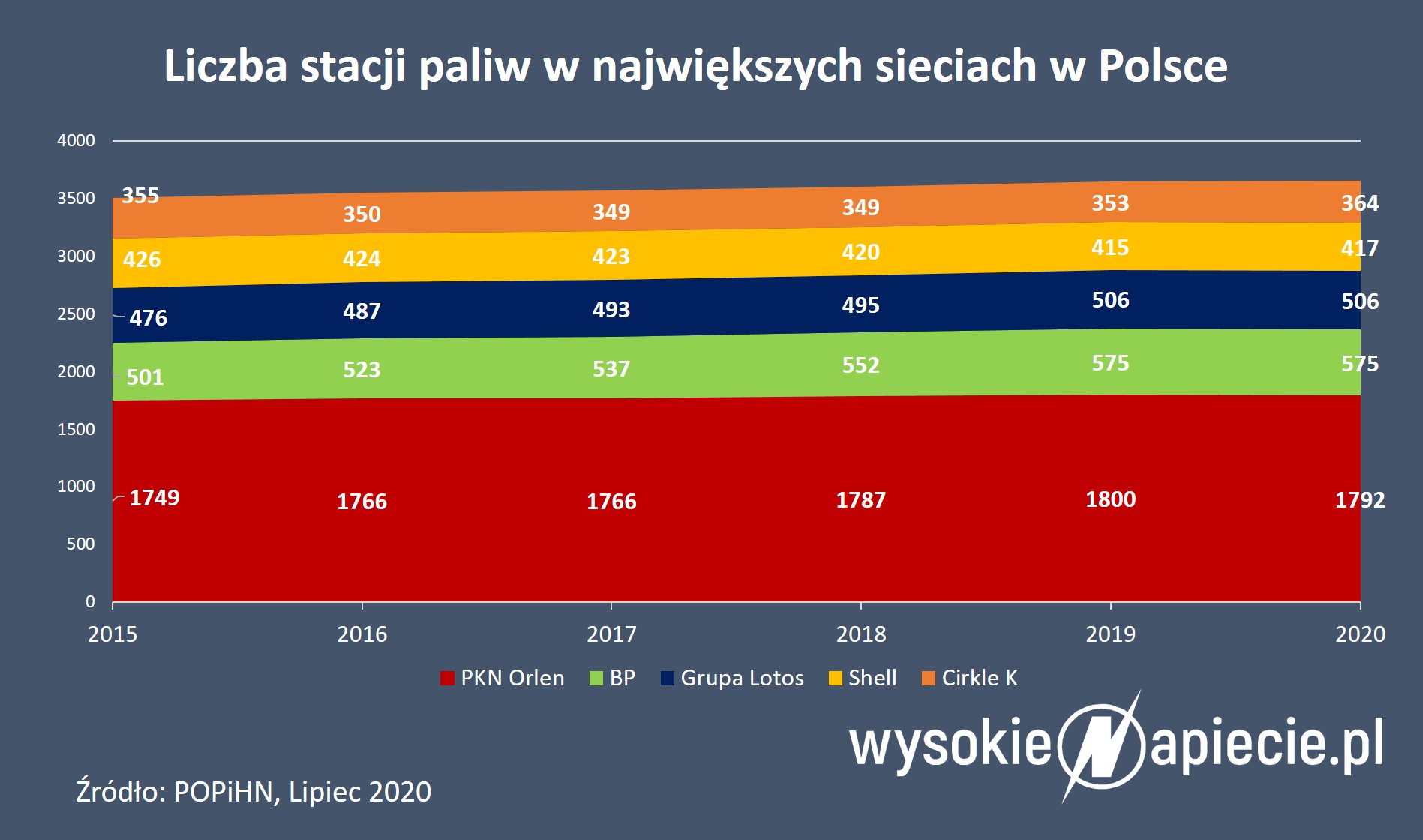

Orlen podał, że kolejnym warunkiem jest „zbycie, na rzecz podmiotu działającego na polskim rynku detalicznej sprzedaży paliw” spółki Lotos Paliwa, która będzie obejmowała 389 istniejących stacji paliw i 14 umów dzierżawy.

W ubiegłym roku zainteresowanie ewentualnym przejęciem stacji sygnalizowało BP i właśnie Unimot. Tu także prawdopodobnie PKN Lotos będzie liczył na wymianę aktywów. – Zakładamy, że też nie chcą znacząco zmniejszać liczby stacji paliw – powiedział prezes Unimotu.

Czytaj także: Po przejęciu kawałka Lotosu przez Orlen rynek paliw czeka rewolucja

Cirkle K, które pod względem liczby stacji paliw jest piątym graczem na polskim rynku, ma w planach powiększenie swojej sieci. „Uważnie śledzimy rozwój sytuacji i analizujemy możliwości wynikające dla naszej firmy z planowanych zmian w branży. Nasze plany strategiczne na najbliższe lata zakładają zarówno organiczny rozwój sieci paliw, bazujący na otwarciu nowych stacji własnych oraz partnerskich – prowadzonych w modelu franczyzowym, jak i potencjalne przejęcia pojedynczych stacji lub całych sieci paliw” – napisała spółka w odpowiedzi na zapytanie portalu WysokieNapiecie.pl.

Większa konkurencja

Od początku informacji o planach przejęcia Lotosu przez Orlen głośne obawy o zbyt silną pozycję połączonych polskich koncernów wyrażał zarząd BP. Szef BP Peter Mather w ubiegłym roku w Krynicy zapowiadał, że BP „z przyjemnością podejmie dyskusję na temat aktywów, które mogą być potencjalnie na sprzedaż . „To może być wszystko w całym łańcuchu wartości” – mówił w wywiadzie agencji Reuters.

Czytaj także: Co odda Orlen, by kupić Lotos

Teraz brytyjska spółka nie komentuje otwarcie, czy będzie zainteresowana przejęciem lub wymianą części aktywów.

„Komisja Europejska ma pełne kompetencje w zakresie tego typu decyzji. Jesteśmy w trakcie zapoznawania się ze szczegółami, ale mamy nadzieję, że zaproponowane środki zaradcze dla tej transakcji będą wystarczające do zachowania pełnej konkurencyjności rynku. Był to długi proces, związany ze skrupulatnym badaniem rynku i dialogiem z interesariuszami. Weryfikacja efektów fuzji dla branży nastąpi dopiero po przeprowadzeniu transakcji oraz ocenie późniejszych działań uczestników rynku” – brzmi przysłane nam oświadczenie BP.

BP jest partnerem w spółce joint-venture Lotos Air-BP, która dostarcza paliwa lotnicze. Zbycie udziałów w tej spółce to jeden z wymogów postawionych przez Komisję Europejską.

Co jeszcze jest do wzięcia

Na sprzedaż trafi Lotos Asfalt – czyli dwa zakłady: w Jaśle i Czechowicach-Dziedzicach. Komisja zażądała też sprzedaży Lotos Terminale oraz Lotos Infrastruktura, co oznacza sprzedaż bazach paliw w Jaśle, Czechowicach-Dziedzicach, Poznaniu, Rypinie i Piotrkowie Trybunalskim.

Unimot prowadził wstępne rozmowy dotyczące baz paliw i spółek zajmujących się produkcja asfaltu. – Wiemy, co jest przedmiotem sprzedaży, będziemy na to patrzeć i ewentualnie zajmować stanowisko – powiedział Adam Sikorski.

Czy na kluczowe aktywa Lotosu znajdą się chętni? Jeden z najbardziej cenionych ekspertów branży paliwowej powiedział nam, że z punktu widzenia ewentualnego nabywcy największy sens ma kupno wszystkich kluczowych aktywów tj. 30 proc. udziałów w rafinerii, baz paliwowych oraz stacji benzynowych. Opieranie biznesu tylko na bazach, bądź wyłącznie na udziałach w rafinerii nie ma wielkiego sensu.

Pełna decyzja KE póki co nie została jeszcze opublikowana. Z komunikatu prasowego wiadomo, że spółka, która kupi bazy paliwowe ma być niezależnym operatorem logistycznym. Co to znaczy? Nasze źródeł zbliżonych do Brukseli twierdzą, że z decyzji wynika, iż ma to być spółka kompletnie niezwiązana z żadnym podmiotem sprzedającym paliwa na polskim rynku, a także z polskim państwem. Jeżeli zatem jeden podmiot miały przejąć wszystko – udziały w rafinerii, bazy i stacje – to faworytem byłby MOL. Jeżeli sprzedawane aktywa miałyby się rozproszyć, to najtrudniej będzie znaleźć kupca na bazy paliwowe. I o to może się rozbić cała transakcja.