Spis treści

Zostało niewiele ponad pół roku na pełną implementację nowej dyrektywy MiFID II. I chociaż dotyczy ona głównie instrumentów i rynków finansowych, to obowiązkowo objęta nią zostanie również część rynku energetycznego. Ale jest też fragment rynku, który będzie starał się jej uniknąć, by ominąć biurokrację.

Nowego MiFIDu w ogóle nie odczują rynki typu spot – dnia bieżącego i dnia następnego, zarówno energii elektrycznej jak i gazu. Nie ucieknie za to przed nim handel uprawnieniami do emisji CO2 (staną się one instrumentami finansowymi), a także niepowiązane z fizyczną dostawą towaru instrumenty finansowe typu futures. Od krajowych regulacji zależeć będzie, co stanie się z terminowym rynkiem praw majątkowych.

MiFID II – czas na wdrażanie zmian

Jednak gros obrotów na TGE oraz w transakcjach bilateralnych stanowią kontrakty terminowe – forward. A te dyrektywa traktuje dwojako. Jeżeli stanowią przedmiot obrotu pozagiełdowego (OTC), to forwardy te będą obowiązkowo podlegać regulacjom MiFID II i związanymi z nimi obowiązkami. Dla handlującego oznacza to masę biurokracji – rozszerzoną sprawozdawczość, różne ograniczenia posiadanych pozycji, a w niektórych przypadkach nawet konieczność uzyskania licencji na prowadzenie biura maklerskiego.

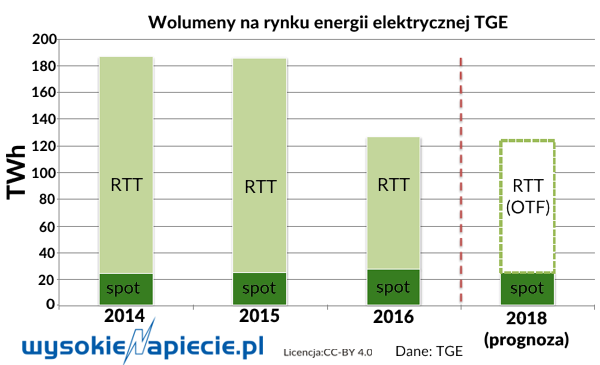

Tymczasem te same kontrakty, ale handlowane na nowej tzw. zorganizowanej platformie obrotu – OTF, którą wprowadza na rynek dyrektywa, instrumentami finansowymi już nie są i nie podlegają jej restrykcjom. To zresztą jeden z jej celów – podniesienie przejrzystości obrotu poprzez skłonienie uczestników rynku do przeniesienia handlu z OTC na licencjonowaną przez organ nadzoru finansowego platformę. Nowa definicja instrumentów finansowych wymusza na TGE podjęcie decyzji, co stanie się z forwardami będącymi w obrocie na rynku terminowym. Uczestnicy polskiego rynku wypowiedzieli się jednomyślnie – oczekują przeniesienia forwardów z rynku terminowego na nową platformę OTF.

Nowa platforma obrotu, ale jaka?

Samo jej utworzenie – według przedstawicieli TGE – wielkim problemem nie jest. Jest też „kierunkowa zgoda” uczestników rynku i regulatorów, czyli URE i KNF. Wyjaśnienia wymagają natomiast liczne inne zagadnienia. Na przykład, jak przypomina Jarosław Ziębiec, dyrektor rozwoju rynku regulowanego, odpowiedzialny w TGE za projekt MiFID II, na koniec kwietnia transakcje na rynku terminowym z terminem wykonania po 3 stycznia 2018 r. to ok. 14 proc. rocznej krajowej produkcji energii elektrycznej netto. Pytanie jak sprawić, żeby te transakcje zachowały ważność w nowym reżimie regulacyjnym. To samo dotyczy rynku gazu, gdzie także przeważają kontrakty terminowe.

Pojawia się też kolejne pytanie. Zarówno na rynku energii elektrycznej jak i gazu obowiązuje obligo. A handlujący realizują je również poprzez forwardy. Zatem w nowych regulacjach trzeba też uwzględnić jasne zapisy, że obligo może być wykonane na OTF. MiFID II wywołał zatem dyskusję o obligo i konieczność wprowadzenia odpowiednich zmian w Ustawie prawo energetyczne. W ramach konsultacji prowadzonych przez Ministerstwo Finansów Prezes URE zaproponował podniesienie jego wysokości z 15 proc. na 30 proc., a TGE rekomenduje poziom 55 proc., podobnie jak na rynku gazu. Cel jest jeden – utrzymanie i rozwój płynności na giełdowym rynku produktów energetycznych.

W 2018 rok weszliśmy bez bardzo ważnych dla rynku energii przepisów

Dylemat uznaniowości

Wreszcie dochodzi problem definicji samego OTF. Otóż europejskie przepisy, regulujące tą formę handlu zakładają tzw. uznaniowość. Operator platformy OTF uznaniowo ma przyjmować zlecenia na platformę, usuwać je oraz umożliwiać zawieranie transakcji. Problem w tym, że dyrektywa MiFID II nie opisuje dostatecznie precyzyjnie tej uznaniowości. Mało tego, jak podkreśla Jarosław Ziębiec, Europejski Urząd Nadzoru Giełd i Papierów Wartościowych ESMA też nie określił jeszcze precyzyjnie, co uznaje się za uznaniowość, a co już nie. To o tyle ważne, że krajowe regulacje uznaniowości autorstwa Komisji Nadzoru Finansowego powinny być zgodne z tymi europejskimi, które nie są zdefiniowane.

Przy czym Ziębiec zapewnia, że TGE pracuje z KNF nad tym, aby uznaniowość była jak najmniej uciążliwa. Czyli jak najmniej zmieniała dotychczasowe zasady obrotu, a z drugiej strony spełniała kryteria, które sformułuje Komisja.

Widać zatem, że pracy jest dużo. Bo obok skomplikowanych uzgodnień między giełdą, URE i KNF potrzebne są zmiany co najmniej dwóch ustaw. OTF trzeba jeszcze wprowadzić do polskiego prawa poprzez odpowiednią nowelizację ustawy o obrocie instrumentami finansowymi. Tam też należy zapisać m.in. nowe zasady rozliczeń transakcji na OTF oraz rozwiązać kwestię przeniesienia transakcji na rynku terminowym z terminem wykonania po 3 stycznia 2018 r.

Zmianie musi ulec również Prawo energetyczne, w którym trzeba m.in. dopisać OTF do katalogu platform obrotu, na których realizuje się obligo oraz zaliczyć na poczet ich wykonania transakcje zawarte przed 3 stycznia przyszłego roku z terminem wykonania po tej dacie. Aby cała operacja przebiegła gładko, zmiany ustawowe powinny wejść w życie nie później niż w połowie bieżącego roku. Natomiast efekty uzgodnień regulatorów z giełdą powinny być znane w III kwartale.

Zostało niewiele ponad pół roku na pełną implementację nowej dyrektywy MiFID II. I chociaż dotyczy ona głównie instrumentów i rynków finansowych, to obowiązkowo objęta nią zostanie również część rynku energetycznego. Ale jest też fragment rynku, który będzie starał się jej uniknąć, by ominąć biurokrację.

Zostało niewiele ponad pół roku na pełną implementację nowej dyrektywy MiFID II. I chociaż dotyczy ona głównie instrumentów i rynków finansowych, to obowiązkowo objęta nią zostanie również część rynku energetycznego. Ale jest też fragment rynku, który będzie starał się jej uniknąć, by ominąć biurokrację.

Wiceminister energii Michał Kurtyka w rozmowie z WysokieNapiecie.pl: Właściciel publiczny niesie ryzyko usztywnienia w biznesie. Dlatego postulujemy rozwijanie całej palety projektów, z których jedne mogą nie wypalić, ale inne będą hitami. Rząd daje energetyce swoiste „permission to fail”, prawo do błędów.

Wiceminister energii Michał Kurtyka w rozmowie z WysokieNapiecie.pl: Właściciel publiczny niesie ryzyko usztywnienia w biznesie. Dlatego postulujemy rozwijanie całej palety projektów, z których jedne mogą nie wypalić, ale inne będą hitami. Rząd daje energetyce swoiste „permission to fail”, prawo do błędów.

Podpisanie międzyrządowego memorandum przybliża budowę systemu gazociągów, zwanych Baltic Pipe. Operatorzy przesyłowi z Polski i Danii, Gaz-System i Energinet, liczą na duże zainteresowanie nową trasą dla gazu, które pozwoli uruchomić przesył pod koniec 2022 r. Strona duńska opublikowała sporo ciekawych szczegółów, łącznie z kalkulacjami swoich kosztów i taryf. Wyliczeń dla polskiej części wciąż nie znamy.

Podpisanie międzyrządowego memorandum przybliża budowę systemu gazociągów, zwanych Baltic Pipe. Operatorzy przesyłowi z Polski i Danii, Gaz-System i Energinet, liczą na duże zainteresowanie nową trasą dla gazu, które pozwoli uruchomić przesył pod koniec 2022 r. Strona duńska opublikowała sporo ciekawych szczegółów, łącznie z kalkulacjami swoich kosztów i taryf. Wyliczeń dla polskiej części wciąż nie znamy. Po złotym interesie sprzed kilku lat nie ma już śladu. Właściciele wiatraków, w tym państwowe koncerny, straciły na tym biznesie w 2016 roku niemal 3 mld zł. Z niepokojem na sytuację patrzą także banki. Sprawę w rozmowach z polskim rządem poruszał już nawet EBOR ─ jeden z największych kredytodawców dla polskiej energetyki.

Po złotym interesie sprzed kilku lat nie ma już śladu. Właściciele wiatraków, w tym państwowe koncerny, straciły na tym biznesie w 2016 roku niemal 3 mld zł. Z niepokojem na sytuację patrzą także banki. Sprawę w rozmowach z polskim rządem poruszał już nawet EBOR ─ jeden z największych kredytodawców dla polskiej energetyki.

Potłuczone szkło nadaje się nie tylko do ponownego przetopienia na butelki. Para amerykańskich naukowców pokazała właśnie, jak można zrobić z niego bardzo wydajną baterię.

Potłuczone szkło nadaje się nie tylko do ponownego przetopienia na butelki. Para amerykańskich naukowców pokazała właśnie, jak można zrobić z niego bardzo wydajną baterię.