Spis treści

O manipulacjach na rynku energii mówi się mniej niż o przestępstwach giełdowych. Ale to nie znaczy, że są mniej groźne. Prezentujemy najpopularniejsze metody używane przez nieuczciwych uczestników rynku

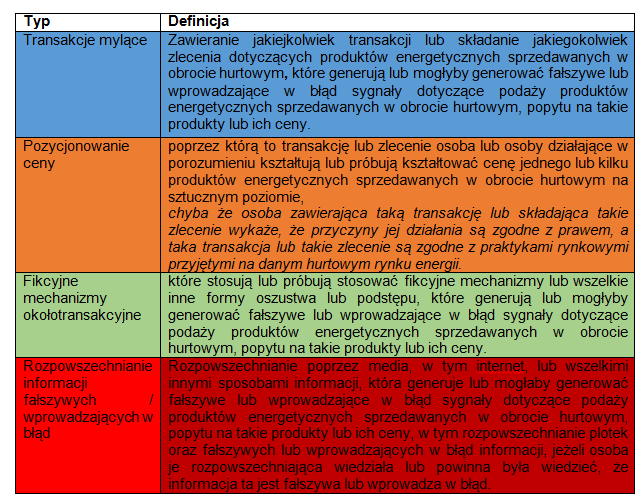

{loadmodule mod_email}Definicja manipulacji na rynku zawarta w REMIT a przedstawiona w poniższej tabeli jest nieostra i powodować może problemy z kategorycznym stwierdzeniem co stanowi działanie zabronione a co należy zakwalifikować jako dozwoloną grę rynkową. Jest to zabieg nieprzypadkowy i wpisuje się w tendencję do kształtowania europejskiego rynku energii nie tylko poprzez regulację pierwotną (tj. dyrektywy, rozporządzenia Unii Europejskiej), ale również poprzez regulację wtórną (tj. postępowania administracyjne/sądowe z zakresu szeroko pojętej ochrony konkurencji). Pozwala to „nadążyć” organom nadzoru za „pomysłowością” uczestników rynku.

{loadmodule mod_email}Definicja manipulacji na rynku zawarta w REMIT a przedstawiona w poniższej tabeli jest nieostra i powodować może problemy z kategorycznym stwierdzeniem co stanowi działanie zabronione a co należy zakwalifikować jako dozwoloną grę rynkową. Jest to zabieg nieprzypadkowy i wpisuje się w tendencję do kształtowania europejskiego rynku energii nie tylko poprzez regulację pierwotną (tj. dyrektywy, rozporządzenia Unii Europejskiej), ale również poprzez regulację wtórną (tj. postępowania administracyjne/sądowe z zakresu szeroko pojętej ochrony konkurencji). Pozwala to „nadążyć” organom nadzoru za „pomysłowością” uczestników rynku.

Możliwość określenia, które zachowania rynkowe są niedozwolone z uwagi na to, że stanowią manipulację jest istotna, aby:

Możliwość określenia, które zachowania rynkowe są niedozwolone z uwagi na to, że stanowią manipulację jest istotna, aby:

- z jednej strony nie pozbawiać się możliwości osiągnięcia zysku poprzez zaniechanie stosowania określonych technik handlowych, które niewłaściwie zostały zakwalifikowane jako manipulacja,

- a z drugiej – uniknąć dotkliwych sankcji karnych nakładanych na traderów (kara grzywny do 5.000.000 zł, ograniczenie wolności, pozbawienie wolności od 3 miesięcy do lat 5) jak i odpowiedzialności cywilnej spółki (na zasadzie odpowiedzialności za szkodę wyrządzoną innym uczestnikom rynku).

Poniżej przybliżono pojęcie manipulacji na rynku poprzez wskazanie na jej przykłady, które zostały zaczerpnięte z:

- dokumentów opracowanych przez Agency for the Cooperation of Energy Regulators (ACER),

- postępowań w sprawie podejrzenia manipulacji na rynku, prowadzonych przez regulatorów Unii Europejskiej,

- postępowań w sprawie podejrzenia manipulacji na rynku, prowadzonych w Stanach Zjednoczonych Ameryki przez Federal Energy Regulatory Commission (urząd regulacyjny), które ze względu na podobieństwo regulacji mogą zostać zastosowane do wyjaśnienia pojęcia manipulacji na gruncie REMIT.

W ślad za podziałem zaprezentowanym w REMIT, działania, które należy zakwalifikować jako manipulację podzielono na cztery podgrupy:

- transakcje mylące,

- pozycjonowanie ceny,

- fikcyjne mechanizmy około transakcyjne,

- rozpowszechnianie informacji fałszywych / wprowadzających w błąd.

Transakcje mylące

Według interpretacji ACER akaz manipulacji na rynku może zostać naruszony poprzez:

- stosowanie praktyki polegającej na zawieraniu transakcji sprzedaży lub kupna produktu energetycznego sprzedawanego w obrocie hurtowym, które nie są obarczone ryzykiem rynkowym, ani też w wyniku których nie następuje jakakolwiek zmiana faktycznego stanu posiadania albo też transakcji, w których przejście ryzyka rynkowego czy transfer faktycznego stanu posiadania następuje pomiędzy podmiotami działającymi w porozumieniu (tzw. „wash trades”);

- zawieranie transakcji w przypadku w którym zlecenia kupna i sprzedaży są składane w tym samym (lub niemal w tym samym) czasie, z taką samą ceną oraz wolumenem przez różnych uczestników działających w porozumieniu;

- składanie zleceń bez zamiaru ich wykonania w celu stworzenia fikcji, że istnieje zapotrzebowanie na określony produkt energetyczny po danej cenie; następnie tego rodzaju zlecenia są anulowane przed ich wykonaniem (albo też zlecenia są wykonywane, ale ich wolumen jest na tyle mały, że składający zlecenie nie poniesie szkody, nawet jeśli zlecenia nie uda się cofnąć na czas).

W Wielkiej Brytanii pod nazwą „Project Damson” toczy się obecnie postępowanie prowadzone przez OFGEM w sprawie podejrzenia manipulacji polegającej na próbie podniesienia ceny instrumentów pochodnych – „spark spread” poprzez stosowanie techniki składania i anulowania zleceń w krótkich odstępach czasu.

Pozycjonowanie ceny

Według interpretacji ACER zakaz manipulacji na rynku może zostać naruszony poprzez:

- praktykę „marking the close”, tj. praktykę polegającą na celowym kupowaniu lub sprzedawaniu produktów energetycznych tuż przed zamknięciem sesji celem wpłynięcia na cenę zamknięcia danego towaru (praktyka ta stosowana jest przede wszystkim w dniach, w których upływa termin wykupu instrumentów typu futures/opcji);

- praktykę „abusive squeeze”, tj. praktykę polegającą na wykorzystywaniu przez danego uczestnika rynku swojej pozycji rynkowej celem istotnego zmodyfikowania ceny produktu energetycznego lub instrumentu pochodnego powiązanego z produktem energetycznym, po której druga strona zobowiązana jest ów produkt zbyć bądź nabyć (tym niemniej, samo posiadanie znaczącej pozycji na rynku nie stanowi przejawu manipulacji);

- zawieranie transakcji na jednym rynku celem niewłaściwego wpływania na cenę określonego produktu energetycznego na innym rynku powiązanym; przykładem takiej praktyki jest dokonywanie transakcji, których przedmiotem jest określony produkt energetyczny celem kształtowania ceny instrumentu pochodnego powiązanego z tym produktem energetycznym (tym niemniej, nie stanowi manipulacji samo korzystanie z różnic kursowych na różnych rynkach – tzw. „arbitraż”);

- podejmowanie działań mających na celu sztuczny wpływ na ceny produktów energetycznych będących przedmiotem obrotu na rynku, które to działania nie są uzasadnione rynkowym zapotrzebowaniem; powyższe w szczególności odnosi się do wytwarzania, magazynowania czy przesyłu (przykładowo: przedsiębiorstwo energetyczne ogranicza produkcję energii [poprzez wyłączanie określonych bloków produkcyjnych] celem kształtowania cen produktów w sposób niezgodny z rynkiem).

Przykłady postępowań w Unii Europejskiej

W toczącym się w Hiszpanii postępowaniu przeciwko grupie energetycznej Iberdrola, hiszpański regulator zarzucił spółce, że ta dokonała manipulacji poprzez ograniczenie produkcji elektrowni, co doprowadziło do wzrostu cen energii elektrycznej. W wyniku postępowania, hiszpański odpowiednik polskiego UOKiK (Comisión Nacional de los Mercados y la Competencia) nałożył na spółkę sankcję administracyjną w wysokości 25 milionów euro.

W toczącym się aktualnie we Włoszech postępowaniu przeciwko dwóm grupom energetycznym – Enel i Sorgenia, zarzucono spółkom, że dokonały manipulacji poprzez doprowadzenie do wzrostu cen energii elektrycznej sprzedawanej operatorowi systemu przesyłowego (Terna) na potrzeby świadczenia usług bilansowania. Zarzucono spółkom, że nieuzasadniony warunkami rynkowymi wzrost cen został osiągnięty poprzez nieskładanie ofert na rynku spotowym, co doprowadziło do zmuszenia operatora systemu przesyłowego do zakupu energii elektrycznej od spółek w ramach usług dodatkowych (rynek MSD) po zawyżonych cenach.

Przykłady postępowań w USA

Deutsche Bank na początku 2010 roku posiadał instrument pochodne tzw. congestion revenue rights (CRR) na połączeniu Silver Peak. Są to instrumenty finansowe pozwalające zabezpieczać się przed zmianami ceny wynikającymi z natężenia (zatorów) powstałych na liniach transmisyjnych. Deutsche Bank zyskiwał w sytuacji, gdy wystąpił zator eksportowy a tracił w sytuacji, gdy występował zator importowy. Chcąc podnieść wartość posiadanych CRR, Deutsche Bank wdrożył strategię, w której zwiększył fizyczny przepływ na kierunku eksportowym na połączeniu Silver Peak.

Konsekwencją dokonania manipulacji na rynku było nałożenie na Deutsche Bank kary około 1,5 mln dolarów.

Z kolei BP America od września do listopada 2008 roku zawierał szereg transakcji, których przedmiotem była fizyczna dostawa gazu po cenach znacząco niższych od średnich dziennych cen gazu według Houston Ship Channel Gas Daily index celem zaniżenia wartości tego indeksu.

W rezultacie wezwano BP America do złożenia wyjaśnień – postępowanie to aktualnie się toczy.

Fikcyjne mechanizmy okołotransakcyjne

Według interpretacji ACER zakaz manipulacji na rynku może zostać naruszony poprzez:

- udostępnianie fałszywych lub mylących informacji dotyczących rynku przy wykorzystaniu mediów (w tym Internetu) bądź w inny sposób z zamiarem kształtowania ceny produktu energetycznego w kierunku pożądanym przez osobę, która bądź już zawarła transakcję bądź to planuje jej zawarcie;

- stosowanie techniki tzw. „pump and dump”, która polega na przyjmowaniu długiej pozycji na hurtowym rynku produktów energetycznych, a następnie podejmowaniu dalszych czynności nabycia określonego produktu bądź/i rozpowszechnianiu wprowadzających w błąd informacji o przedmiotowym produkcie energetycznym z zamiarem podniesienia ceny takiego produktu; to z kolei przyczynia się do tego, iż inni uczestnicy rynku są zachęceni do nabywania takiego produktu, co umożliwia osobie dopuszczającej się manipulacji jego zbycie po zawyżonej cenie;

- stosowanie praktyki polegającej na składaniu zleceń sprzedaży przez podmiot posiadający wiedzę, iż równocześnie składane są zlecenia kupna takiego samego wolumenu produktów i po takiej samej cenie (bądź też takie zlecenia kupna zostaną wkrótce złożone);

- zawieranie transakcji na zorganizowanej platformie obrotu, których warunki były wcześniej uzgodnione pomiędzy stronami – technika ta jest stosowana w celu wykluczenia innych uczestników rynku z handlu lub zdobycia korzyści podatkowych (niektóre warianty tej praktyki są jednak dopuszczalne).

Przykłady postępowań w USA

Na szersze omówienie zasługuje sprawa JP Morgan, a to ze względu na swój kontrowersyjny charakter.

JP Morgan w 2011 roku stosował strategię sprzedaży energii elektrycznej z dwóch źródeł wytwórczych, która została uznana za manipulację na rynku. Strategia ta związana była ze schematem działania CAISO (niezależnego operatora systemu elektroenergetycznego w Kalifornii), który:

- – premiował oferty na dostawę dnia następnego, które złożone zostały w formule sprzedaży energii elektrycznej po cenie rynkowej w określonych godzinach oraz

- – uwzględniał ograniczenia jednostek wytwórczych w zakresie tempa zwiększenia, bądź zmniejszenia ilości generowanej energii (tzw. „ramp rate” – w przypadku JP Morgan schemat kształtował się w ten sposób, że na każdą godzinę sprzedaną na warunkach rynkowych przypadały 2 godziny „ramp rate”).

Przy takich uwarunkowaniach strategia JP Morgan polegała w uproszczeniu na tym, że:

- cena rynkowa energii wynosiła 30$/MWh;

- koszt wytworzenia energii przez jednostki wytwórcze JP Morgan wynosił 40$/MWh;

- JP Morgan oferował dostawę energii co trzecią godzinę po cenie 30$/MWh, zaś podczas dwóch pozostałych godzin po cenie 80$/MWh;

- system informatyczny CAISO zawsze wybierał oferty po najniższej cenie, a więc oferty składane przez JP Morgan były każdorazowo uwzględniane, gdyż platforma ta nie uwzględniała na tym etapie kosztów związanych z „ramp rate” (tym samym z innymi ofertami porównywana była kwota 30$/MWh a nie uśredniona, wynosząca 63$/MWh).

Tym sposobem JP Morgan osiągał zysk na poziomie 23$/MWh, pomimo że cena rynkowa była poniżej jego kosztów wytworzenia energii elektrycznej.

Analizowany przypadek może budzić kontrowersje, ponieważ pomimo że działania JP Morgan miały niewątpliwie charakter wprowadzający w błąd, to jednak były one możliwe ze względu na architekturę systemu informatycznego wykorzystywanego przez kalifornijskiego operatora do procedury licytacyjnej.

Konsekwencją opisanego i innych naruszeń których dopuścił się JP Morgan było nałożenie na ten podmiot kary pieniężnej w wysokości kilkuset milionów dolarów.

Rozpowszechnianie informacji fałszywych / wprowadzających w błąd

Przykłady podane przez REMIT:

Jako manipulację poprzez rozpowszechnianie informacji fałszywych / wprowadzających w błąd należy zakwalifikować:

- celowe dostarczanie fałszywych informacji przedsiębiorstwom, które dokonują ocen ceny lub sporządzają raporty rynkowe, co prowadzi do wprowadzenia w błąd uczestników rynku działających na podstawie takich ocen lub raportów rynkowych;

- celowe stwarzanie pozorów, jakoby dostępność mocy wytwórczych energii elektrycznej lub dostępność gazu ziemnego czy też dostępna zdolność przesyłowa były inne niż są faktycznie technicznie dostępne, w przypadku gdy takie informacje mają wpływ lub mogą mieć wpływ na ceny produktów energetycznych sprzedawanych w obrocie hurtowym.

Zakres zachowań kwalifikowanych w prawodawstwach Unii Europejskiej i Stanów Zjednoczonych Ameryki jako manipulacja na rynku energii jest szeroki, natomiast granica pomiędzy naruszeniem zakazu manipulacji na rynku a dozwoloną grą rynkową jest bardzo płynna. Biorąc pod uwagę sankcje grożące za złamanie zakazu manipulacji – mogące dotknąć zarówno traderów jak i same spółki – jasne określenie przez uczestników rynku zachowań, które są dopuszczalne, a które należy zakwalifikować jako manipulację jest konieczne dla zdobycia lepszej od konkurentów pozycji rynkowej.

Jakub Łabuz – radca prawy, Manager w Zespole Energii i Zasobów Naturalnych Deloitte Legal

Konrad Szybalski, LL.M. (Oil & Gas Law) – Senior Associate w Zespole Energii i Zasobów Naturalnych Deloitte Legal

Wciąż nie wiadomo co dokładnie zapisano w decyzji Komisji Europejskiej zatwierdzającej pomoc publiczną dla polskiego górnictwa. Możemy jeszcze poczekać bardzo długo – obywatele Hiszpanii zobaczyli swoją po pół roku od jej wydania. W dodatku niemal wszystkie dane rząd w Madrycie utajnił

Wciąż nie wiadomo co dokładnie zapisano w decyzji Komisji Europejskiej zatwierdzającej pomoc publiczną dla polskiego górnictwa. Możemy jeszcze poczekać bardzo długo – obywatele Hiszpanii zobaczyli swoją po pół roku od jej wydania. W dodatku niemal wszystkie dane rząd w Madrycie utajnił Pierwsza aukcja na wsparcie odnawialnych źródeł energii została rozstrzygnięta. Do 2033 roku rząd zobowiązał się do zakupu energii o średniej wartości ok. 66 mln zł rocznie. Powstające dzięki niemu nowe elektrownie obciążą przeciętne gospodarstwo domowe kosztem ok. 2 groszy miesięcznie. Nie obyło się jednak bez poważnej wpadki.

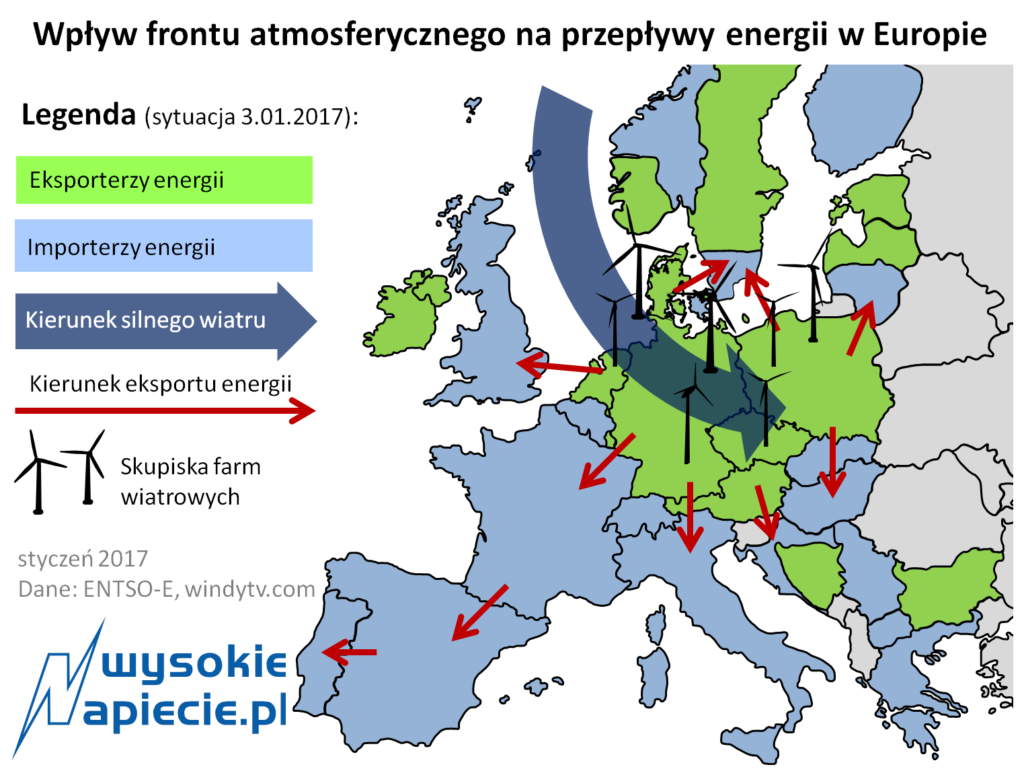

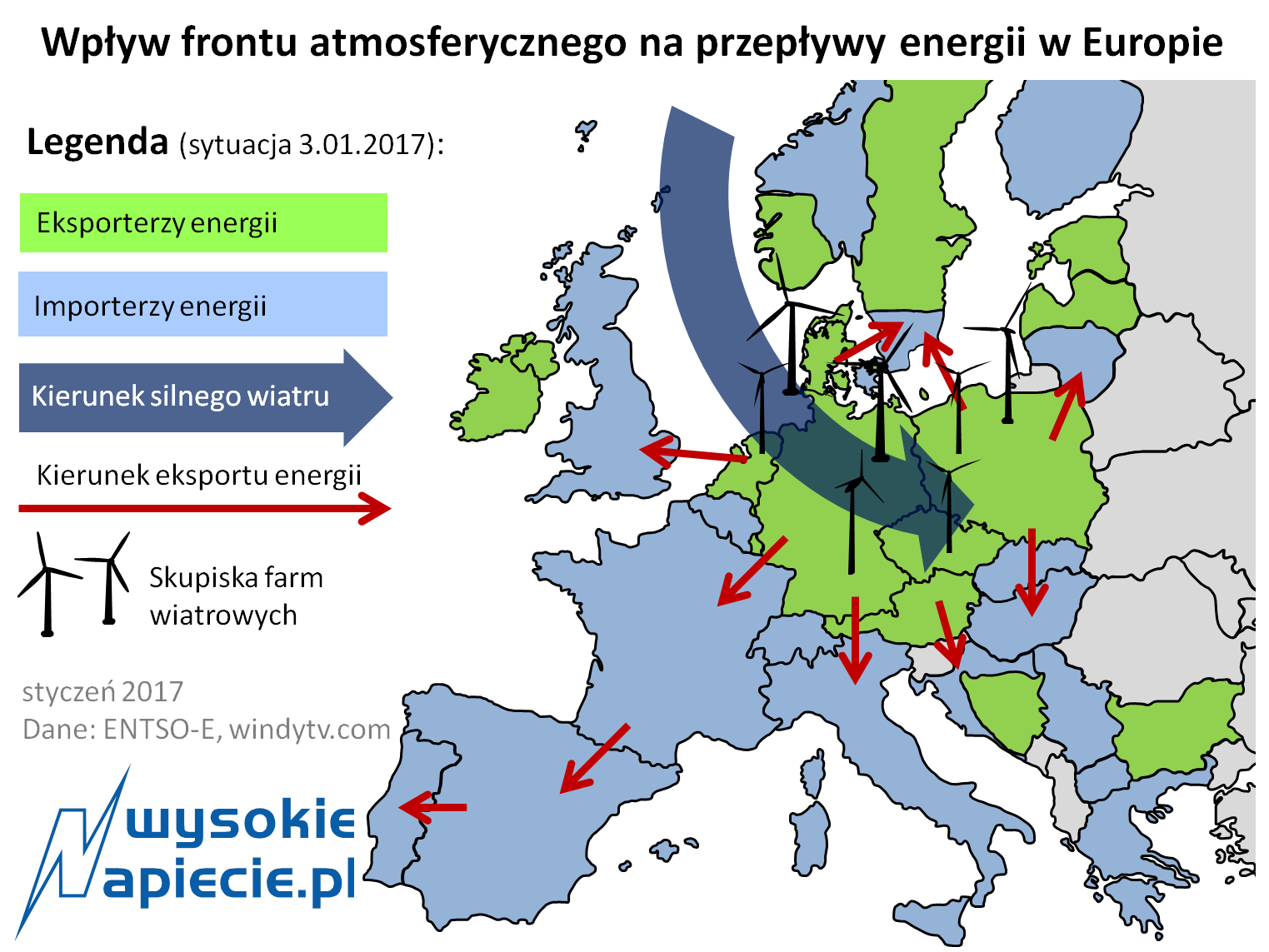

Pierwsza aukcja na wsparcie odnawialnych źródeł energii została rozstrzygnięta. Do 2033 roku rząd zobowiązał się do zakupu energii o średniej wartości ok. 66 mln zł rocznie. Powstające dzięki niemu nowe elektrownie obciążą przeciętne gospodarstwo domowe kosztem ok. 2 groszy miesięcznie. Nie obyło się jednak bez poważnej wpadki. We wtorek rano, 3 stycznia, Polska pobiła godzinowy rekord eksportu energii netto, z kolei kilka godzin później padł rekord produkcji energii z wiatru. W nocy farmy wiatrowe w Polsce po raz pierwszy dostarczały odbiorcom ponad 5000 MW.

We wtorek rano, 3 stycznia, Polska pobiła godzinowy rekord eksportu energii netto, z kolei kilka godzin później padł rekord produkcji energii z wiatru. W nocy farmy wiatrowe w Polsce po raz pierwszy dostarczały odbiorcom ponad 5000 MW.