Spis treści

Mija kolejny rok przygotowań do rozpoczęcia przez Polskie Elektrownie Jądrowe Sp. z o.o. (PEJ) budowy elektrowni jądrowej (EJ) w lokalizacji Lubiatowo-Kopalino na Pomorzu.

W badaniu przeprowadzonym przez MKiŚ dwa lata temu aż 86% respondentów wyraziło poparcie dla budowy elektrowni jądrowej w Polsce, a prawie 72% zgodziłoby się na taką inwestycję w swojej okolicy. Tak wysoki udział głosów „za” związany jest m.in. z przekonaniem, że inwestycja ta przyczyni się do obniżenia cen energii dla odbiorców.

Mimo tego wyjątkowego zainteresowania społecznego publicznie przekazywane informacje na temat modelu biznesowego (sposobu finansowania inwestycji i pozyskiwania przychodów w fazie operacyjnej) są skąpe i niespójne.

Co wiadomo o modelu biznesowym?

We wrześniu 2024 roku rząd wspólnie z PEJ złożył do Komisji Europejskiej (KE) wniosek o zatwierdzenie pomocy publicznej dla projektu budowy elektrowni jądrowej. Jednak nie opublikowano pełnej informacji na temat zawartych w nim propozycji publicznego wsparcia dla projektu ani o ich wpływie na polską gospodarkę. Wiedzę na ten temat możemy czerpać jedynie z różnych wypowiedzi publicznych, z których dowiadujemy się, że założona struktura finansowania to:

• 30% kapitał własny, wniesiony przez Skarb Państwa (czyli przez wszystkich podatników) w kwocie 60,2 mld zł (dokapitalizowanie w latach 2025-2037),

• 70% kapitał obcy, w tym kredyt z EXIM Bank na kwotę 72,1 mld zł, a pozostała część „z rynku finansowego”.

W fazie operacyjnej przychody mają być realizowane poprzez sprzedaż energii na rynku, ale w oparciu o dwustronny kontrakt różnicowy (Contract for Difference, CfD). Cena rozliczeniowa (strike price) ani inne szczegóły tej propozycji nie zostały ujawnione.

Dwustronny kontrakt różnicowy – diabeł tkwi w szczegółach

Mówiąc najkrócej – państwo gwarantuje producentowi, że uzyska wynegocjowaną cenę (strike price) za każdą sprzedaną MWh. Jeśli cena sprzedaży na rynku będzie niższa, to państwo dopłaci różnicę (z budżetu lub nakładając dodatkową opłatę do rachunków za energię). A jeśli cena sprzedaży będzie wyższa od strike price, to wytwórca zwróci tę różnicę.

Analiza rządowych dokumentów (załączniki do Krajowego Planu na rzecz Energii i Klimatu, KPEiK), sprawozdanie PEJ za 2023 rok, komunikaty Komisji Europejskiej oraz wypowiedzi Pełnomocnika Rządu do spraw Strategicznej Infrastruktury Energetycznej pozwala zarysować ramy przyjętego kontraktu różnicowego oraz jego szacunkowe koszty dla polskiej gospodarki.

Kontrakt różnicowy jest, co do zasady, dopuszczony w UE przez tzw. Rozporządzenie Rynkowe (Rozporządzenie Parlamentu Europejskiego i Rady UE) jako „mechanizm regulacji cenowej”. Rozporządzenie to nie określa jednak detali, są one każdorazowo badane na podstawie złożonych wniosków oraz osobno wyznaczane przez KE dla konkretnego projektu inwestycyjnego.

Skutki dla budżetu nieznane

Do polskiego wniosku zostały (prawdopodobnie) wpisane dane zawarte w Załączniku nr 5 do aktualizacji KPEiK. Zakładany okres obowiązywania CfD to lata 2033-2097 – prawdopodobnie chodzi o 60 lat dla każdego z trzech planowanych bloków, które mają być uruchamiane i zamykane jeden po drugim w odstępach około 1 roku.

Wydaje się, że uzyskanie zgody KE na wsparcie publiczne na tak długi okres będzie niezwykle trudne. Dla porównania, projekt Hinkley Point C uzyskał zgodę na okres 35 lat, a Dukovany II na 40 lat, przy czym Czesi wnioskowali właśnie o 60 lat. Komisja wprost stwierdziła, że kontrakt różnicowy na tak długi okres jest nadmierną pomocą publiczną i nie widzi uzasadnienia do jego zaakceptowania. To zmusiło Czechów do zmiany wniosku.

Z Załącznika nr 5 wiemy też, że wielkość środków potrzebnych na sfinansowanie dwustronnego CfD nie została określona, gdyż jest „Trudna do oszacowania ze względu na swoją konstrukcję”. Zatem zdecydowano o wyborze tej formy pomocy publicznej bez wyceny skutków dla budżetu, gospodarstw domowych, przedsiębiorstw i całej gospodarki.

Można jednak pokusić się o wyliczenie tej kwoty przyjmując jako punkty odniesienia:

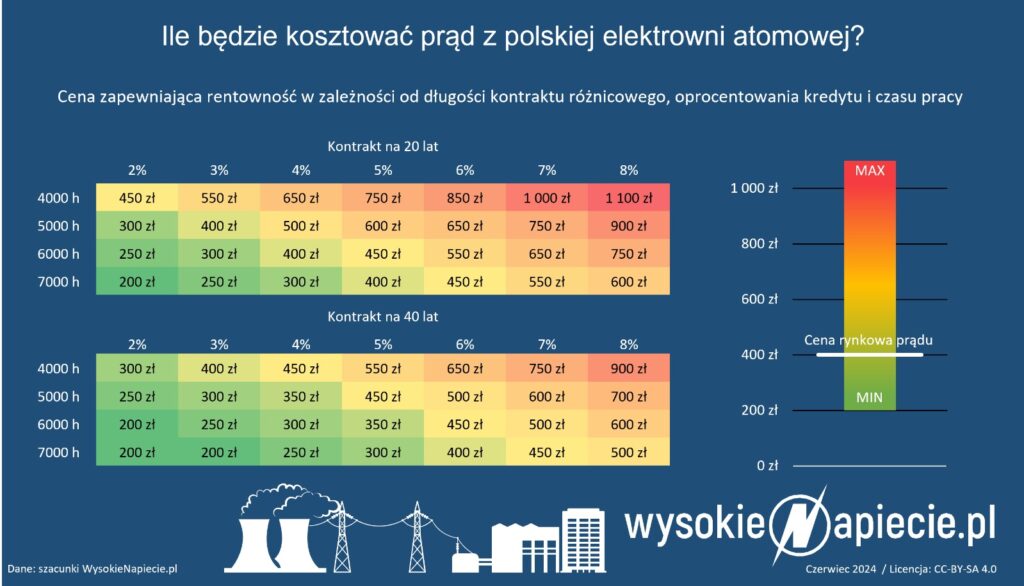

• „niskie” LCOE (Levelised Cost of Electricity – uśredniony koszt produkcji energii w okresie funkcjonowania przedsiębiorstwa) dla bloków AP1000 w EJ Vogtle, które jest szacowane na 744 zł/MWh (186 USD/MWh) przez pierwsze 30 lat eksploatacji. Przyjmijmy to jako hipotetyczną cenę strike price w przypadku CfD dla EJ Lubiatowo (choć wiadomo, że jest ona zaniżona, bo uwzględnia znaczną pomoc publiczną, m.in. w formie zwolnienia podatkowego w ramach Production Tax Credit);

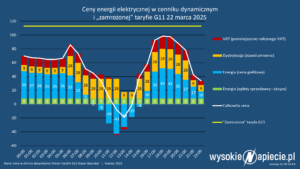

• cenę hurtową z Towarowej Giełdy Energii, np. z indeksu BASE_Y-28 (429 zł/MWh, cena średnioważona). Ten indeks najbardziej „wybiega w przyszłość”, a choć jego wolumen jest relatywnie niewielki, to wartość jest zbliżona do pozostałych indeksów.

Różnica między ceną strike price a ceną z rynku energii wynosi więc 315 zł/MWh. Jeśli przyjmiemy uśredniony dla 60 lat wskaźnik wykorzystania mocy (Capacity Factor, CF) równy 85%, to roczna produkcja netto z EJ Lubiatowo wyniesie 26 135 460 MWh. A suma koniecznych dopłat przez pierwsze 30 lat eksploatacji wyniesie 247 mld zł (ponad 8 mld zł rocznie).

I to tylko przy założeniu, że ta elektrownia nie będzie wypychana z rynku przez OZE i tańszą energię z importu.

Niestety, wiele wskazuje na to, że tak właśnie się stanie, bo KE, wydając zgodę na pomoc publiczną dla projektu Dukovany II, nałożyła liczne dodatkowe warunki. W efekcie nowe bloki jądrowe będą musiały pracować jako bloki szczytowo-rezerwowe, z niskim wskaźnikiem CF, co jest fundamentalnie sprzeczne z ekonomiką elektrowni jądrowych, gdyż spadek CF wiąże się ze wzrostem LCOE.

A wzrost LCOE oznacza zwiększenie obliczonej powyżej różnicy, a więc konieczność większych dopłat do każdej megawatogodziny. To z kolei podważy lub co najmniej utrudni „bankowalność” projektu i uderzy w akceptację społeczną i polityczną.

W dużym uproszczeniu można przyjąć, że spadek CF z ok. 90% do ok. 30% oznacza co najmniej 3-krotny wzrost LCOE. A w przypadku wysokiego WACC i/lub wysokich nakładów i/lub wydłużającego się okresu budowy może nawet 4-krotny. Spadek CF poniżej 30% to już wzrost LCOE w tempie wykładniczym i wartości dopłat idące w tysiące zł za MWh.

A to jeszcze nie koniec. W decyzji dla EJ Dukovany II KE zastrzegła, że tylko 30% wolumenu produkcji może być potencjalnie sprzedawane w formie dwustronnych umów (Power Purchase Agreements, PPA), uzgadnianych w aukcjach.

Nie można zatem zawrzeć indywidualnej wieloletniej (np. na 20 lat) umowy z wybranym dużym odbiorcą przemysłowym, zwłaszcza kontrolowanym przez rząd. To wynika zarówno z tej decyzji KE, jak i zapisów Rozporządzenia Rynkowego, z którego wprost wynika, że PPA mogą być zawierane tylko na warunkach rynkowych.

Można domniemywać, że te warunki wyznaczają ramy dla kolejnych decyzji KE w sprawie pomocy publicznej w formie dwustronnego kontraktu różnicowego. Z pewnością nie będą podważały fundamentów decyzji i polityki KE, tj. priorytetowego traktowania OZE na rynku energii.

Jak wcisnąć atom do systemu

PEJ ma świadomość tych problemów. Dlatego poinformowano o dwóch rozwiązaniach rozważanych przez spółkę, które – jak możemy przypuszczać – zawarła ona we wniosku notyfikacyjnym:

1) Wykorzystanie mechanizmu Generacji Wymuszonej Systemowo (GWS).

2) Zmiana prawa zdejmująca z elektrowni jądrowych obowiązek świadczenia usług regulacyjnych i bilansowaniu systemu, z uwagi na (rzekome) zagrożenie bezpieczeństwa jądrowego i ochrony radiologicznej.

Czy są to dobre pomysły? Zastosowanie mechanizmu GWS wymagałoby gruntownej zmiany przepisów (także europejskich) regulujących pracę Krajowego Systemu Elektroenergetycznego (KSE).

Ich efektem byłoby zaniżanie generacji OZE i utrudnienie realizacji przez Polskę celów w zakresie udziału źródeł odnawialnych w miksie energetycznym. GWS powoduje, że obecnie większość bloków węglowych pracuje niemal stale na minimum technicznym. Blok o najwyższym wskaźniku CF osiągnął w zeszłym roku ok. 60%. W przyszłości wskaźnik ten będzie nadal spadał na skutek coraz większej generacji OZE.

Wejście bloków jądrowych do KSE na takich samych zasadach nie daje szans na wykorzystanie mocy na poziomie 90%, czy choćby 80%. Minimum techniczne bloków AP1000 wynosi 15% mocy zainstalowanej, ale mniejsza elastyczność niż w przypadku bloków węglowych może spowodować konieczność częstszego odstawiania i w efekcie uzyskanie bardzo niskiego CF.

Z kolei skutkiem rozważanej zmiany prawa byłoby wprowadzenie do polskiego porządku prawnego odrębnej koncesji na prowadzenie działalności gospodarczej w zakresie wytwarzania energii elektrycznej z elektrowni jądrowej. Miałoby to umożliwić „uwzględnienie pewnych aspektów związanych z bezpieczeństwem jądrowym w kontekście pracy elektrowni jądrowej w systemie elektroenergetycznym„.

Podobne rozwiązanie jest stosowane w USA, jednak w przypadku Polski może kolidować z unijnymi aktami prawnymi regulującymi pracę KSE i funkcjonowanie rynku energii. Przeczy to również praktyce unijnej, gdyż wszystkie EJ uczestniczą w rynku bilansującym i do tej pory nie powoływano się na zagrożenia awariami jądrowymi.

Trzeba też odpowiedzieć na pytanie czy te propozycje są zgodne z warunkami decyzji KE wydanej dla projektu Dukovany II. No i uwzględnić prawdopodobny efekt domina – inne elektrownie jądrowe w UE mogłyby wystąpić z żądaniem przyznania im takich samych warunków przez KE.

Rok temu prof. Konrad Świrski oszacował strike price dla EJ Lubiatowo na poziomie 700-900 zł/MWh. Do kwietnia 2024 roku, czyli do decyzji KE w/s projektu Dukovany II, ten przedział liczbowy był jeszcze realny.

Zmiana „reguł gry” w mojej ocenie spowodowała, że powinniśmy ją obecnie kalkulować na poziomie 2000-2500 zł/MWh. A nawet więcej, jeśli dojdzie do przekroczenia budżetu i harmonogramu, lub na skutek czynników „zewnętrznych”, np. rozwój KSE, ekspansja OZE, import tańszej energii, zmiany regulacji UE itd.

Ile w końcu zapłacą odbiorcy

Wydaje się, że potwierdza to sama spółka PEJ w oficjalnych, publicznie dostępnych dokumentach. W raporcie misji Integrated Nuclear Infrastructure Review (INIR), która odbyła się w kwietniu 2024 roku, stwierdza, że nie posiada danych wejściowych do swojego modelu finansowego, zarówno technicznych, jak i innych (finansowych, ekonomicznych, rynkowych) niezbędnych do rozmów z potencjalnymi kredytodawcami.

Ponadto PEJ obawia się uzyskania od KE takich warunków decyzji o dopuszczeniu pomocy publicznej, które uniemożliwią bankowalność projektu.

Czytaj także: Energetyka cierpi na rozdwojenie jaźni

Wcześniej w raporcie spółka twierdzi, że posiada dokument zawierający wyliczenia, w jaki sposób przyjęty model CfD wpłynie na koszt nabycia energii elektrycznej dla odbiorców.

W jaki sposób wyliczono wpływ przyjętego modelu CfD na ceny energii dla odbiorców i jaka jest wiarygodność tych wyliczeń, skoro spółka nie posiada podstawowych danych? Jak to się ma do wspomnianego na początku zapisu w KPEiK? I dlaczego te obliczenia nie zostały dotychczas ujawnione, skoro spółka jest w 100% finansowana z pieniędzy podatników?

Pusta rubryka w tabelce

Dobrym podsumowaniem dotychczasowych prac nad modelem biznesowym dla EJ Lubiatowo jest Raport INIR. Na 19 obszarów zbadanych przez ekspertów Międzynarodowej Agencji Energii Atomowej (MAEA) jedynie w trzech dopatrzono się poważnych „niedomagań”. Najważniejszym z nich jest właśnie finansowanie projektu.

Rekomendacje, które są najsilniejszym narzędziem oceny pozostającym w dyspozycji MAEA, wskazują, że PEJ powinien dalej pracować nad biznesplanem i modelem finansowym, aby ułatwiać rynkowi zaangażowanie się w proces dostarczania spółce środków finansowych. Warto też zwrócić uwagę na rubrykę „Good practices”, która w odniesieniu do finansowania EJ Lubiatowo jest pusta.

Dr Bożena Horbaczewska – adiunkt w Zakładzie Makroekonomii i Ekonomii Sektora Publicznego, Katedra Ekonomii II, Kolegium Gospodarki Światowej SGH. Kierownik studiów podyplomowych Energetyka Jądrowa w SGH. Laureatka Nagrody indywidualnej I-go stopnia przyznanej przez rektora SGH za osiągnięcia stanowiące istotny wkład w rozwój nauki. Członek Zespołu ds. Transformacji Energetycznej w UN Global Compact Network Poland oraz Polskiego Towarzystwa Nukleonicznego. Współautorka Modelu SaHo dla energetyki jądrowej.

Tekst ukazał się po raz pierwszy w „Gazecie SGH INSIGHT”, specjalnym wydaniu kwartalnika „Gazety SGH”, pisma Szkoły Głównej Handlowej w Warszawie.