Spis treści

Światowy przemysł wydobywczy zachowuje się spokojnie w obliczu wojen na wschodzie Europy, walk w Izraelu i Libanie, wstrząsów politycznych w USA oraz zauważalnego skrętu w lewo niektórych państw Ameryki Łacińskiej.

Gracze, którzy mają najsilniejszą pozycję próbują jak zawsze uniemożliwić uruchomienie projektów dla nich konkurencyjnych. Bardzo dobrze widać to na przykładzie grafitu.

Jeden samochód elektryczny potrzebuje około 68 kg grafitu w postaci materiału anodowego, gdyż baterie litowo jonowe (LiB) w zasadzie wyłącznie mają anody grafitowe (90 % wyrobów). Stąd rynek naturalnego grafitu to dobry termometr pokazujący zapotrzebowanie na te baterie.

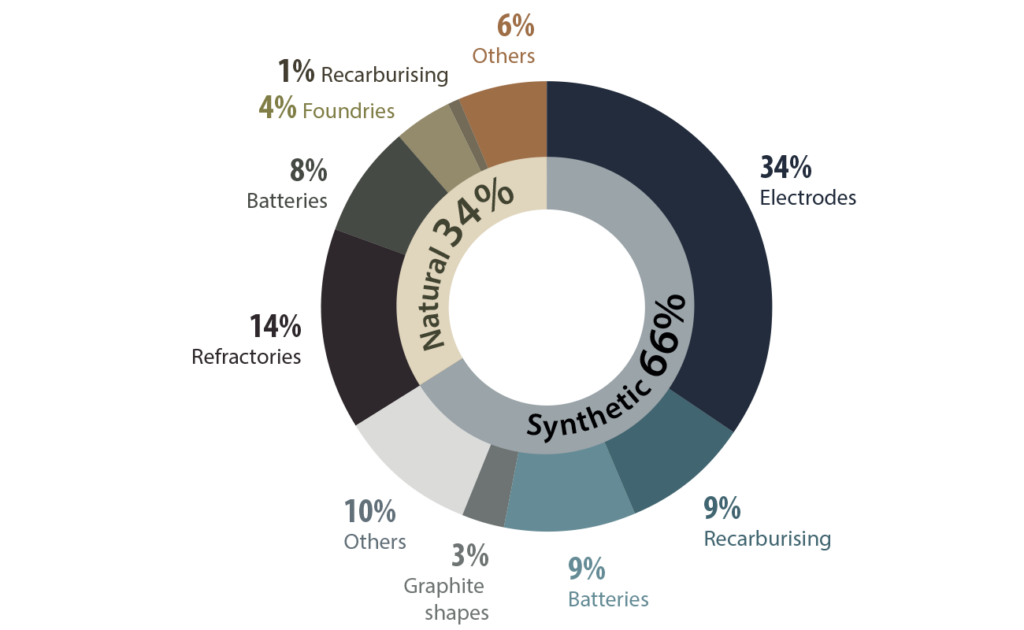

Na światowym rynku naturalny grafit (z kopalń) konkuruje częściowo ze syntetycznym grafitem ale ten syntetyczny do roku 2023 był istotnie droższy od naturalnego (nawet o 30-40 %).

Płatki grafitu są w pewnym momencie przerobu zaokrąglane (proces nazywa się „spherodization”). Badania tomograficzne wykazują, że jest to proces składania tych płatków w małe harmonijki a wtedy tworzą się nowe pory w graficie dające w nich trasy dla jonów litu. Proces zaokrąglania istotnie zwiększa zdolność przyszłej anody do przyjmowania i oddawania jonów litu oraz przedłuża samą żywotność baterii.

Chiny dzielą i rządzą

W grudniu Chiny 2023 r. ogłosiły ograniczenia na eksport najwyższej jakości naturalnego płatkowego grafitu gdyż mają problem z własnymi złożami. Początkowo od roku 1990 do 2005 produkcja grafitu koncentrowała się w prowincji Shandong ale złoża tam wyczerpują się. Nowe złoża z prowincji Heilongjiang mają mniejszą zawartość najwyższej jakości grafitu co było przyczyną tego, że Chiny wzmogły kontrolę nad tym rynkiem od 1.12.2023.

Ocenia się, że cały rynek grafitu wysokiej jakości w roku 2023 był wart 7-7,1 mld USD (w tym 1,6 mln ton naturalnego grafitu z cenami rzędu najwyżej 2500 dolarów za tonę (płatkowy) i reszta to syntetyczny grafit). W roku 2024 rynek grafitu może zbliży się do 8 mld USD (w tym syntetyczny grafit ok 3,2 mld USD) a w roku 2030 może wzrośnie do 12-15 mld USD (w tym syntetyczny od 4,8 do 5,8 mld USD).

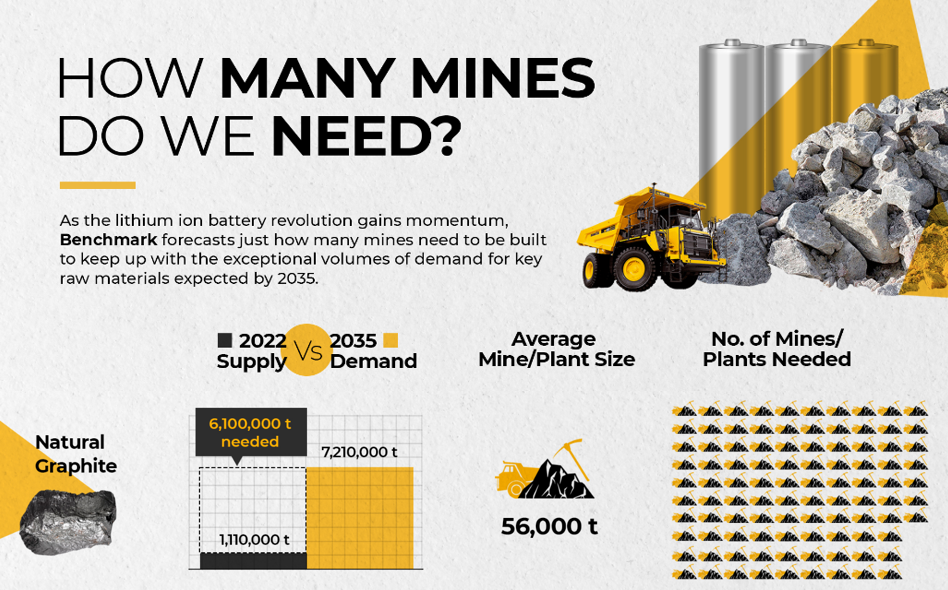

Optymistyczne prognozy (firm wydobywających naturalny grafit) zakładają zapotrzebowanie na niego w 2030 na ok 3 mln ton a w roku 2036 już 6 mln ton i nawet 7 mln ton w roku 2037. Ale są to ciągle teorie nie potwierdzone długoterminowymi kontraktami.

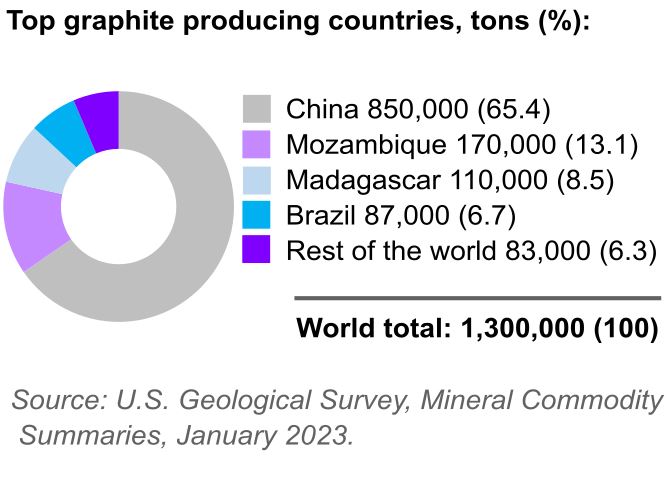

Zdecydowana większość tych pieniędzy trafia do Chin. Dane za rok 2023 dają taki układ produkcji i zasobów naturalnego grafitu:

USA chcą się włączyć do gry

Kraje BRICS z reżimem północnokoreańskim kontrolowały w roku 2023 produkcję ponad 1,4 mln ton grafitu. Kontrola chińska nad rynkiem grafitu polega na tym, że zezwalają na eksport, ale robią to tak, aby utrzymać ceny grafitu na poziomie uniemożliwiającym uruchomienie komuś innemu kopalń (wystarczy tutaj ok. 2100 – 2300 USD za tonę).

Zatem wszystkie planowane w USA fabryki baterii i zasilających je materiałów anodowych praktycznie nie mają szans na zamknięcie finansowania jeśli jednocześnie nie będą miały długoterminowych kontraktów z kopalniami lub z producentami syntetycznego grafitu (ale tutaj są problemy i cenowe i jakościowe).

Producenci syntetycznego grafitu mogą podpisać długoterminowe kontrakty tylko z formułą rewaloryzacji ceny produktu od cen energii a na to odbiorcy nie mają ochoty. A zbudowanie w USA fabryki, która zasilana będzie tylko chińskim grafitem nie jest politycznie możliwe.

Chiny w końcu 2022 i w całym 2023 przyjęły taktykę wprowadzania na rynek dodatkowych ilości zarówno naturalnego jak i syntetycznego grafitu co dało przyrost produkcji do tych 1,23 miliona ton choć jeszcze trzy lata temu było to tylko 700.000 ton rocznie. Zatem ceny grafitu najwyższej jakości spadły z poziomu 2500-2800 dolarów za tonę w końcu 2022 do 1800-2200 za tonę w końcu I kwartału 2024.

Producenci baterii nie zużywają całej produkcji gdyż potrzebują tylko wspomnianego grafitu płatkowego. Według szacunków w roku 2023 rynek baterii zużył ok 600.000 ton naturalnego grafitu (z produkcji 1150 tysięcy ton tego naturalnego płatkowego grafitu). Dodatkowo rynek baterii zużył także 255.000 ton syntetycznego grafitu (lub więcej – tutaj pewne dane nie są dostępne bo producenci materiałów anodowych nie ujawniają w pełni składu surowców, których używają i cen jego zakupu).

Zatem łącznie zapotrzebowanie producentów to co najmniej 855.000 ton. Brakuje na rynku grafitu o najwyższej jakości gdzie ceny są najwyższe a konkurencja praktycznie nie istnieje od 01.12.2023 (bo temu służą restrykcje chińskie).

Spadek cen w 2023 wynikła po prostu z tego, że także producenci syntetycznego grafitu zwiększyli swoją produkcję. Tylko jeden producent w USA (Philips 66 ) ma zdolności produkcyjne syntetycznego grafitu na poziomie 200.000 ton (w USA i Wielkiej Brytanii). Produkcja syntetycznego grafitu jest organizowana lub są już budowane fabryki w USA, Korei Południowej, Arabii Saudyjskiej, Indiach i krajach skandynawskich.

Jest zdolność, ale kto zdobędzie rynek

Tak jak w każdej kopalinie dla analizy rynku tej kopaliny trzeba znać nie tylko samą realną produkcję, ale też znać zdolność produkcyjną wytwórców, która niekiedy jest znacznie wyższa.

Roczna produkcja Mozambiku w 2023 wynosiła 94.000 ton i była to produkcja z jednej kopalni Balama firmy Syrah Resources. Kopalnia ta została zbudowana wraz z zakładem przetwórczym na zdolności produkcyjne 350.000 ton grafitu a ma zasoby pozwalające na tę produkcję przez 50 lat. Kopalnia ma własną elektrownią złożoną z siedmiu generatorów dieslowskich po 2,2 MW i 11,2 MW fotowoltaiki oraz 8 MW magazyn energii.

Jednak ta kopalnia pracowała w roku 2023 tylko na 27 % swojej wydajności. Jeden problem to jej lokalizacja w prowincji Cabo Delgado. Zaburzenia polityczne w tym rejonie Mozambiku powodowały okresowe wstrzymywanie produkcji. Przez cały rok 2023 organizacja ISIS-Mozambik prowadziła ataki na siły rządowe ale siły wojskowe kilku krajów zdołały nieco poprawić sytuację.

Druga przyczyna tak niskiej produkcji w roku 2023 to niskie ceny wywołane chińską konkurencją, która robi wszystko aby nie wpuścić nikogo nowego na ten rynek. We wrześniu 2024 ta firma dostała niskooprocentowaną pożyczkę od rządu USA w wysokości 150 mln USD na podtrzymanie działalności kopalni w Mozambiku.

Firma Syrah uruchomiła w Vidalia w Luizjanie (USA) w lutym 2024 fabrykę materiału anodowego. Ma już kontrakt na 8.000 ton rocznie z Teslą a możliwości fabryki docelowo będą 45.000 ton. Na razie ma zgody inwestycyjne tylko na poziom produkcji 11.500 ton rocznie. Oczywiście podstawowym surowcem będzie surowiec z Mozambiku i ewentualnie z samego USA i Kanady o ile tam otworzą się wreszcie jakieś nowe kopalnie.

Z nieoficjalnych wiadomości (cenzurowanych mocno przez rząd chiński) wynika, iż zdolność produkcyjna w zakresie naturalnego grafitu w Chinach jest już w rejonie 1,8 mln ton czyli prawie 45 % więcej niż sprzedaż w roku 2023. Różne chińskie firmy prywatne ostro inwestowały w okresie 2020-2023 aby wejść na rynek i de facto restrykcje rządu chińskiego wprowadzono też po to, aby nie nastąpiło potężne załamanie cen.

Ta zapasowa zdolność wydobywcza po stronie Chin jest dodatkowym narzędziem nad kontrolą światowego rynku grafitu.

W Kanadzie, USA i w innych krajach jest wiele spółek zbierających pieniądze na nowe projekty grafitowe, ale sytuacja jest niejasna. Nie wiadomo czy po wyborach w USA nowy Kongres i nowy prezydent utrzymają i w jakim zakresie dotacje i zwolnienia podatkowe w ustawie IRA a w jakim stopniu będą nałożone cła i na jaki import (czy selektywnie z Chin czy w ogóle import do USA bez wskazania kraju pochodzenia). A ma to kluczowe znaczenie dla tego rynku i tego skąd brać jaki surowiec.

Firma Syrah zawnioskowała o dotację 450 mln USD dla rozbudowy zakładu w Luizjanie (dla osiągnięcia zdolności rocznej 45.000 ton) co pokazuje wyraźnie, iż bez dotacji rządowych żaden producent materiałów anodowych nie dałby rady wygrać z chińską konkurencją.

Niszczenie małej konkurencji

Taktyka niszczenia konkurencyjnych małych projektów przez chińskie działania jest doskonale widoczna na przykładzie jedynej działającej kopalni grafitu w Kanadzie firmy Northern Graphite . Ta firma osiągnęła z trudem poziom produkcji koncentratu grafitu 8592 tony w roku 2023 ton i zamierza doinwestować do poziomu 25.000 ton rocznie za parę lat.

Firma sprzedawała grafit za 1990 dolarów za tonę. Ale w roku 2023, z powodu akcji chińskiej i celowego zbijania cen ta kopalnia sprzedała tylko 4446 ton grafitu (z poziomu 13597 ton w roku 2022). Koszty firmy na tonę koncentratu w 2022 wyniosły 1364 USD a cena 2073 USD (w tym sporo na długoterminowych kontraktach) ale w roku 2023 koszty wzrosły już 1429 USD a cena spadła do 1990 dol. i to też tylko dzięki posiadaniu dłuższych kontraktów.

Zręczne chińskie działania opóźniły co najmniej co dwa a może nawet o trzy lata zwiększenie wydobycia w tej kopalni w Kanadzie.

Kolejną firmą próbującą uruchomić dwie kopalnie grafitu w Kanadzie jest Focus Graphite ale tak jak wiele projektów ta firma jest dopiero na etapie analiz technicznych i przygotowywania studium wykonalności.

Oczywiście projekty kilku następnych kopalń są w toku ale dopiero nałożenie wysokich taryf celnych przez rząd USA na grafit importowany da nieco oddechu i pozwoli na organizację tych kopalń. W USA ewentualnie wystartuje pięć projektów kopalń grafitu (dwa w stanie Alabama, jeden na Alasce, jeden w Montanie i jeden w stanie Nowy Jork). Najbardziej zaawansowany jest ten na Alasce, który już dostał dotację 37,5 mln USD. W Kanadzie możliwych dobrych projektów kopalń grafitu jest już kilkanaście a trwają dalsze poszukiwania geologów.

Syntetyczny kontra naturalny

Światowa produkcja syntetycznego grafitu wynosiła w roku 2018 1,46 mln ton przy czym 54 % była to także chińska produkcja. Do wyprodukowania jednej tony syntetycznego grafitu potrzeba 0,99 tony koksu naftowego i 0,24 tony smoły węglowej (w stosunku około 80–20) i trzeba to ogrzewać do 3000 stopni C.

Istnieją też metody produkcji w tzw. procesie Acheson gdzie materiały zawierające węgiel ogrzewa się z krzemionką do 4000 stopni C a istnieją także mniej stosowane trudne procesy katalityczne.

Dla procesu Achesona opracowanego w roku 1890 najlepszym surowcem jest antracyt i Ukraina produkowała w ten sposób 10.000 ton grafitu rocznie. Edward Acheson próbował w XIX wieku otrzymać syntetyczne diamenty a trochę przez przypadek opracował tę technologię produkcji grafitu i kilku innych produktów.

Procesy katalityczne produkcji grafitu są też bardzo energochłonne (temperatura 2700 stopni C) i wymagają drogich katalizatorów najlepszy tutaj jest tlenek ceru na podłożu z węglanu wapnia).

Emisja dwutlenku węgla wyliczona „do portu” dla produkcji grafitu naturalnego w Mozambiku wynosi 0,4 kg CO2 na kg grafitu. Jest to jeden z najniższych wskaźników na świecie. Sumaryczna emisja CO2 z produkcji syntetycznego grafitu (uwzględniając cały łańcuch dostaw) wynosi nawet do 20 kg CO2 na tonę grafitu a w procesie Acheson nawet do 30 kg CO2 na tonę grafity. Koszty energii są zatem znacząco niższe przy produkcji grafitu naturalnego w stosunku do produkcji na drodze syntetycznej.

Firmy, które wchodzą także w syntetyczny grafit to Anovion, Graphite One (zamierza produkować syntetyczny grafit, robi już próby technologiczne produktu na chińskiej licencji firmy Sunrise (Guizhou) New Energy Material Co,)), Novonix, SGL Carbon i Vianode. Anovion buduje fabrykę syntetycznego grafitu na 40.000 ton rocznie w stanie Georgia i bazować ona będzie właśnie częściowo na energii z nowej elektrowni jądrowej.

Vianode otworzyło w X 2024 fabrykę syntetycznego grafitu w Norwegii (Heroya). Nie będzie to duży zakład bo jego wydajność ma być tylko 2000 ton syntetycznego grafitu rocznie (dla 30000 pojazdów). Vianode wraz ze swoimi udziałowcami tj. Elkem, Hydro i Altor zamierza inwestować w dużo większe zakłady (dla osiągnięcia nawet 200.000 ton produkcji za kilka lat).

Ze względu na wymagania co do zużycia energii syntetyczny grafit będzie prawie zawsze droższy niż naturalny. Przejściowo w Chinach jest spora produkcja syntetycznego grafitu gdyż nagle mają (dzięki spowolnieniu gospodarczemu w innych dziedzinach) nadwyżki energii. Ale to jest zjawisko przejściowe bo jakiekolwiek realne ożywienie gospodarki chińskiej spowoduje ponowny wzrost cen syntetycznego grafitu z tego kraju i cen na całym świecie tego konkurenta naturalnego grafitu.

Pojawiają się nowi gracze

Poza produkcją materiałów anodowych w samych Chinach (ona też wzrosła) uruchamiania jest fabryka materiałów anodowych firmy Novonix w USA w Chattanooga, Tennessee. Po niezależnym audycie technicznym rząd USA przekazał dotację 100 mln dolarów (dotacja z programu DOE MESC) oraz firma otrzymała 103 mln zwolnień podatkowych (tzw. zwolnienie 48C). Firma w swoim ogłoszeniu latem 2024 podała, iż po uruchomieniu pełnej produkcji na poziomie 20.000 ton rocznie będzie miała koszty na poziomie 6-8 USD na kg (w tym cena surowca grafitowego) a cenę sprzedaży na poziomie 7-10 USD/kg. Jest to jednak już cena za gotowy materiał na anody.

Warto zauważyć, iż podane ceny za gotowy materiał na anody (w USA) mogą jeszcze wzrosnąć jeśli wejdą w życie dodatkowe taryfy celne (tzw. Section 301) oraz ograniczenia wobec dostawców z Chin (w ramach przepisów Foreigh Entity of Concern).

Podobną fabrykę (ale o 50 % większą) firma Novonix organizuje wraz z rządem ArabiiSaudyjskiej i produkcja w niej ruszyć ma za jakieś 2 – 3 lata.

17.09.2024 firma Westwater ogłosiła, iż podpisała ostatni kontrakt długoterminowy na produkcję ze swojej budowanej fabryki materiału anodowego w Kellyton (Alabama, USA). Posiada trzy kontrakty z firmami SK ON, Stellantis i teraz z Hiller Carbon na łącznie 100 % produkcji (czyli 12.500 ton materiału anodowego). Ten kontrakt pozwala i na finansowanie dalej budowy fabryki ale pośrednio pozwala także na uruchomienie złoża grafitu w Coosa County (Alabama, USA).

Oczywiście nie ma informacji publicznych po jakiej cenie są te kontrakty długoterminowe jednakże te kontrakty i tak nie uratowały kursu akcji tej spółki. Na przełomie od sierpnia 2020 do marca 2021 kurs akcji tej spółki sięgał nawet 9 dolarów za akcję podczas gdy teraz jak już ruszyła budowa fabryki wynosi tylko 0,6 dolara za akcję.

Oprócz ww. dwóch już budowanych fabryk w przygotowaniu jest jeszcze pięć innych ale ciągle jest to za mało w stosunku do „prognozowanych” potrzeb rynku gdyby rzeczywiście produkcja grafitowych materiałów anodowych miała wynosić nawet tylko 200.000 ton rocznie. Zużycie grafitu w USA w roku 2023 było tylko na poziomie 76000 ton (import 84000, reeksport 8 400, różnica to zmiana stanu zapasów).

Na połowę 2024 liczba już działających fabryk baterii litowych w USA osiągnęła 10 (tylko trzy były w roku 2019) a 29 nowych fabryk jest na różnych etapach projektowania, organizowania finansowania itd. itp. Zatem nagle jednym z wąskich gardeł staje się produkcja anod z grafitu (a niekoniecznie sam grafit). Bo tę produkcję teraz też kontrolują Chińczycy.

Niejasna wizja przyszłości

Rząd USA (ten, którego kadencja kończy się z roku 2024) zapowiadał, że 50 % sprzedawanych samochodów w USA w roku 2030 będzie elektrycznych. Przy sprzedaży 19 mln aut wymagałoby to ok 713.000 ton grafitu do produkcji anod. Wymagałoby to min. 45-50 % grafitu z kopalń w USA i Kanadzie czyli 10-15 dużych projektów klasy projektu firmy Northern Graphite i wymagałoby to cen rzędu 4000 USD za tonę lub więcej. Teoretycznie wymaga to gwarancji rządu USA na spłatę tych projektów tak, jak zrobiono to z projektem jądrowym w Georgii a nie małych dotacji po 50 – 100 mln USD.

Nie ma innych rynkowych technologii dla zastąpienia naturalnego grafitu. Prowadzone są intensywne prace aby produkować syntetyczny grafit w temperaturach niższych np. 1500 st. C ale kiedy uda się opanować taką technologię i czy będzie ona zużywać mniej energii nie jest jasne.

Prowadzone są próby stworzenia anod na bazie innych odmian węgla (nie grafitu) ale to na razie pieśń przyszłości.

Niewielka grupa projektów, która ruszyła poza China i działa na zasadzie „dosypywania” pieniędzy z budżetu USA,VV Unii Europejskiej innych państw. To wystarcza tylko na obecny poziom produkcji samochodów elektrycznych.

Zatem są dwa możliwe dalsze scenariusze rozwoju sytuacji.

Pierwszy scenariusz to nadal te rządy będą dotować fabryki materiałów anodowych i baterii a wtedy ich zwiększone zapotrzebowanie podciągnie ceny grafitu na wyjściu z kopalni do 3.700- 4.100 USD za tonę za kilka lat. Przy takich cenach grafitu mogą ruszyć liczne kopalnie poza Chinami. Ale żeby tak było to trzeba by jeszcze nałożyć istotne taryfy celne, nawet 50-60 % na grafit z Chin. Ten scenariusz wymaga jednak, aby koncerny samochodowe podpisały liczne długoterminowe kontrakty z wysokimi cenami za grafit (i pośrednio większymi dla materiałów anodowych).

Koncerny jednak wcale tego nie chcą i ograniczają się tylko do krótkich kontraktów po kilka tysięcy ton rocznie po to, aby nie zostać na lodzie z zakupionym materiałem anodowym.

Drugi scenariusz to możliwość, że nowa administracja USA machnie ręką na elektromobilność i to rynek ustawi się na cenie np. 2.300 – 2.550 USD za tonę (plus inflacja). W takiej sytuacji nadal producenci chińscy będą mieli 80-85 % rynku a kilka niewielkich podmiotów z Kanady i USA będzie ich podszczypywać cenowo.

Wtedy cały światowy program elektromobilności zostanie na obecnym niewysokim poziomie. W tym drugim scenariuszu (ograniczając eksport surowego grafitu) Chiny zmonopolizują także produkcję materiałów anodowych i potem będą zarabiać na nich dobrze i po prostu zepchną do narożnika wszelkich nie chińskich producentów samochodów elektrycznych.

Chińscy eksperci niezwykle zręcznie wykorzystują tutaj to, że w światowym przemyśle wydobywczym trzeba najpierw mieć nie tylko dobre złoże, mieć w jakiś sposób opanowane ryzyka polityczne, trzeba mieć doskonale analizy kopaliny w tym złożu i mieć tzw. próby metalurgiczne (czyli testy przerobu rudy do końcowego produktu o odpowiedniej jakości) i trzeba posiadać wszystkie dokumenty środowiskowe. I musi być realna prognoza cen, które spłacą tę kopalnię.

Tylko mając na stole te wszystkie dokumenty potencjalni odbiorcy zgadzają się negocjować długoterminowe kontrakty, które pozwalają na sfinansowanie budowy kopalni i zakładu przetwórczego. Ale monopolista utrzymując na odpowiednim poziomie cenę na rynku może zawsze tych wszystkich próbujących otworzyć nowe projekty zostawić na lodzie.

Sytuacja, w której USA nagle miałoby zużywać nie 70.000 a 700.000 ton grafitu rocznie i produkować w roku 2030 czy nieco później 9,5 mln samochodów elektrycznych (74 kg grafitu średnio na samochód) jest fantastyką ekonomiczną.

Nowe kopalnie i nowe zakłady materiałów anodowych nie powstaną tak szybko jak opowiadają o tym niektórzy politycy.