Spis treści

Przetarg na budowę w Kozienicach „pod klucz” bloku gazowo-parowego 650-750 MW wraz z 12-letnim serwisem doczekał się pierwszego rozstrzygnięcia po dwóch miesiącach od ogłoszenia.

Zobacz też: Jest nowy przetarg na elektrownię gazową w Kozienicach

Chodzi o odwołanie, które Siemens Energy złożył od warunków zamówienia do Krajowej Izby Odwoławczej (KIO). Spółka postawiła w nim trzy zarzuty wobec Enei. Pierwszy dotyczył wyznaczenia zakresu mocowego bloku w przedziale wynoszącym 650-750 MW, co ma utrudniać uczciwą konkurencję i „prowadzi do nieuzasadnionego uprzywilejowania niektórych producentów/produktów”.

Drugi zarzut, również wynikający z takiej mocy bloku, to naruszenie „obowiązku udzielenia zamówienia w sposób zapewniający najlepszą jakość dostaw, usług, oraz robót budowlanych, uzasadnioną charakterem zamówienia, w ramach środków, które zamawiający może przeznaczyć na jego realizację”.

Natomiast trzeci zarzut to „przeprowadzenie postępowania w sposób niezapewniający zachowania uczciwej konkurencji, równego traktowania wykonawców, proporcjonalności i przejrzystości”.

O szczegółach odwołania pisaliśmy w lipcu w artykule pt. Siemens kwestionuje przetarg Enei na gazową elektrownię w Kozienicach.

Kozienice będą takie, jak chce Enea

Siemens Energy wnosił do KIO o uwzględnienie odwołania i nakazanie zamawiającemu, czyli spółce Enea Elkogaz, zmian w specyfikacji przetargowej poprzez zwiększenie przedziału mocowego bloku z 650-750 MW na 650-900 MW. W sprawie odbyły się dwa posiedzenia, a wyrok ogłoszono w ostatni piątek (30 sierpnia).

– KIO oddaliła odwołanie Siemens Energy w całości, uznając zarzuty odwołania za niezasadne, a kwestionowane postanowienia specyfikacji warunków zamówienia za uzasadnione potrzebami zamawiającego. Izba wskazała, że odwołujący ma możliwość złożenia oferty w postępowaniu. W związku z oddaleniem odwołania Izba nie nakazywała zamawiającemu podjęcia jakichkolwiek czynności – poinformowała portal WysokieNapiecie.pl Agnieszka Trojanowska, rzecznik KIO.

Zgodnie z przepisami stronom i uczestnikom postępowania przysługuje prawo do wniesienia skargi na orzeczenie Izby do Sądu Okręgowego w Warszawie za pośrednictwem Prezesa Izby w terminie 14 dni od dnia doręczenia orzeczenia.

– Decyzja KIO jest zgodna z naszymi oczekiwaniami. Przetarg jest prowadzony zgodnie z dotychczasowym harmonogramem – przekazał nam Piotr Ludwiczak, rzecznik Enei.

Pozytywny dla Enei wynik to dobra informacja dla energetycznej grupy, gdyż termin składania ofert przez wykonawców jest dosyć napięty i mija 30 października

Jeśli przetarg pójdzie sprawnie, to otwarcie ofert nastąpi w terminie, który pozwoli Enei podjąć decyzję o wystartowaniu w grudniowej aukcji rynku mocy na rok dostaw 2029. Pozyskanie kontraktu mocowego to warunek konieczny, aby sfinansować budowę bloku.

Warunki tegorocznej aukcji będą faworyzować jednostki gazowe kosztem bateryjnych magazynów energii. Korekcyjny współczynnik dyspozycyjności dla tej ostatniej technologii obniżono względem poprzednich aukcji z ok. 95 proc. do 61,3 proc. Dla bloków gazowo-parowych wynosi on natomiast prawie 94 proc.

Zobacz więcej: Magazyny energii: resort klimatu łagodzi stanowisko, a URE nie szczędzi krytyki

Według wcześniejszych informacji przekazywanych przez władze Enei, docelowo w Kozienicach mógłby powstać jeszcze drugi blok gazowo-parowy o podobnej wielkości jak w obecnie toczącym się przetargu. Będzie to jednak zależało od powodzenia planów związanych z pierwszą jednostką. Drugi blok, jeśli zapadnie decyzja odnośnie jego realizacji, mógłby ubiegać się o kontrakt mocowy w 2025 r.

Jesienią ubiegłego roku fiaskiem zakończył się pierwszy przetarg na gazowe Kozienice, który miał inne założenia. Przewidywał budowę w miejscu odstawianych bloków węglowych klasy 200 MW nowych bloków gazowych – dwóch po 1100 MW lub trzech po 700 MW. Postępowanie zostało jednak unieważnione, bo nie wpłynęła w nim żadna oferta. To przekreśliło też plany dotyczące zgłoszenia tej inwestycji do ubiegłorocznej aukcji rynku mocy.

Gazem do inwestycji

Wyrok KIO ws. Kozienic zbiegł się w czasie z wydarzeniami w całkiem innym zakątku świata, a mianowicie w Teksasie, gdzie wytypowano 17 projektów elektrowni gazowych o łącznej mocy blisko 10 GW, które będą ubiegać się o rządowe dofinansowanie w wysokości 5,4 mld dolarów.

Władze tego amerykańskiego stanu liczą, że budowa nowych elektrowni pomoże ustabilizować tamtejszą sieć elektroenergetyczną, która ma słabe połączenia z sąsiednimi stanami. Jednocześnie słoneczny i upalny Teksas w ostatnim czasie gwałtownie zwiększa moce zainstalowane w fotowoltaice, która potrzebuje bilansowania za pomocą elastycznych mocy.

Zobacz więcej: Fotowoltaiczny boom w konserwatywnym Teksasie

W tym roku również m.in. Niemcy ogłosiły duży program budowy elektrowni gazowych, dzięki któremu ma powstać 10 GW nowych mocy – w przyszłości mających potencjalnie dokonać zmiany paliwa na zielony wodór. Bloki gazowe mają bilansować niemiecki system elektroenergetyczny, w którym szybko rosną moce zainstalowane w OZE, a z którego wyeliminowano już pracujące w podstawie elektrownie jądrowe.

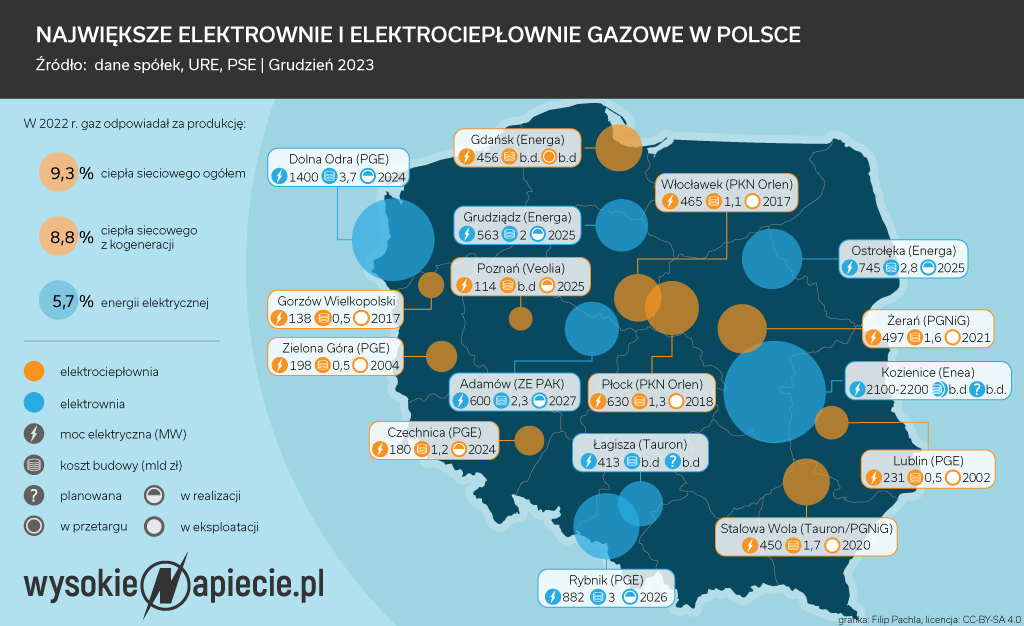

Również w Polsce – poza Kozienicami – można jeszcze oczekiwać budowy kilku dużych jednostek gazowych. Wśród potencjalnych, sygnalizowanych od lat, są m.in. Łagisza czy Gdańsk, ale na gaz będzie przechodzić przede wszystkim ciepłownictwo – z warszawską Elektrociepłownią Siekierki na czele.

Globalnie znaczenie energetyki gazowej rośnie z uwagi na odchodzenie od węgla na mniej emisyjne błękitne paliwo oraz potrzebę bilansowania OZE. To sprawia, że producenci turbin gazowych nie narzekają na brak zleceń i mogą oczekiwać dobrych perspektyw również w nadchodzących latach.

W ostatnich dniach ciekawą analizę dotycząca tego segmentu rynku opublikował Global Energy Monitor (GEM).

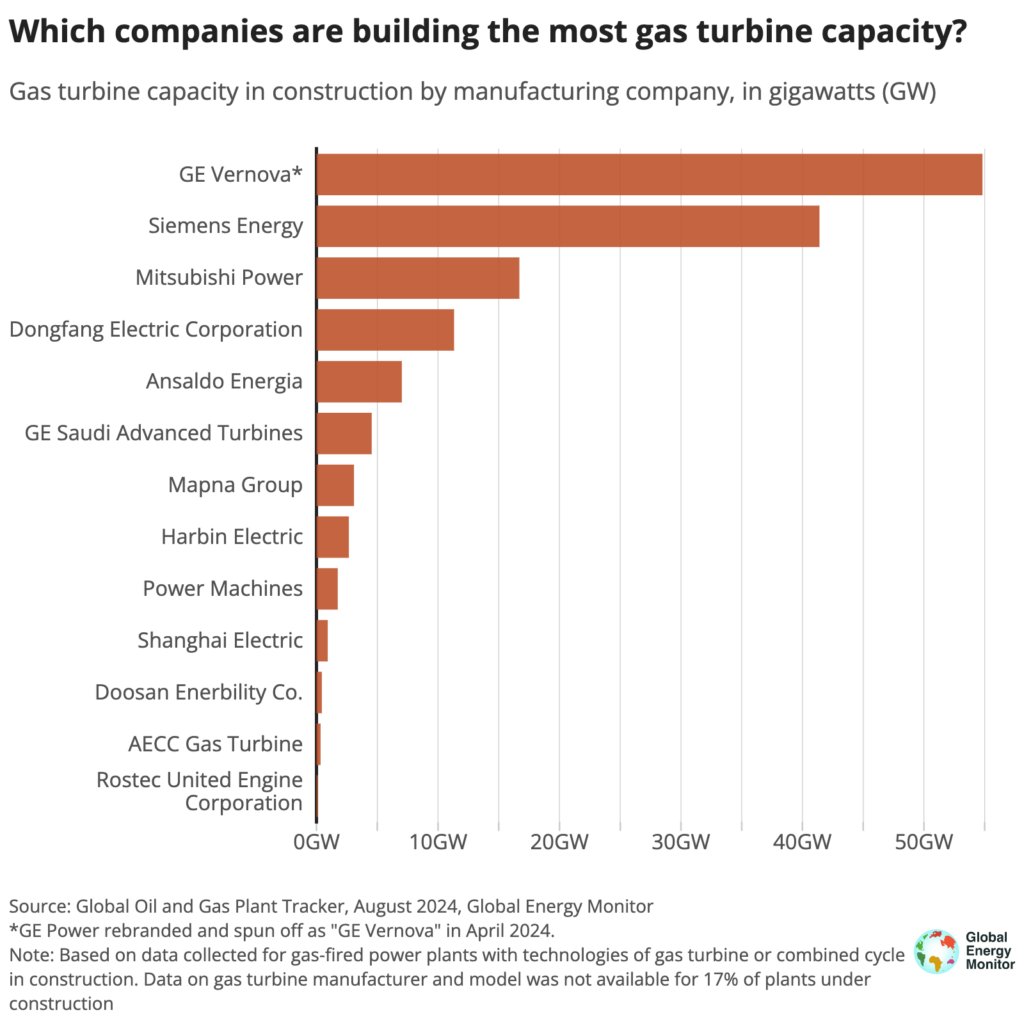

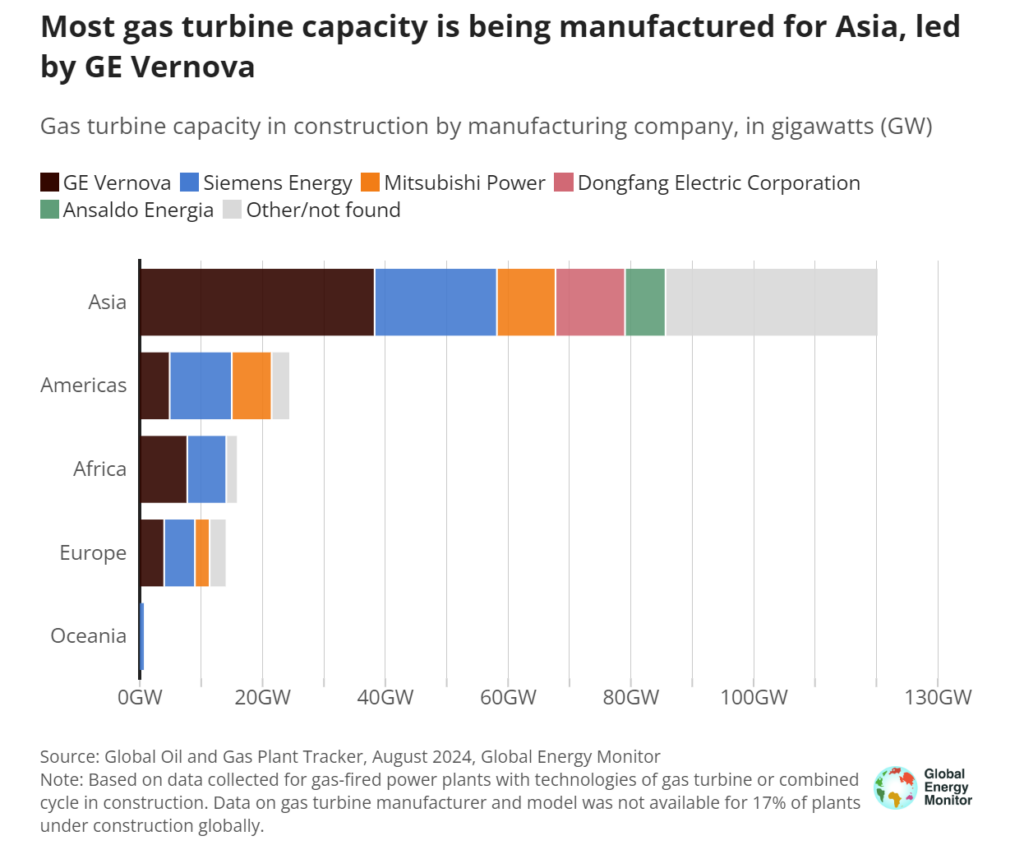

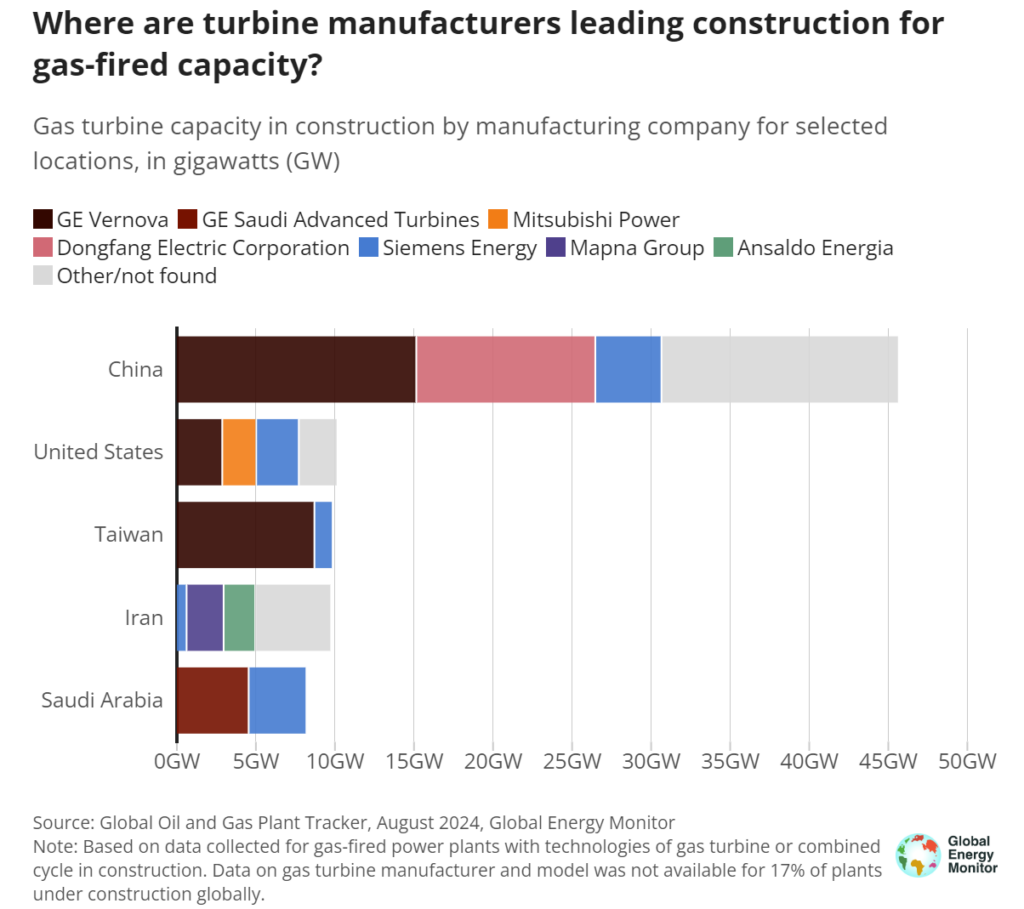

Według danych zebranych przez ten think tank, GE Vernova, Siemens Energy i Mitsubishi Power dominują na światowym rynku turbin gazowych, odpowiadając za dwie trzecie obecnie realizowanych inwestycji. Liderem jest GE Vernova, która odpowiada za niemal 55 GW budowanych mocy. Drugi jest Siemens Energy z ponad 40 GW, a trzecie Mitsubishi Power z ponad 15 GW.

GE Vernova skupia się głównie na Azji, gdzie znajduje się ponad dwie trzecie budowanych na świecie elektrowni gazowych. Amerykański koncern ma 38 proc. udziałów na tamtejszym rynku, za nim plasują się kolejno Mitsubishi Power (17 proc.) i Siemens Energy (16 proc.).

Kluczowy rynek to oczywiście Chiny. Tam GE Vernova dostarcza 39 proc. turbin – bezpośrednio lub za pośrednictwem swojego joint venture, Harbin Electric General. Natomiast Dongfang Electric Corporation – chińskie joint venture Mitsubishi Power – odpowiada za prawie 25 proc. turbin.

Ponadto GE ma jeszcze joint venture w Arabii Saudyjskiej (GE Saudi Advanced Turbines). GEM zwraca jednak uwagę, że partnerstwa w krajach o autorytarnym modelu władzy mogą wiązać się z ryzykiem. Przykładem jest joint venture, które Siemens Energy utworzył w 2011 r. w Rosji. W 2023 r. niemiecki koncern musiał się z niego wycofać, sprzedając swoje udziały, co było skutkiem rosyjskiej agresji na Ukrainę oraz wprowadzonych sankcji.

Serwis kluczowy dla producentów turbin

Global Energy Monitor zwraca uwagę, że w miarę przyspieszania transformacji energetycznej zyski producentów turbin będą zależały od ryzykownych prognoz i niepewnego wykorzystania bloków gazowych.

Trzej najwięksi producenci odnotowali rekordowe zyski w drugim kwartale 2024 r., które były napędzane sprzedażą turbin. Jednak jeszcze sześć lat temu sytuacja wyglądała diametralnie inaczej.

– Producenci nie dostrzegli wzrostu OZE i musieli zmierzyć się ze znacznym spadkiem sprzedaży. Zyski GE Power spadły o 45 proc. w 2017 r., a jego akcje gwałtownie straciły na wartości. GE i Siemens wtedy zwolniły tysiące pracowników. Siemens rozważał też sprzedaż swojego biznesu turbin gazowych lub połączenie go z Mitsubishi. Wydarzenia te pokazują, jak szybko inwestycje mogą ulec erozji w szybko zmieniającym się krajobrazie energetycznym – podkreśla GEM.

Jak dodaje, producenci turbin mogą po raz kolejny błędnie zinterpretować tempo transformacji energetycznej oraz skalę nadchodzących inwestycji. Przykładowo Międzynarodowa Agencja Energetyczna ocenia, że popyt na paliwa kopalne osiągnie szczyt do 2030 r., a GE Vernova wskazuje, że rynek energetyki gazowej będzie stabilnie rósł przez kolejną dekadę.

W pierwszej połowie 2024 r. OZE po raz pierwszy wyprzedziły w Unii Europejskiej węgiel i gaz w produkcji energii elektrycznej, a rekordowe wzrosty energetyka odnawialna notuje też w Chinach.

GEM wyjaśnia, że wyniki finansowe dostawców turbin w dużej mierze zależą od długoterminowych umów serwisowych, które są podpisywane wraz kontraktami na dostawy turbin. To właśnie serwis zapewnia stały strumień przychodów.

– Przykładowo GE ma ok. 1700 turbin objętych długoterminowymi umowami serwisowymi ze średnim terminem obowiązywania umowy wynoszącym dziesięć lat, a usługi te stanowią 70 proc. przychodów. Tak więc przychody z długoterminowych umów serwisowych są w dużym stopniu uzależnione od wykorzystania aktywów, co sprawia, że niewykorzystywane elektrownie gazowe stanowią ryzyko – ocenia Global Energy Monitor.

Odległa wodorowa przyszłość

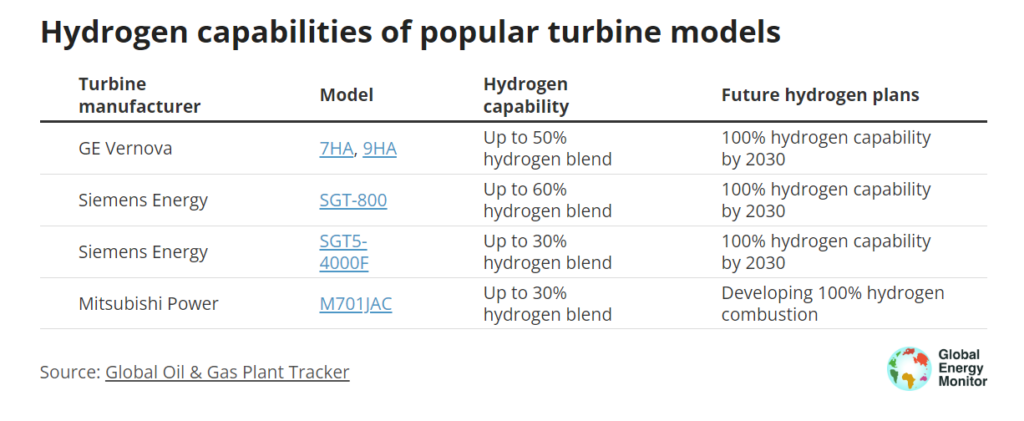

W swojej analizie GEM odnosi się także do założeń, według których w przyszłości wodór zastąpi gaz w roli paliwa zasilającego turbiny. Już dziś większość budowanych elektrowni gazowych jest przystosowana do współspalania wodoru, a jego udział ma się zwiększać w przyszłości. Ten argument stosuje chociażby niemiecki rząd, uzasadniając budowę nowych elektrowni gazowych.

Obecnie jednak tylko ok. 1 proc. wodoru jest produkowane w procesie elektrolizy wody, zasilanym OZE. Dlatego tego czystego paliwa wciąż jest za mało, aby w przewidywalnej przyszłości stanowił znaczącą rolę w energetyce. Do tego brakuje też infrastruktury do jego przesyłu i magazynowania.

Konkludując Global Energy Monitor podkreśla, że stosowanie zielonego wodoru do produkcji energii elektrycznej zapewnia niewielkie korzyści w zakresie redukcji emisji CO2, dopóki jego stopień wykorzystania nie jest wysoki. Jednocześnie sama produkcja zielonego wodoru wymaga dużych ilości energii odnawialnej, którą można efektywniej wykorzystać do innych celów.