Spis treści

Podstawowe pytanie brzmi tak: Wiadomo, że chińskie firmy i kilka europejskich koncernów podpisały kontrakty 27-letnie na import LNG z Kataru. Czy Polska powinna starać się podpisać taki kontrakt czy jednak powinna oprzeć się na rynku amerykańskim lub na innych dostawcach?

W końcu października 2023 r. rozpoczęły się konsultacje społeczne dla dwóch nowych FSRU w Zatoce Gdańskiej a więc od strony administracyjnej ten projekt ruszył. Podstawowe pytania dotyczą strony kontraktowej – tutaj jest wiele niewiadomych.

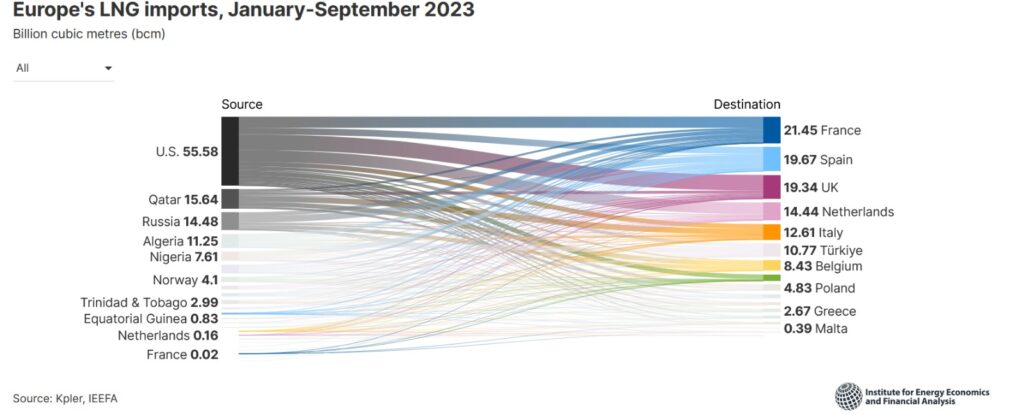

Dokąd płynie LNG w Europie

W roku 2022 import LNG do Europy miał następują strukturę: Francja 25,6 mln ton (97 procent zdolności technicznej terminali), Hiszpania 21,1 mln ton, UK 19,1 mln ton, Holandia 12,4 mln ton, Turcja 11,4 mln ton, Włochy 10,6 mln ton, Belgia 9,3 mln ton, Portugalia 4,7 mln ton, Polska 4,5 mln ton, Grecja 2,8 mln ton, Finlandia 0,2 mln ton, Niemcy 0,1 mln ton.

W pierwszym kwartale 2023 r. rosyjski LNG stanowił jeszcze około 20% importu gazu do Hiszpanii i Portugalii. Terminale francuskie uratowały gospodarkę niemiecką w 2022 i w 2023 roku.

W roku 2023 i następnych prognozy zakładają wzrost importu LNG do Niemiec ale nawet przy pełnej pracy pięciu nowych terminali FSRU będzie to import rzędu najwyżej dwudziestu kilku mln ton (pierwsze trzy terminale to Wilhelmshaven 5,5 MTPA, Lubmin LNG 3,8 MTPA oraz Elbehafen LNG 3,7 MTPA). Na potrzeby Europy pracować też będą terminale tureckie gdyż Turcja uruchomiła duże złożę na Morzu Czarnym (opis dalej). W Europie są w budowie ponadto małe fińskie, norweskie, szwedzkie i brytyjskie terminale ale są one niewielkie (na potrzeby lokalne). Zatem rozbudowa w Polsce w Świnoujściu (razem 4,33 MTPA wg IGU World LNG report – 2023 Edition) i ewentualne dwa FSRU w Zatoce Gdańskiej są jedynymi (nieniemieckimi!) nowymi inwestycjami w regazyfikację w Europie. Niemieckie Brunsbuettel (5,88 MTPA) i Stade (5,51 MTPA) ruszą dopiero w okresie 2024 – 2026.

Zatem łączna zdolność do regazyfikacji LNG w Europie wzrośnie nieznacznie przynajmniej do roku 2028 a już wtedy będzie potrzebny gaz dla ciepłownictwa w sporej ilości.

QatarEnergy zawarł w ostatnim okresie dwa rodzaje kontraktów. Pierwszy rodzaj umów polegał na uczestnictwie zewnętrznego podmiotu w samej inwestycji w złoże Kopuła Północna. Większościowe udziały w obu fazach ma bowiem strona katarska.

Faza1 (uruchomienie w roku 2026) to 32 mln ton z podziałem pomiędzy TotalEnergies (6.25%), Exxon Mobil (6.25%), Shell (6.25%), Eni (3.125%) i ConocoPhillips (3.125%) – reszta udziałów w rękach strony katarskiej.

Faza II (uruchomienie prawdopodobnie w roku 2027) to 16 mln ton z podziałem między TotalEnergies (9.375%), Shell (9.375%) i ConocoPhillips (6.25%) i tak samo reszta w rękach strony katarskiej.

Udziałowcy mniejszościowi mają prawo do odpowiednich ilości gazu i pozyskują ten gaz po innej cenie niż na otwartym rynku (albowiem oni ponoszą ryzyka i koszty samej inwestycji więc cena dla nich jest realnie niższa). Ponadto ci udziałowcy mniejszościowi, przez fakt swojego wejścia kapitałowego, znacząco polepszyli możliwość pozyskania kredytów na budowę tych nowych instalacji – to znana kwestia w światowym przemyśle wydobywczym.

Druga grupa umów to typowe kontrakty na sprzedaż LNG ale tego LNG, który będzie produkowany z udziału strony katarskiej. Kontrakty te są wraz z dostawą w określone miejsce świata za pomocą floty katarskich statków. Dane o tych kontraktach są następujące:

Teoretycznie te kontrakty mają swoje miejsce dostaw (lub kilka dopuszczonych miejsc dostaw) ale nie podano publicznie w jakim stopniu te miejsca dostawy mogą być modyfikowane. Tylko firma Total, pod naciskiem swoich udziałowców, ujawniła, że przewidziane miejsca dostawy we Francji mogą być zmienione na miejsca poza Unią Europejską. Aby zrealizować te kontrakty w końcu września 2023 Qatar Energy złożył zamówienie w Korei na budowę 17 nowoczesnych statków do przewozu LNG za kwotę prawie 4 mld USD.

U nas jest gaz. A u was?

Warto zauważyć, iż wśród podmiotów dla tych długoterminowych kontraktów brakuje Japonii i Korei Południowej, które wyraźnie (na razie) wybrały innych dostawców (USA i Australię). Warto też zauważyć że na razie sprzedano tylko 16,5 MTPA z udziału strony katarskiej. Można sądzić, że teraz toczą się negocjacje QatarEnergy z firmami z innych krajów o pozostałe ok. 20 MTPA (z fazy 1 i 2).

Firma ExxonMobil zawarła 27.10.22 umowę o wspólnej inwestycji w projekt Golden Pass LNG (w USA) i podział sprzedaży 30% Exxon i 70% QatarEnergy. Zatem umowa z Exxon Mobil to rodzaj „transakcji swap” gdyż Exxon sprzedał Katarczykom 70% projektu w USA w zamian za 6,25% udziału w projekcie Fazy 1 w Katarze. W ten sposób QatarEnergy dywersyfikuje swoje ryzyko gdyż będzie miał rezerwowe źródło dostaw LNG dla klientów, którzy mają np. wynegocjowane najwyższe kary umowne w razie przerwania dostaw.

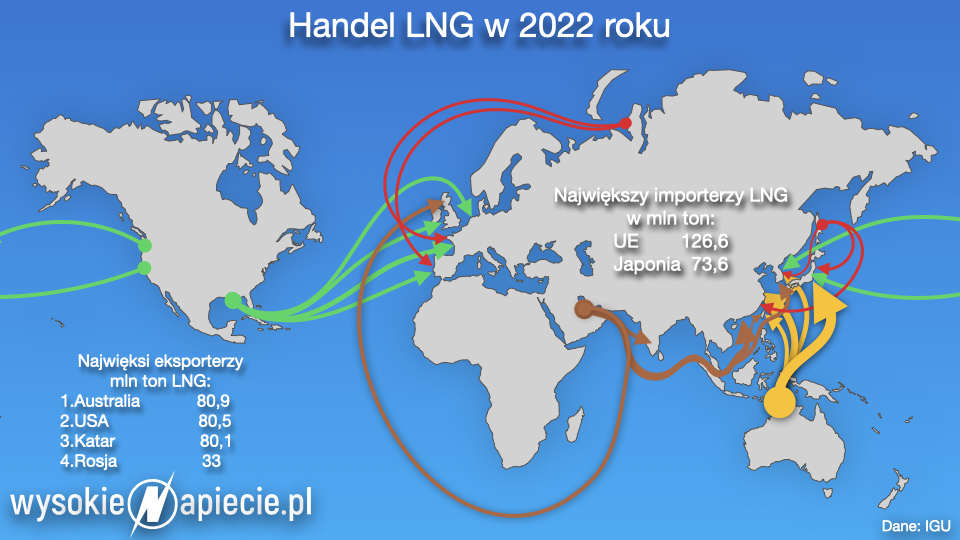

W roku 2022 trzej najwięksi eksporterzy LNG szli „łeb w łeb”. Australia 80,9, Katar 80,1 i USA 80,5 MTPA. Dalsi gracze to (dane w MTPA za rok 2022) Rosja (33), Malezja (27,3) Nigeria (14,7) i Indonezja (15,7). Sytuacja od 07.10.23 zaczęła wyglądać niekorzystnie dla Kataru i nie wiadomo czy i ile gazu zdoła sprzedać w kontraktach długoterminowych do czasu uruchomienia fazy 1 w roku 2026.

Matematyka na rynku gazu jest dość brutalna. W roku 2019 USA wyprodukowały 920.9 mld m3 gazu ale same zużyły 846,6. Eksport na poziomie 127 mld m3 był możliwy tylko dlatego, że przesłano z Kanady 53 mld m3 czyli tak naprawdę 42% eksportowanego gazu z USA to był reeksport z Kanady. Bez gazu kanadyjskiego sytuacja cenowa wewnątrz USA będzie inna.

W Kanadzie w roku 2025 ruszy terminal skraplający LNG Kanada i nowy gazociąg (na razie 19 mld m3 rocznie) w poprzek Kolumbii Brytyjskiej do Pacyfiku. Gazociąg do wybrzeża zachodniego jest tak zaprojektowany, że za parę lat wystarczy dodać nowe stacje kompresorowe i jego wydajność wzrośnie do ok 50 mld m3 rocznie. Zatem za około 6-8 lat nadwyżki gazu w Kanadzie nie będzie a nawet pewne prognozy mówią o niewielkim eksporcie z USA do Kanady już w rejonie roku 2035.

USA mają też ciekawy magazyn gazu na Alasce w jej północnej części. Zgromadzono tam 4000 mld m3 gazu bo przez dziesięciolecia wydobywano ropę i tłoczono ją na południe ale nie mając metody na eksport gazu po prostu zatłaczano go z powrotem do złóż. Rozsądni politycy z Alaski nie dopuścili do budowy za 50-70 mld dolarów rurociągu gazowego przez Alaskę gdyż zauważyli, że z takiej inwestycji mieszkańcy Alaski nie mieliby prawie nic – koszty budowy zjadłyby zyski ze sprzedaży tego gazu.

Uruchomienie gazu z Alaski jest możliwe za 10-20 lat o ile da się przejść statkami LNG po północnej stronie tego stanu. A to wymaga dużych inwestycji, których 500.000 mieszkańców Alaski nie ma ochoty płacić. Ponadto uruchomienie gazu z północy Alaski wymagałoby budowy kilku statków w klasie arktycznej oraz organizację miejsca przeładunku na statki LNG „zwykłe” – prawdopodobnie w rejonie Seattle (stan Washington). Projekt ten jest ciągle za drogi w porównaniu do ceny jaką oferować będzie konkurencyjny projekt LNG Canada, który ruszy już za dwa lata.

Politycy amerykańscy popierają eksport gazu na zachód. W dniu 19.10.23 wydano zgodę na uruchomienie projektu i rozpoczęcie procedur środowiskowych dla rurociągu ze stanów Idaho i Oregon do stanu Washington. To będzie kolejne 20-30 mld m3 gazu wysłane za 5-8 lat do strefy Pacyfiku. A taki eksport istotnie zmniejszy nadwyżki gazu, teraz przesyłane przez Henry Hub i do Europy. Kolejne decyzje dla nowych rurociągów mogą ulec przyspieszeniu, gdyż republikanie w Kongresie USA znacząco skrócili w 2023 procedury środowiskowe dla nowych inwestycji.

Ponadto jak pokazały październikowe wyniki wyborów Przewodniczącego Kongresu USA, republikanie, którzy mają większość przychylają się do teorii MAGA (Make America Great Again) i chcą rozwoju gospodarki i przemysłu w USA. Szczególnie stany południowe (Floryda-Luizjana-Alabama-Teksas) dążą do rozwoju na ich terenie przemysłu o wysokiej wartości dodanej. To oznacza, iż zużycie gazu w USA będzie rosnąć. Zatem cena na Henry Hub wzrośnie znacząco – chyba, że administracja USA pogodzi się z Kubą i zezwoli na duże inwestycje morskie na szelfie kubańskim – istnieją przypuszczenia, że są tam interesujące złoża gazu i ropy ale nikt dotąd tego nie sprawdził.

Teoretycznie w naszych polskich decyzjach można oprzeć się na rynku amerykańskim ale jaka będzie sytuacja w czasie najbliższych 27 lat i jak wyglądać będą ceny na Henry Hub – to podstawowe pytanie.

Azja ma gaz, ale jak go ściągnąć?

Turkmenistan – ma 50.000 mld m3 i wystarczyłoby to na 125 lat 100% potrzeb Chin lub na 3000 lat dla Polski. Ale Turkmenistan jest odcięty od północy przez Federację Rosyjską (i tranzyt gazu przez ten kraj nie jest przewidywany). Dostarczanie gazu do Chin (na razie wysyła tylko 35 mld m3 rocznie) wymaga tranzytu przez Uzbekistan i Kazachstan. Chiny nie chcą ryzykować większej inwestycji na tej trasie a sam Turkmenistan nie ma na to środków. Budowa gazociągu z Turkmenistanu przez Morze Kaspijskie to ryzyko (bo jakaś kotwica może go zaraz uszkodzić) a potem trasa przez Azerbejdżan, Armenię do Turcji też ma swoje ryzyka polityczne. Zatem gazu z Turkmenistanu nie zobaczymy chyba nigdy w Europie. Zarówno Chiny jak i Federacja Rosyjska nie są zainteresowane pozwoleniem Turkmenistanowi na wysyłkę gazu w kierunku zachodnim. Tylko Iran zezwolił na niewielką sprzedaż (ok 3-4 mld m3) gazu z Turkmenistanu do Iraku od 2024.

Na Morzu Śródziemnym mamy kilka ciekawych złóż:

Izrael wydobywa 22 mld m3 z czego sam zużywa ok 10 mld m3 a 12 mld m3 eksportuje do Jordanii i Egiptu. Złoża izraelskie są na morzu i mają zasoby ok 223 mld m3 (Tamar) i ok 600 mld m3 (Lewiatan). Jednak opozycja w Izraelu przeciwko zwiększeniu wydobycia jest potężna. Rząd Izraela wydał co najmniej 2,2 mld USD na zakup korwet i łodzi podwodnych dla ochrony tych złóż, ale nie widać obecnie szans na jakiekolwiek nowe inwestycje eksportowe.

Złoża Sidon-Qana – tutaj rozpoczyna się eksploatację a firma , która ją realizuje będzie dzielić dochody między Liban (czyli Hezbollah) i Izrael. Ale to złoże to tylko 100 mld m3 więc nie jest to jakiś wielki projekt dla Europy.

Złoża egipskie (też morskie) to prawdopodobnie ponad 900 mld m3 ale zapotrzebowanie Egiptu na gaz jest tak duże, iż nie zobaczymy z nich jakichś istotnych wielkości eksportu LNG.

W końcu października 2023 rząd Izraela ogłosił wstępne wyniki przetargu na otwarcie nowych obszarów morskich do badania i ewentualnego wydobycia ropy i gazu. Jednak sytuacja geopolityczna nie wskazuje na to, aby szybko były rezultaty tych badań a po 07.10.23 szanse na jakikolwiek gaz LNG z Izraela są zerowe.

A popyt nie chce maleć

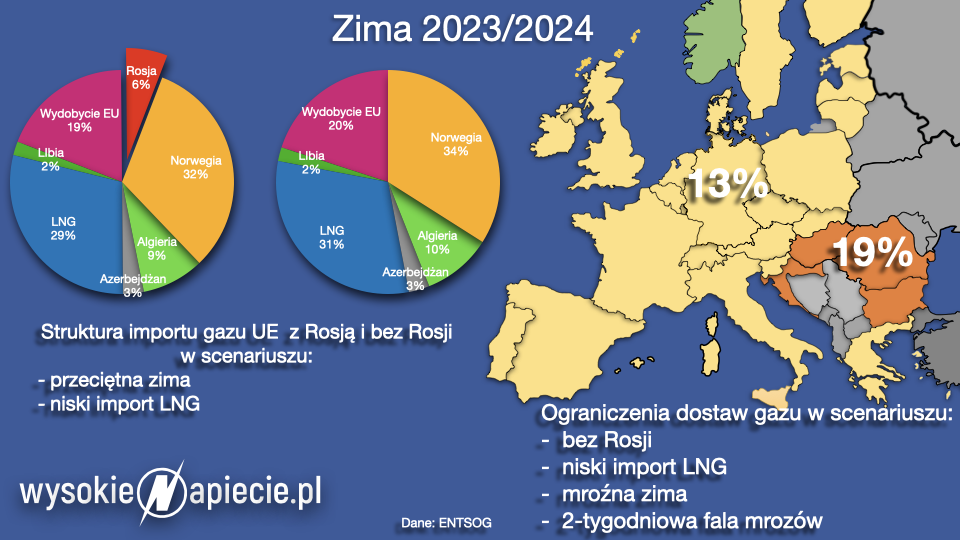

Patrząc na sytuację po stronie zapotrzebowania na gaz w formie LNG to największą zagadką jest przyszłe zapotrzebowanie w Europie. Nie wiadomo bowiem co będzie z ciepłownictwem (i ile naprawdę dodatkowego gazu i kiedy będzie ono potrzebować) ale też jest pewne, że jakiekolwiek małe reaktory (SMRy) nie pojawią się szybko. Przykładowo 3 reaktory o mocy 900 MWt (300 MWe) mogłyby zaspokajać nawet 80 proc. zapotrzebowania Warszawy na ciepło systemowe. Również trzy takie reaktory dawałyby wystarczającą ilość ciepła w parze dla wyłączenia całkiem produkcji pary z innych paliw w zakładzie rafineryjno-petrochemicznym w Płocku. Gdyby na półce leżały i były do kupienia takie reaktory, to długoterminowe kontrakty na gaz nie miałyby sensu ekonomicznego.

Kluczowi światowi odbiorcy LNG nie będą już zmniejszać swojego zapotrzebowania od roku 2024.

Japonia zdołała, poprzez uruchomienie kolejnych pięciu reaktorów zmniejszyć w roku 2022 swoje zapotrzebowanie do ok 74 mln ton LNG (ok 100 mld m3). Jednakże gospodarka japońska wraca do równowagi a ponadto niektóre reaktory mają swój wiek. Można spokojnie założyć wzrost zapotrzebowania na gaz w Japonii w najbliższych latach – dowodem pośrednim na to jest poważny skok kapitalizacji giełdy w Tokio w ostatnich dwóch latach i wiele nowych inwestycji.

Chiny w roku 2022 nadal zwiększały swoje zapotrzebowanie na LNG do poziomu 64 mln ton LNG. Nawet jeśli co można oczekiwać gospodarka chińska wejdzie w lata stagnacji to i tak zapotrzebowanie chińskie na gaz będzie się zwiększać z powodu zmniejszania zużycia węgla (obecnie ok 4,5 mld ton). Złoża węgla w Chinach (nawet wspomagane przez złoża w Mongolii i Rosji) prawie na pewno nie dadzą takich ilości paliwa za 5-10 lat. Chiny skrzętnie ukrywają swoje prognozy w zakresie wydobycia węgla, ale pośrednie dane wskazują, że będą zmuszone zastąpić nawet 1 mld ton węgla gazem już za 8 lat. Eksperci wskazują, że poziom importu Chin w zakresie LNG wzrośnie z 72MTPA do 109 MTPA już w roku 2032. Chiny wyraźnie nie chcą uzależnić się gazowo do Rosji bo idą w zakupy z Zatoki Perskiej i z Australii.

Nowym dużym odbiorcą zaczyna był Południowo-Wschodnia Azja, gdzie przenoszonych jest wiele inwestycji przemysłowych z Chin. Zapotrzebowanie tego regionu skokowo pójdzie w górę z ok 23 do 60 MTPA już za 7-8 lat. Być może część tego zapotrzebowania pokryją inwestycje gazowe w Indonezji ale tylko część (może 10-15 MTPA LNG z nowych obszarów koncesyjnych).

Warto zauważyć, że Szwecja i Francja wchodzą w okres gdy ich flota reaktorów będzie wyłączana. Automatycznie i te kraje częściowo ustawią się w kolejce po dodatkowy LNG –kolejny FSRU (dla 3,6 MTPA) został zacumowany w porcie Le Havre we wrześniu 2023.

Bardzo duże zużycie wewnętrzne gazu (250 mld m3) ma Arabia Saudyjska, która tego gazu w ogóle nie eksportuje.

Arabia Saudyjska ma problem techniczny gdyż jej gaz nie pochodzi ze złóż gazowych a jest tylko produktem ubocznym z wydobycia ropy. Jeśli wydobycie ropy w Arabii Saudyjskiej będzie spadać za 10-20 lat to automatycznie ten kraj zacznie potrzebować gazu lub innego paliwa dla swoich potrzeb, Z drugiej jednak strony Aramco ogłasza, że zwiększy swoje zdolności wydobywcze w zakresie ropy z obecnych ok 11 mln baryłek dziennie do 13 mln baryłek dziennie. Jeśli tak będzie (ale są tu wątpliwości) to dodatkowy gaz (też LNG) pojawi się z tego kraju ale nie więcej niż 5-8 MTPA.

Sensacyjne złoże tureckie odkryte na Morzu Czarnym (700 mld m3) i uruchomienie od czerwca 2023 jego produkcji da zmniejszenie importu LNG do Turcji. Dzięki temu terminale tureckie ulokowane obok Stambułu o zdolności importowej 16 mld m3 będą mogły w sytuacjach awaryjnych wspomagać europejskie sieci gazowe. To spory zastrzyk dla stabilizacji europejskiego systemu, ale Turcy na pewno nic nie wyeksportują bo sami mają nadal za mało gazu.

Analiza strony popytowej wskazuje zatem na to, że będzie istotny wzrost w skali światowej a główni producenci są zadowoleni, że Federacja Rosyjska wypadła z tego rynku i nie widać aby wróciła na niego w istotnym stopniu (poza już istniejącymi projektami).

Jeśli Polska potrzebuje gazu choćby po to aby czasowo czy na stałe zmienić strukturę paliw w ciepłownictwie to trzeba odpowiedzieć na pytanie czy ma sens nowy kontrakt 27-letni z Katarem. Wspólne złoże Kataru i Iranu ma około 50.000 mld m3 gazu a zasobów wydobywalnych jest w nim prawdopodobnie ok 26.000 mld m3. Z tego złoża proporcje do podziału to 62% Katar a 38% Iran przy czym według nieoficjalnych danych Katar rekompensuje Iranowi jeśli sam wydobywa za dużo.

Iran z powodu sankcji nie może sam zbudować skraplania po swojej stronie złoża. Od wielu lat Iran próbował przekonać Turcję aby wybudować duże połączenie gazowego między tymi krajami co pozwoliłoby Iranowi sprzedawać gaz wprost do Europy, ale jak dotąd Turcja nie wyrażała na to zgody.

Łamigłówka gazowa opisana tutaj jest piekielnie skomplikowana. Uzależnienie się (i uzależnienie polskiego ciepłownictwa) od złóż gazu położonych między Iranem a Arabią Saudyjską, która też nie ukrywa swoich ambicji to trudna decyzja. Więc może należy czekać i szukać lepszych kontraktów za kilka lat?